Đây không chỉ là điểm cộng tích cực, vì chúng làm dày thêm lớp đệm vốn mỏng manh cho hệ thống ngân hàng, nhưng đồng thời cũng là thách thức sử dụng đồng vốn hiệu quả.

Đua nhau gọi vốn

Dự kiến từ nay đến cuối năm, hàng loạt ngân hàng sẽ bước vào đợt tăng vốn điều lệ theo kế hoạch được thông qua trước đó. Chẳng hạn, Ngân hàng TPBank tăng vốn điều lệ thêm 1.000 tỷ đồng, lên mức 11.716 tỷ đồng. Tương tự, Ngân hàng MSB vừa công bố ngày chốt quyền trong tháng 10 để trả cổ tức bằng cổ phiếu với tỷ lệ 30%, giúp tăng vốn điều lệ lên mức 15.275 tỷ đồng.

Từ đầu tháng 9, nhiều ngân hàng cũng đã được cơ quan quản lý phê duyệt kế hoạch tăng vốn. SHB dự kiến tăng vốn điều lệ từ 19.260 tỷ đồng lên hơn 26.674 tỷ đồng. Còn VPBank dự kiến vốn điều lệ sẽ tăng thêm tối đa gần 19.758 tỷ đồng, lên mức gần 45.058 tỷ đồng.

Khối ngân hàng quốc doanh cũng vừa có thông tin được phê duyệt phương án bổ sung vốn nhà nước. Mới đây, Vietcombank được chấp thuận bổ sung thêm 7.657 tỷ đồng. Trước đó, VietinBank cũng đã được đồng ý bổ sung hơn 6.977 tỷ đồng.

Có thể nói, sự thuận lợi của thị trường chứng khoán đã giúp cải thiện đáng kể vốn điều lệ của các ngân hàng hiện nay. Theo thống kê trước đó của Công ty Chứng khoán SSI ở 16 ngân hàng, ước tính số vốn đăng ký tăng thêm trong năm nay là 82.700 tỷ đồng, tăng 31% so với cùng kỳ.

Đáng chú ý là chiếm 75% từ hoạt động chia cổ tức bằng cổ phiếu, 22% từ phát hành riêng lẻ hoặc phát hành quyền mua cổ phiếu và 3% từ ESOP.

|

Ngoài kế hoạch tăng vốn dựa trên nguồn vốn chủ sở hữu hiện có, nhiều ngân hàng cũng tích cực tìm kiếm nguồn vốn từ những mối quan hệ mới.

Như SHB vừa công bố bán 100% vốn công ty tài chính (nhưng chia làm 2 đợt) cho ngân hàng Thái Lan (đứng sau là tập đoàn tài chính Nhật). Tương tự, lãnh đạo MSB gần đây cũng cho biết sẽ bán 100% vốn của Công ty Tài chính FCCOM thay vì mức 50% như dự kiến trước kia.

Ở trường hợp VPBank, sau khi hoàn tất việc tăng vốn sau thương vụ bán 49% vốn của FE Credit, đã có thông tin rằng Ngân hàng nhiều khả năng sẽ tiếp tục bán 15% cổ phần cho đối tác ngoại. Số vốn huy động được nhằm tập trung đầu tư cho các dự án mới của ngân hàng mẹ.

Việc huy động vốn từ đối tác chiến lược đang là trọng tâm của các ông chủ ngân hàng. Rất nhiều ngân hàng cho biết đang trong quá trình đàm phán với đối tác chiến lược để bán một phần vốn, nhằm nâng cao năng lực tài chính.

Ở nhóm này cũng không thiếu các ngân hàng quốc doanh như Vietcombank, VietinBank hay BIDV. Theo kế hoạch của Vietcombank, sau khi chia cổ tức trong năm nay, Ngân hàng sẽ phát hành riêng lẻ tối đa 6,5% bao gồm cả nhà đầu tư hiện hữu và các nhà đầu tư khác.

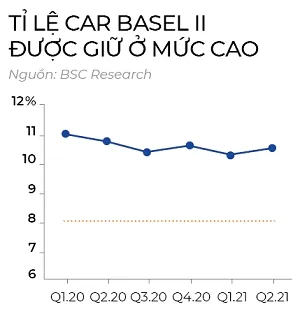

Chuẩn bị chu kỳ tăng trưởng mới

Việc ngân hàng đua nhau tăng vốn trong mối lo ngại về hệ số an toàn vốn (CAR) đã tồn tại trong hơn thập kỷ qua. Điều này càng đặc biệt quan trọng đối với những ngân hàng quốc doanh vốn đã tới ngưỡng tăng trưởng vì không đủ nguồn vốn. Theo số liệu của Công ty Chứng khoán BSC, tỷ lệ CAR của VietinBank đến cuối quý II-2021 là 8,5%, còn Vietcombank là 9,9%.

Trong báo cáo vĩ mô tháng 8 vừa qua, World Bank cho rằng hiện vẫn còn một số ngân hàng chưa đảm bảo an toàn vốn. Tỷ lệ CAR về tổng thể đã giảm từ 11,95% cuối năm 2019 xuống còn 11,13% vào tháng 12/2020 và 11,1% cuối tháng 6/2021. Đó là chưa kể sự khác biệt về CAR ở các ngân hàng hiện có sự phân hóa rất lớn.

|

Thách thức sẽ còn lớn hơn khi những khoản nợ xấu tiềm tàng vì làn sóng dịch bệnh đang diễn ra, hiện vẫn chưa được thể hiện trên báo cáo tài chính trong nửa đầu năm. “Những số liệu chung trên có thể che lấp đi nguy cơ dễ bị tổn thương của một số ngân hàng thương mại, trong đó có những ngân hàng có tỉ lệ an toàn vốn thấp, được thể hiện qua việc thiếu khả năng đáp ứng các yêu cầu của chuẩn Basel II”, báo cáo World Bank nhận định.

Tuy nhiên, ở nhiều ngân hàng tư nhân, việc mạnh tay tăng vốn trong giai đoạn 2019 đến nay cũng mở ra cơ hội cho chu kỳ tăng trưởng mới. Như trường hợp của VPBank không tăng vốn điều lệ trong 3 năm qua, nhưng sau lần chia cổ phiếu sắp tới, VPBank sẽ trở thành ngân hàng có vốn điều lệ cao thứ 2 hệ thống sau VietinBank.

Tại Đại hội cổ đông thường niên vừa qua, lãnh đạo VPBank còn chia sẻ tầm nhìn khẳng định mục tiêu trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống, cũng như con số cụ thể vốn điều lệ mục tiêu 75.000 tỷ đồng. Còn trong lần chia sẻ với nhà đầu tư gần đây, lãnh đạo Ngân hàng còn dự kiến vốn chủ sở hữu của Ngân hàng có thể lên đến 120.000 tỷ đồng vào năm sau, hiện ở mức hơn 60.000 tỷ đồng tính đến cuối quý II.

Ghi nhận trên thị trường cũng cho thấy từ năm 2019 đến nay rất nhiều ngân hàng tăng vốn, hoàn thành các mục tiêu dở dang đặt ra trong khoảng thời gian dài trước đó vì nhiều lý do khác nhau.

Còn ở thời điểm hiện tại, các ông chủ ngân hàng bắt đầu đặt mục tiêu mới cho giai đoạn 5 năm tiếp theo, với tham vọng chung là mở rộng hoạt động bán lẻ, cải thiện khả năng quản trị ngân hàng và tất cả đều dựa vào sự đổi mới về công nghệ.

|

| Đánh giá ngành ngân hàng hiện nay cũng được chia thành 2 quan điểm. Ảnh: TL. |

Đánh giá ngành ngân hàng hiện nay cũng được chia thành 2 quan điểm, một là lo ngại về những khoản nợ xấu tiềm tàng vì dịch bệnh sẽ khiến các ngân hàng chững lại trong 3 năm tới để xử lý. Nhóm thứ 2 bày tỏ sự lạc quan về hệ thống ngân hàng đổi mới và có nền tảng tốt hơn xưa, cũng như đặt niềm tin vào một số ngân hàng “kiểu mẫu” trong ngành.

Theo Công ty Chứng khoán MayBank Kim Eng, về trung và dài hạn, ngành ngân hàng vẫn có tiềm năng lớn vì tín dụng tăng trưởng mạnh hơn, thu nhập từ phí gia tăng, trích lập dự phòng ổn định. Quy định về vốn hợp lý cho phép các ngân hàng duy trì tỷ lệ đòn bẩy trong bảng cân đối kế toán tốt, vào khoảng 8-10 lần.

“Điều này tạo cơ sở giúp ROA tăng lên mức bền vững là 1,8-2%, khả năng sinh lời ROE rất tốt, từ 16-20% (trong khi ngân hàng trong khu vực chỉ ở mức 10%) trong 5 năm tới”, báo cáo nhận định.

Nhưng dù ở quan điểm nào thì việc tăng được vốn ở các ngân hàng cũng được đánh giá là điểm cộng tích cực. Điều quan tâm còn lại là liệu các ông chủ ngân hàng sử dụng nguồn vốn huy động từ cổ đông nhỏ có hợp lý hay không.