Đây không phải là lần đầu tiên thị trường phái sinh (TTPS) biến động thất thường trong ngày đáo hạn.

Những nghi ngờ về khả năng làm giá liên thị trường (thao túng cả thị trường cơ sở lẫn TTPS) một lần nữa được chứng minh, nhưng cách duy nhất để hạn chế thiệt hại chỉ có thể là bản lĩnh của chính các NĐT.

Chiêu trò ngày đáo hạn

Kể từ khi TTPS đạt mức thanh khoản tương đối cao – giá trị danh nghĩa 2.000-3.000 tỷ đồng/phiên – thời điểm đáo hạn hợp đồng kỳ hạn gần nhất thường xuyên xảy ra biến động bất ngờ trên thị trường cơ sở. Tuy nhiên phiên ngày 21-5 vừa qua có thể xem là đỉnh điểm của các chiêu trò thao túng giá cổ phiếu (CP) trong ngắn hạn để làm lợi cho TTPS.

Theo quy định, tại ngày đáo hạn hợp đồng phái sinh, giá thanh toán sẽ là điểm số của chỉ số cơ sở - ở đây là điểm số của chỉ số VN30-Index. Vì vậy điều dễ hiểu là nếu NĐT giữ vị thế Long từ trước, chỉ số VN30-Index ngày đáo hạn càng tăng cao càng có lợi. Ngược lại, nếu giữ vị thế Short, chỉ số càng giảm nhiều càng tốt. Việc tác động lên chỉ số tại thời điểm đáo hạn sẽ dễ dàng hơn nếu như cùng xu hướng: VN30-Index đang xu hướng tăng thì việc đẩy giá tăng cao hơn sẽ thuận lợi và ngược lại, vì lợi dụng được cả lực cầu bình thường của các NĐT khác mua CP.

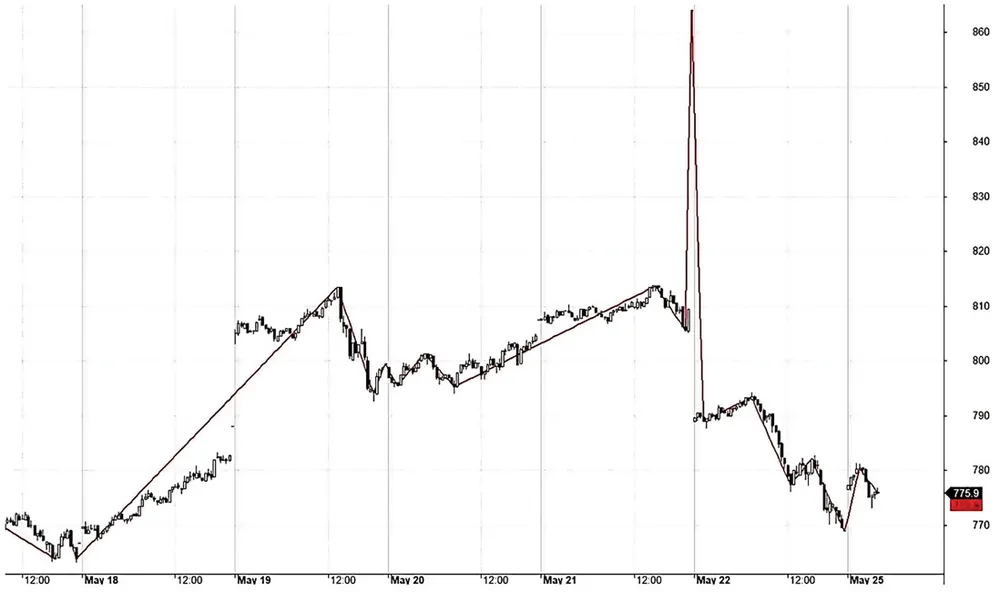

Đồ thị hợp đồng VN30F2005 từ sau 13 giờ 20.

Đồ thị hợp đồng VN30F2005 từ sau 13 giờ 20. Ngày 21-5 vừa qua, VN30-Index đang trong xu hướng tăng trên khung thời gian ngày kéo dài (tăng từ đáy cuối tháng 3-2020) nhưng trên khung thời gian trong phiên (intraday) lại là giảm (xem đồ thị hợp đồng VN30F2005 từ sau 13 giờ 20). Vì vậy sẽ có nhiều NĐT dò đỉnh nghĩ rằng VN30-Index có khả năng đạt đỉnh rồi điều chỉnh và hành động trên TTPS là Short. Tuy nhiên đến lúc đóng cửa, nhiều lệnh lớn đã được tung ra để mua hàng loạt CP vốn hóa lớn trong chỉ số VN30-Index, kéo chỉ số này tăng mạnh 12 điểm chỉ trong đợt này và đóng cửa tại 815,55 điểm.

Cùng lúc đó trên TTPS, hợp đồng VN30F2005 có nhiều lệnh Long khiến cung cầu bất ngờ chênh lệch lớn, dẫn tới hợp đồng này đóng cửa tại giá kịch trần 864 điểm. Đã có khá nhiều phân tích cho rằng NĐT trong “chớp mắt” đã thua lỗ hàng chục điểm, nhưng sự thật không đến mức như vậy.

Có hai nhóm NĐT và có hai cách hành xử khác nhau trên TTPS hôm 21-5. Nhóm thứ nhất là các NĐT đã có sẵn vị thế Long hoặc Short. Nếu đang giữ vị thế Long, có hai khả năng đóng vị thế. Một là không giao dịch và để hợp đồng tự đáo hạn bằng chỉ số VN30-Index đóng cửa. Khi đó lợi nhuận sẽ là 815,55 điểm trừ giá Long trước đó. Hai là đóng vị thế trước bằng lệnh Short trong đợt ATC và được khớp.

Khi đó lợi nhuận sẽ là 864 điểm trừ giá Long trước đó (lệnh Short không khớp được đợt này cũng sẽ rơi vào trường hợp thứ nhất). Ngược lại, người có vị thế Short từ trước cũng có thể để hợp đồng tự đáo hạn, thiệt hại là giá Short trừ 815,55 điểm. Nếu đóng bằng lệnh Short đợt ATC thì thiệt hại là giá Short trừ 864 điểm.

Nhóm thứ hai là các NĐT chưa có vị thế nào cho đến đợt ATC. Nếu lệnh Long trong đợt này được khớp, thua lỗ sẽ khoảng 48,5 điểm (815,55 điểm trừ 864 điểm). Lệnh Short sẽ có lãi tương ứng 48,5 điểm một cách chắc chắn vì toàn bộ lệnh Short trong đợt đóng cửa ngày 21-5 đều khớp thành công.

Một số phân tích chỉ nhìn vào chênh lệch 48,5 điểm mà cho rằng nhiều NĐT thiệt hại lớn bất ngờ, nhưng con số này sẽ không nhiều. Lý do là vì ngày đáo hạn, nên giá thanh toán không sử dụng giá đóng cửa của hợp đồng tương lai, mà sử dụng điểm số của chỉ số VN30-Index. Các lệnh Long mới (nhóm thứ hai) gần như không có. Các lệnh Short mới cũng có thể có, nhưng thời điểm kéo giá thị trường cơ sở và giá hợp đồng phái sinh tăng kịch trần chỉ còn vài chục giây là kết thúc phiên, rất khó để vào kịp lệnh.

Vậy khối lượng Long/Short trong đợt ATC là ở đâu? Khả năng cao nhất là của nhóm thứ nhất – những NĐT đang có vị thế thực hiện đóng luôn mà không muốn sử dụng chỉ số VnN30-Index. Đặc biệt những NĐT vừa Short trong phiên (vì nghĩ rằng thị trường sẽ giảm) quá sợ hãi khi nhìn thấy thị trường cơ sở được kéo lên mạnh – nhiều CP lớn đột ngột tăng giá cao – nên chấp nhận cắt lỗ bằng lệnh Long giá ATC vô tình đẩy giá lên kịch trần. Khối lượng Short không nhiều do phần lớn NĐT muốn để hợp đồng tự đáo hạn, cộng với thời gian quá ngắn để có lệnh Short mới nên cung cầu chênh lệch đột ngột.

Vậy có lợi nhất là nhóm NĐT nào? Đó là các NĐT có vị thế Long từ trước và đóng vị thế trong đợt ATC hôm 21-5. Khoảng 3.000 hợp đồng được giao dịch trong đợt ATC cho thấy có không ít NĐT hưởng lợi. Nhóm thiệt hại nhất là những người đang có vị thế Short trong ngày và cover bằng lệnh Long đợt ATC.

Bài học từ chiêu trò này là gì? Không nhất thiết phải đóng vị thế trong đợt ATC ngày đáo hạn, trừ phi có thể tính toán được chỉ số VN30-Index sẽ đóng cửa mức nào và nhìn thấy sự chênh lệch có lợi. Thí dụ VN30-Index đáo hạn dự kiến ở mức 800 điểm, nhưng giá đóng cửa của hợp đồng ngày đó chỉ 795 điểm, thì vị thế Short có thể đóng luôn mà không chờ đáo hạn và sẽ có lợi 5 điểm.

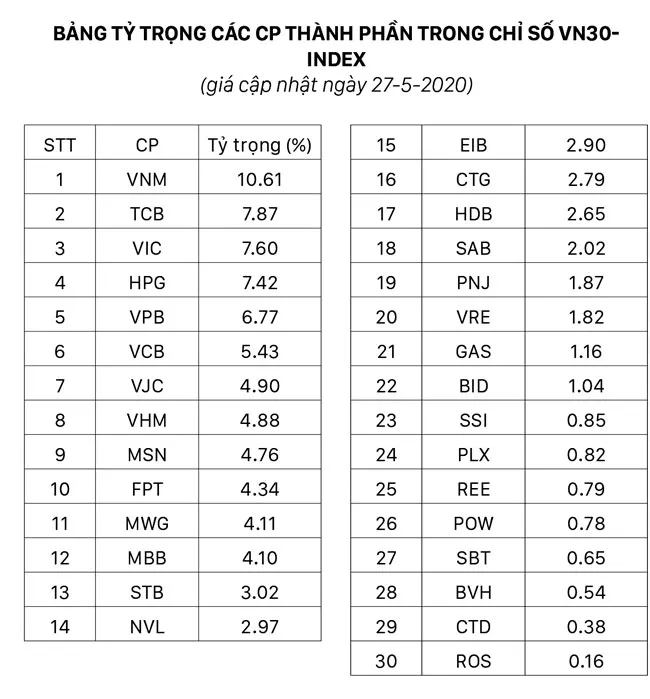

NĐT cũng nên quan tâm tới cơ cấu chỉ số VN30-Index để dự kiến khả năng thao túng chỉ số này. Việc quan sát một nhóm khoảng 10 CP lớn nhất của chỉ số không quá phức tạp. Khi các CP này đột ngột xuất hiện cung/cầu lớn thì khả năng tác động đến chỉ số là rất cao.

Tốt hơn nữa, NĐT có thể giả lập chỉ số VN30-Index để dự đoán giá đóng cửa. Công thức tính toán VN30-Index khá đơn giản và số liệu cũng có thể tìm thấy, dù cần hiểu biết nhất định về kỹ thuật để lấy được dữ liệu liên tục. Công bằng nhất là Sở Giao dịch công bố công khai điểm số dự kiến của VN30-Index lúc đóng cửa hàng ngày, giống như giá đóng cửa dự kiến của CP. Khi đó mọi chiêu trò thao túng đợt ATC đều vô dụng.

Lệnh điều kiện – miếng mồi trong cái bẫy

Lệnh điều kiện – miếng mồi trong cái bẫy

Việc tác động đến chỉ số VN30-Index nhằm thu lợi trên TTPS hầu như chỉ xuất hiện mang tính thời điểm. Nhiều cáo buộc cho rằng từ khi có TTPS, thị trường cơ sở trở nên nhiễu loạn. Thực tế việc thao túng chỉ số liên tục trong thời gian dài chỉ nhằm kiếm lợi trên TTPS là bất khả thi. Lý do là để thao túng giá các CP lớn nhằm thao túng chỉ số quá tốn kém tiền bạc, trong khi xu hướng thị trường chịu ảnh hưởng của nhiều yếu tố khác, đồng thời thanh khoản trên TTPS quá nhỏ. Về mặt rủi ro/lợi nhuận, việc thao túng thời gian dài là không hiệu quả.

Tuy nhiên thao túng ở một thời điểm lại có thể xảy ra, đặc biệt là các thời điểm nhạy cảm như đáo hạn. Ngoài ra còn một kỹ thuật nữa cũng mang tính thời điểm, là ép giá phái sinh dao động vượt một ngưỡng nào đó để kích hoạt nhiều lệnh kỹ thuật.

Thị trường chứng khoán Việt Nam hiện chưa có các hệ thống giao dịch tự động bằng máy tính (hoặc đang được giữ bí mật), vì các hệ thống này cần kết nối với hệ thống của các công ty chứng khoán mới có thể kiểm soát tài khoản và gửi lệnh giao dịch. Tuy nhiên nhiều công ty chứng khoán đã cho phép đặt lệnh điều kiện và tự kích hoạt khi thỏa mãn điều kiện. Loại lệnh này thường được sử dụng để cắt lỗ hay chốt lời tự động. Chẳng hạn khi giá giảm tới mức XXX lệnh sẽ tự bán ra để cắt lỗ.

Đây có thể là điều kiện thuận lợi để các NĐT chuyên nghiệp tác động lên thị trường trong một thời điểm. Hầu hết các điều kiện để kích hoạt lệnh dựa trên phân tích kỹ thuật hoặc một ngưỡng điểm số phổ biến. Để thực thi lệnh thành công, đa số lệnh điều kiện sẽ biến thành lệnh thị trường, tức là khớp ở mọi mức giá có thể. Nếu có thể tác động giá thỏa mãn điều kiện của lệnh, sẽ xuất hiện một lực cung cầu đột biến ở một vài giây, thậm chí hàng phút và đẩy dao động giá lên rất cao.

Chỉ cần đặt sẵn lệnh đối ứng ở ngưỡng hợp lý là sẽ khớp thành công. Thị trường sau đó lại trở về trạng thái bình thường, nhất là khi VN30-Index vẫn đứng im hoặc đi ngược hướng với lệnh điều kiện, lợi nhuận sẽ không nhỏ. Có thể thấy hiệu ứng này thường xuất hiện khi thị trường cơ sở gia tốc tăng/giảm ở chỉ số hoặc chuyển giai đoạn từ phiên sáng sang phiên chiều.

NĐT giao dịch hàng ngày giống như đi qua một khu rừng đầy cạm bẫy và thú dữ. Luật lệ là của khu rừng đó, nếu không chấp nhận thì tốt nhất là đừng bước vào. Nếu đã chọn băng qua thì hãy chuẩn bị hành trang đầy đủ để có thể sống sót. Việc than vãn khi lạc lối hay mắc kẹt là vô nghĩa vì đó là hệ quả của sự lựa chọn.