Mark Harvey cho rằng Fed có thể “đập tan” mô hình Staking của Ethereum bằng cách tăng lãi suất, từ đó khiến các công cụ tài chính truyền thống như trái phiếu kho bạc kỳ hạn 10 năm trở nên hấp dẫn hơn.

Theo Harvey, “hiệu ứng lấn át” có thể phát huy tác dụng nếu Fed tiếp tục tăng lãi suất. Hiện tại, lãi suất trái phiếu kho bạc kỳ hạn 10 năm ở mức 4,7%, cao hơn phần thưởng Staking của Ethereum là 3,9%.

Trong kịch bản này, Harvey cho rằng các nhà đầu tư phải đối mặt với một tình thế tiến thoái lưỡng nan: họ có thể đầu tư vào trái phiếu kho bạc 10 năm “không rủi ro” mang lại lợi suất cao hơn hoặc lựa chọn “kế hoạch Ponzi Staking Ethereum đầy rủi ro” với lợi suất thấp hơn.

Lạm phát và giảm phát

Mặc dù thoạt nhìn lập luận của Harvey có vẻ hấp dẫn nhưng điều quan trọng cần lưu ý là quan điểm của ông phần lớn mang tính suy đoán và không được chấp nhận rộng rãi. Một quan điểm đối lập đáng kể là nhiều nhà đầu tư sở hữu Ethereum không nhất thiết phải chuyển sang trái phiếu chính phủ, ngay cả khi chúng mang lại lợi suất cao hơn.

|

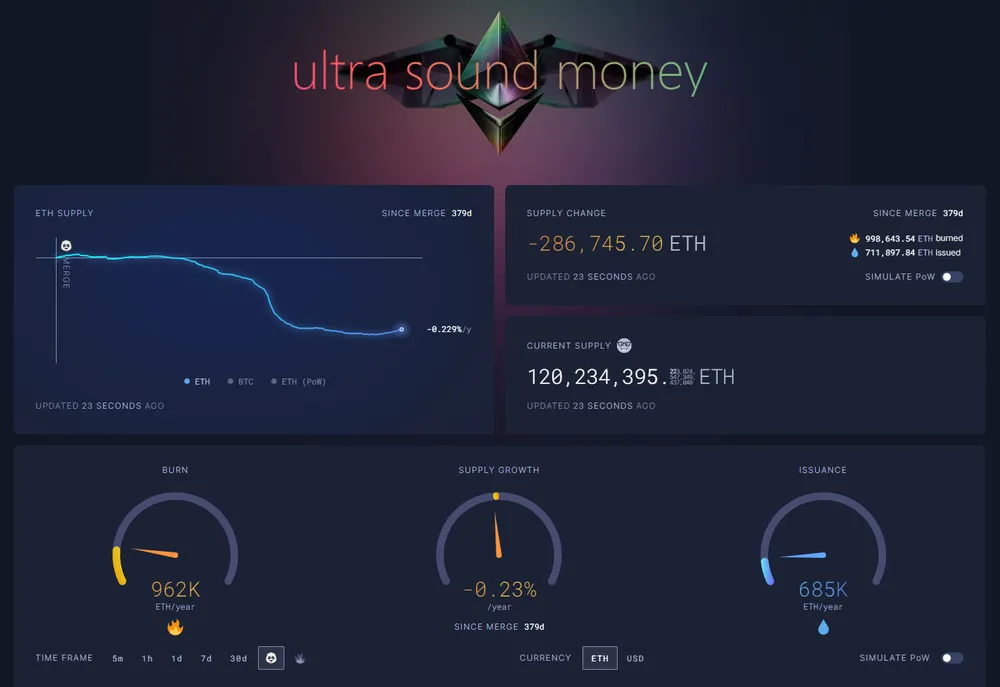

Nguồn: Ultrasound.Money

Nguyên nhân là lạm phát. Các khoản thanh toán từ trái phiếu kho bạc vẫn phải chịu lạm phát, điều này có thể làm xói mòn giá trị thực của lợi nhuận theo thời gian. Mặt khác, Ethereum tuyên bố có mô hình giảm phát do nguồn cung liên tục giảm, đặc biệt là sau khi triển khai EIP-1559, khiến một phần phí giao dịch bị đốt.

Triết lý đầu tư khác nhau

Hơn nữa, có nhà đầu tư bị thu hút bởi Staking tiền điện tử và có nhà đầu tư thích trái phiếu truyền thống nên quan điểm đầu tư không giống nhau.

Các nhà đầu tư tiền điện tử thường có mức độ chấp nhận rủi ro và thời hạn đầu tư khác nhau, đồng thời nhiều người cam kết thực hiện đặc tính phân quyền, về cơ bản khác với việc đầu tư vào một công cụ tài chính được chính phủ hỗ trợ.