Xuất khẩu đang “cứu” nội địa

Do diễn biến dịch phức tạp, các biện pháp phòng dịch tiếp tục kéo dài, khiến tiêu thụ thép xây dựng và ống thép vẫn ở mức thấp. Theo thống kê, tiêu thụ thép xây dựng đã giảm 10% trong tháng 7, đạt khoảng 770.000 tấn. Tiêu thụ ống thép thậm chí còn giảm mạnh đến 41%, chỉ còn hơn 143.500 tấn.

Với mặt hàng tôn mạ, các biện pháp kiểm soát dịch ở TPHCM và nhiều tỉnh miền Nam đã ảnh hưởng tiêu cực đến nhu cầu tiêu thụ trong nước, khi sản lượng tiêu thụ giảm đến 35% trong tháng 7, xuống còn 127.700 tấn. Tuy nhiên, sản lượng xuất khẩu tăng 6% so với tháng 6, đạt 300.000 tấn.

Trong tháng, các công ty tôn mạ hàng đều đầu ghi nhận sản lượng xuất khẩu tăng mạnh, bù đắp phần nào cho sự sụt giảm sản lượng nội địa. Đơn cử là CTCP Tập đoàn Hoa Sen (HSG) đã bán 158.000 tấn tôn mạ trong tháng 7 và xấp xỉ mức 155.000 tấn trong tháng 6. Trong đó, sản lượng xuất khẩu tăng từ 102.000 tấn trong tháng 6 lên 123.000 tấn trong tháng 7.

Tương tự, sản lượng xuất khẩu của CTCP Thép Nam Kim (NKG) đạt 62.000 tấn trong tháng 7, ổn định so với mức 63.500 tấn trong tháng 6. Tuy nhiên, sản lượng tiêu thụ nội địa của NKG đã giảm gần 50%, từ 26.000 tấn trong tháng 6 xuống còn 13.500 tấn trong tháng 7.

Theo nhận định của CTCK Rồng Việt (VDSC), sản lượng xuất khẩu tôn mạ sang châu Âu sẽ ổn định ở mức cao cho đến cuối năm 2022, nhờ chính sách thương mại thuận lợi và nhu cầu ngày càng tăng.

Thứ nhất, Việt Nam có lợi thế hơn so với Thổ Nhĩ Kỳ, Hàn Quốc và Ấn Độ nhờ các chính sách thương mại. Ngược lại, Hàn Quốc và Ấn Độ, các đối thủ cạnh tranh chính của Việt Nam, bị áp đặt hạn ngạch 170.000 tấn/năm và 210.000 tấn/năm.

Trong khi đó, tôn mạ Thổ Nhĩ Kỳ mất lợi thế cạnh tranh khi phải chịu mức thuế chống bán phá giá 4,7-7,3% lên thép cán nóng kể từ tháng 4. Hạn ngạch nhập khẩu tôn mạ kim loại (4A) của EU dành cho Việt Nam và các nước khác là khoảng 2 triệu tấn/năm trong 3 năm tới.

Cũng trong nửa đầu năm 2021, Việt Nam đã xuất khẩu khoảng 300.000 tấn tôn mạ kim loại, chủ yếu là tôn mạ kẽm. Do đó, vẫn còn dư địa tăng trưởng cho các nhà sản xuất tôn mạ của Việt Nam.

Về nhu cầu, tiêu thụ thép của EU được Hiệp hội Thép thế giới (WSA) dự báo sẽ tăng 10,2% trong năm 2021 và 4,8% vào năm 2022 nhờ nhu cầu phục hồi sau đại dịch.

Tương lai u ám khi xuất khẩu sẽ giảm mạnh từ năm 2023

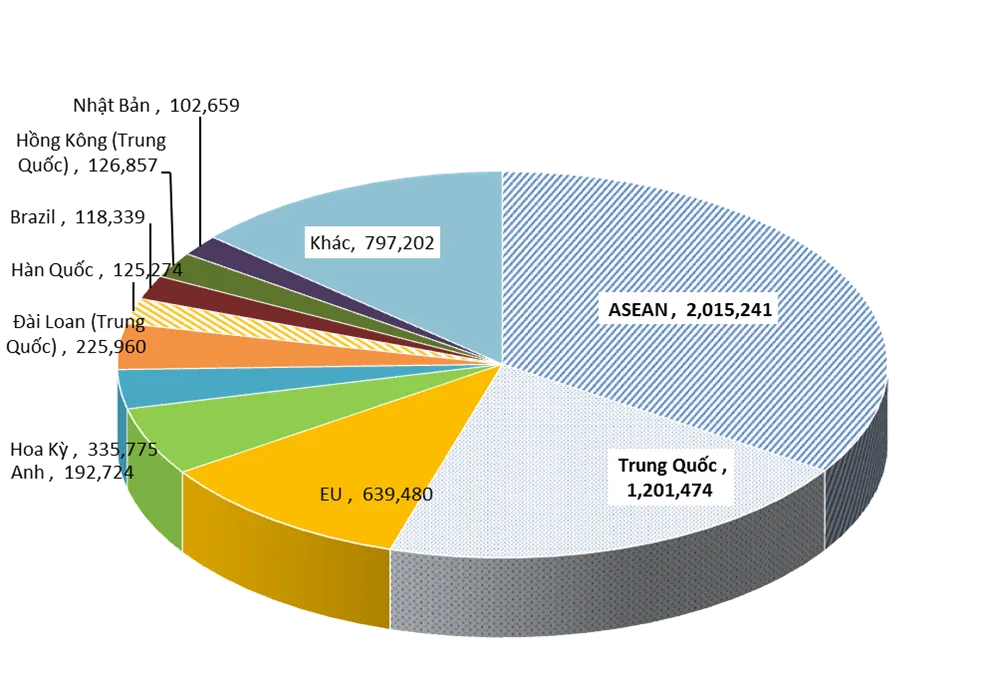

Thị trường xuất khẩu của thép Việt Nam. Nguồn: VSA

Thị trường xuất khẩu của thép Việt Nam. Nguồn: VSA Bên cạnh đó, thép sản xuất từ lò điện (EAF) chiếm 40% sản lượng thép ở châu Âu và có giá thành sản xuất cao hơn từ 15-20% so với công nghệ BOF. Trong ngắn hạn, chênh lệch giá thép cuộn cán nóng (HRC) giữa EU và Việt Nam ở mức cao khoảng 300-550 USD/tấn có thể mang lại biên lợi nhuận gộp 19-22% trong nửa cuối năm 2021.

Theo VDSC, các nhà xuất khẩu tôn mạ trong nước có thể đối mặt với nhiều thách thức hơn vào năm 2023, do cơ chế biên giới carbon ở EU có thể được áp dụng. Điều này sẽ làm mất khả năng cạnh tranh về giá của Việt Nam. Do vậy, sản lượng xuất khẩu tôn mạ và lợi nhuận sẽ giảm mạnh vào năm 2023.