|

Nhà ở xanh sẽ trở nên an toàn hơn

Hiện nay các khoản tín dụng xanh được cung cấp cho nhiều đối tượng người vay, với phí vốn thấp hoặc điều khoản trả nợ có lợi. Và hầu hết doanh nghiệp (DN) đều có thể tiếp cận các tín dụng xanh bằng cách tách chi tiêu cải thiện xanh khỏi chi tiêu chung. Thí dụ, chia thành từng khoản cho việc lắp đặt thiết bị sưởi hoặc làm mát tiết kiệm năng lượng hơn.

Các công ty bất động sản (BĐS) phải xây dựng được khung chính sách và có những mục tiêu xanh cụ thể, như thay thế thiết bị chiếu sáng tiết kiệm điện, có thể tiếp cận đa dạng các loại hình tín dụng bền vững. Nhiều DN BĐS đang có xu hướng ràng buộc các khoản vay theo các mục tiêu giảm phát thải khí nhà kính. Đối với các khoản vay ưu đãi tích cực này, chi phí vay của DN thay đổi tùy thuộc vào việc liệu họ có vượt qua được các mốc hướng tới mục tiêu môi trường đã thỏa thuận trước, và đạt các Chỉ số Hiệu suất chính (KPIs) hay không.

Đối với sản phẩm nhà ở, các ngân hàng (NH) cũng có thể phát triển mảng bán lẻ với các gói thế chấp mua nhà xanh cho cá nhân. Với nhu cầu nhà ở lớn trong tương lai và rủi ro thấp hơn, đây sẽ là sản phẩm tín dụng xanh giúp các NH tăng lợi thế cạnh tranh và mở rộng thị trường. Đặc biệt, chủ sở hữu nhà cũng là đối tượng thụ hưởng lớn nhất từ các giải pháp xanh, giúp tiết kiệm chi phí điện, nước và cải thiện môi trường sống. Điều này khiến sản phẩm tín dụng nhà ở xanh trở nên an toàn và hấp dẫn hơn.

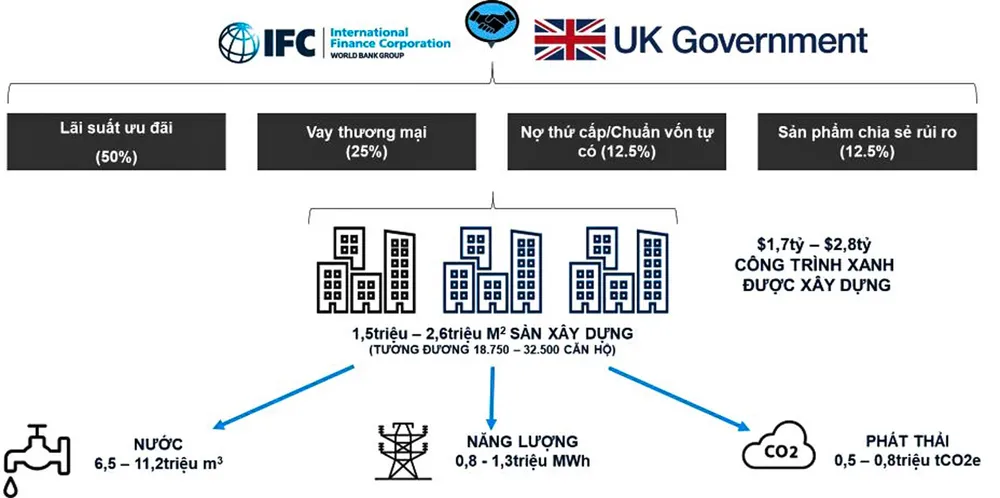

Trong thực tế, các cơ hội tài chính xanh đang tiếp cận thị trường Việt Nam. Theo đó, các sản phẩm tài chính xanh còn giúp các NH tiếp cận nhiều nguồn vốn ưu đãi. Thí dụ, Chương trình Tăng cường thị trường xây dựng Xanh (MAGC) do chính phủ Anh hợp tác với Tổ chức Tài chính Quốc tế (IFC) triển khai, sẽ cung cấp tài chính ưu đãi qua các NH trung gian để thúc đẩy hoạt động xây dựng xanh tại nhiều quốc gia, trong đó có Việt Nam.

Trái phiếu xanh cho DN BĐS

Bên cạnh đó, trái phiếu xanh (cùng với trái phiếu xã hội và bền vững) bắt nguồn từ việc NH Đầu tư châu Âu (EIB) phát hành trái phiếu vào năm 2007 và NH Thế giới (WB) phát hành vào năm 2008. Kể từ thời điểm đó, các tiêu chuẩn cụ thể đã được phát triển để xác định trái phiếu xanh. Trái phiếu xanh hiện đã trở thành loại tài sản lâu đời đối với các nhà đầu tư tổ chức, có tiềm năng và tốc độ tăng trưởng đáng kể với quy mô và phạm vi phát hành vào năm 2020, vượt xa so với cùng kỳ năm 2019, bất chấp tình trạng suy thoái tạm thời do đại dịch.

Sản phẩm trái phiếu xanh sẽ quy định rõ các hoạt động sử dụng vốn, với các quy tắc được duy trì bởi các cơ quan tiêu chuẩn độc lập, chẳng hạn như Hiệp hội Thị trường vốn Quốc tế (ICMA). Mặc dù khuôn khổ và việc sử dụng thông tin thu được cho từng trái phiếu riêng lẻ có thể được tự chứng nhận, nhưng cách tốt nhất là phải được bên thứ ba độc lập chứng nhận, cùng với báo cáo hàng năm về tác động của vốn triển khai.

Việc phát hành trái phiếu xanh của doanh nghiệp BIMLand là thí dụ điển hình. Chứng nhận này cũng là yêu cầu để được đưa vào Thị trường trái phiếu bền vững của Sở Giao dịch Chứng khoán London ra mắt năm 2019.

Trái phiếu xanh là cách để tiếp cận các nhà đầu tư mong muốn đạt được tác động tài chính xanh thông qua trái phiếu họ đầu tư vào, cho phép các nhà đầu tư áp dụng các phương pháp đầu tư bền vững và khí hậu vào danh mục đầu tư của họ. Và ngày càng nhiều tổ chức có hoạt động kinh doanh thúc đẩy kết quả tích cực về môi trường đang chọn phát hành trái phiếu của mình theo khuôn khổ trái phiếu xanh, xã hội hoặc bền vững.

Cũng giống với sản phẩm tín dụng xanh, nhiều DN đang có xu hướng đưa ra các trái phiếu bền vững. Năm 2022, CapitaLand Ascott Trust (CLAS), đã hợp tác với IFC để ra mắt trái phiếu liên kết bền vững đầu tiên của IFC trong lĩnh vực khách sạn trên toàn cầu. IFC là bên đăng ký duy nhất trái phiếu liên kết bền vững trị giá 16,5 tỷ JPY (khoảng 157,4 triệu đô la Singapore).

Trái phiếu liên kết bền vững này đang được phát hành như một phần của Chương trình phát hành nợ đa tiền tệ trị giá 2 tỷ đô la Singapore của CLAS, với lãi suất cố định 1,05% mỗi năm và được trả sau mỗi 6 tháng. Trái phiếu này sẽ đáo hạn vào tháng 11-2029.

Minh bạch và báo cáo

Khảo sát vào tháng 9-2021 của PwC (một trong 4 công ty kiểm toán hàng đầu thế giới) đã chỉ ra rằng, tiêu chí môi trường, xã hội và quản trị (ESG) hiện đã trở thành yếu tố quyết định đối với các nhà đầu tư hàng đầu thế giới. Tiêu chí này buộc nhà đầu tư và các công ty tiếp nhận đầu tư phải xác định lại rủi ro trong các mô hình kinh doanh truyền thống, cũng như những cơ hội góp phần tạo ra giá trị bền vững trong tương lai.

Cụ thể, 79% người tham gia khảo sát cho rằng phương pháp quản lý rủi ro và cơ hội liên quan tới ESG là yếu tố quan trọng, khi đưa ra quyết định đầu tư vào một công ty; 49% sẵn sàng rút vốn khỏi các công ty không thực hiện đầy đủ trách nhiệm ESG.

Vì vậy, thông điệp rất rõ ràng, tài chính xanh đang cung cấp một giải pháp để giúp ngành xây dựng giảm lượng carbon và thúc đẩy quá trình chuyển đổi sang mức phát thải ròng bằng 0. Tuy nhiên, đối với các tòa nhà, giống như tất cả loại tài sản khác, điều quan trọng là các tham vọng môi trường phải được định lượng rõ ràng và minh bạch, đồng thời tiến độ thực hiện phải được giám sát và xác minh thông qua chứng nhận.

Nhiều DN BĐS đang có xu hướng ràng buộc các khoản vay theo các mục tiêu giảm phát thải khí nhà kính. Tuy nhiên, các khoản vay ưu đãi tích cực này sẽ buộc các DN phải vượt qua được các mốc hướng tới mục tiêu môi trường đã thỏa thuận trước.