Tổng giá trị giao dịch danh nghĩa trong một tuần gần đây của thị trường này xuống mức thấp kỷ lục kể từ đầu năm 2021. Cùng với đó là thanh khoản trên thị trường cơ sở có tín hiệu phục hồi tích cực.

Thanh khoản xuống thấp kỷ lục

Mặc dù thị trường hợp đồng tương lai chỉ số có vai trò lớn trong việc phòng vệ cho danh mục cổ phiếu cơ sở, tuy nhiên tính đầu cơ cũng cực cao. Do có khả năng long và short (đặt cược cả chiều tăng giá và giảm giá) lẫn T+0, nên các nhà đầu cơ ưa thích giao dịch rất ngắn, thường là trong phiên.

Tuy nhiên, để có thể giao dịch có lời, các nhà đầu cơ cần một điều kiện tối quan trọng là biên độ dao động đủ lớn. Đầu cơ nghĩa là long/short ăn chênh lệch, nên khi dao động quá hẹp, rủi ro là rất lớn khi phải tính cả phí giao dịch.

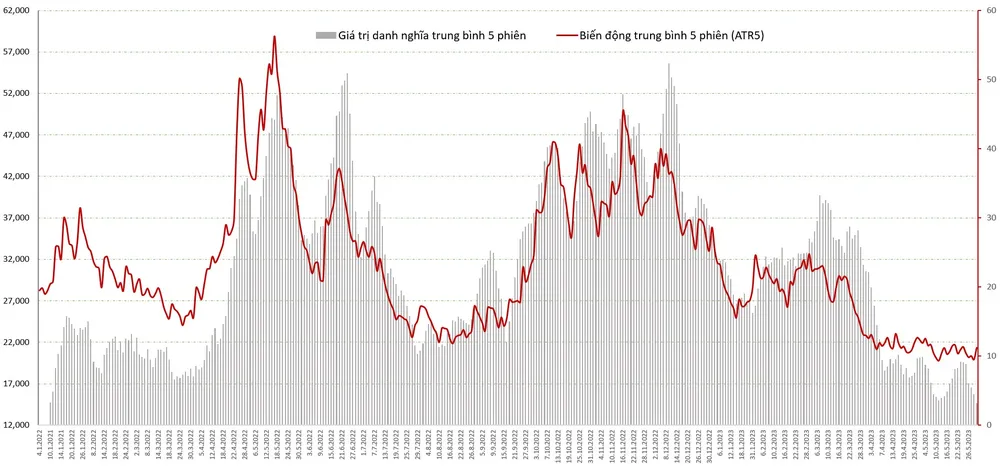

Giai đoạn thị trường cơ sở biến động rất mạnh như năm 2022, liên tục xuất hiện các phiên giao dịch với tổng giá trị danh nghĩa vượt qua 60.000 tỷ đồng. Trong khi đó 5 phiên gần nhất vừa qua, giá trị danh nghĩa chỉ còn hơn 14.000 tỷ đồng/ngày.

Đây là mức giao dịch thấp nhất kể từ đầu năm 2021, thậm chí chỉ tương đương giai đoạn cuối năm 2018 khi nhà đầu tư chưa quen với giao dịch phái sinh và số lượng tài khoản cũng rất thấp. Tính đến cuối tháng 12-2020, mới chỉ có 173.395 tài khoản giao dịch phái sinh được mở.

Điểm khác hiện tại là số lượng tài khoản giao dịch phái sinh vẫn tăng đều hàng tháng, chẳng hạn trong tháng 3 có 25.353 tài khoản mới, tháng 4 vừa qua có thêm 18.921 tài khoản mở mới, và tính đến hết tháng 4 tổng số đạt hơn 1,263 triệu tài khoản.

Tuy nhiên, thanh khoản hàng ngày sụt giảm nghiêm trọng, đồng nghĩa với khả năng nhiều nhà đầu cơ rời bỏ thị trường này quay trở lại với thị trường cơ sở, hoặc do điều kiện giao dịch không thuận lợi nên thu hẹp hoạt động.

|

Giai đoạn từ đầu năm 2022 đến nay, mức trung bình 5 phiên của Tổng giá trị danh nghĩa trên thị trường phái sinh (màu xám) và Mức biến động trung bình 5 phiên của chỉ số VN30 (màu đỏ) có sự tương quan chặt chẽ. Khi biến động chỉ số lớn, thanh khoản phái sinh tăng mạnh và ngược lại. Nguồn: HNX, tác giả tính toán. Đơn vị: Tỷ đồng, điểm số. |

Thực vậy, với giá trị danh nghĩa quanh ngưỡng 14.000 tỷ đồng, lượng tiền thực tế được sử dụng để đặt cọc hàng ngày là rất thấp. Hiện tại tỷ lệ ký quỹ cho mỗi hợp đồng tương lai chỉ số VN30 Index là 17% (từ ngày 15-12-2022), nghĩa là trong tổng giá trị danh nghĩa khoảng 14.000 tỷ đồng mỗi ngày, lượng tiền tối đa đặt cọc chỉ cỡ 2.300 tỷ đồng (nhiều công ty chứng khoán còn yêu cầu tỷ lệ ký quỹ cao hơn).

Thêm nữa do giao dịch T+0, nghĩa là nhà đầu tư có thể đóng mở vị thế liên tục. Giả định tần suất trung bình là mỗi nhà đầu tư đóng mở 3 lần một ngày, thì lượng tiền cần thiết để đặt cọc còn chưa tới 800 tỷ đồng/ngày. So với quy mô giao dịch trung bình khoảng 15.000 tỷ đồng trên thị trường cơ sở những ngày gần đây, thì lượng tiền nằm bên thị trường phái sinh là rất nhỏ.

Phái sinh “kẹt” đất diễn?

Tổng giá trị tiền trong các tài khoản ký quỹ giao dịch phái sinh là một con số không thể biết, cũng như tiền nằm trong tài khoản thanh toán chỉ mình nhà đầu tư nắm được. Có thể lượng tiền này lớn hơn nhiều con số tính toán nói trên, nhưng quan trọng là cường độ vận động của lượng tiền này là thấp, thể hiện ra là mức thanh khoản hàng ngày.

Có rất nhiều phỏng đoán về sự “nguội lạnh” này, từ việc thua lỗ theo thời gian đến việc luân chuyển vốn trở lại thị trường cơ sở. Tuy nhiên, một trong những lý do đáng tin cậy hơn là thị trường không phù hợp cho việc giao dịch.

Như mới phân tích ở trên, dao động và xu hướng là điều tối quan trọng trên thị trường phái sinh. Trong một xu hướng tăng hoặc giảm một cách rõ ràng của thị trường cơ sở (chỉ số VN30 Index), nhà đầu tư có thể nắm giữ vị thế mở qua đêm.

Với các nhà đầu cơ trong ngày, dao động mạnh mới có thể tạo chênh lệch đủ lớn để đảm bảo lợi nhuận sau khi tính đến các chi phí rủi ro như biên độ cắt lỗ và phí giao dịch. Trong khi đó, thống kê với chỉ số VN30 kể từ tháng 3 đến nay, cả 2 yếu tố nói trên đều không rõ ràng. Xu hướng chính của chỉ số này là đi ngang, đồng thời biên độ dao động (đo bằng chỉ số ATR 5 ngày) tương đương giai đoạn quý III-2020, thời điểm giá trị giao dịch danh nghĩa bình quân cũng chỉ quanh 13.000 tỷ đồng/ngày.

Bối cảnh thị trường không thuận lợi nên không có gì bất ngờ khi cường độ giao dịch của nhà đầu tư trên thị trường phái sinh giảm dần. Nửa cuối tháng 3 tổng giá trị danh nghĩa đạt khoảng 33.100 tỷ đồng/phiên, khi VN30 Index có một nhịp tăng ngắn nhờ hiệu ứng giảm lãi suất điều hành lần đầu tiên, sau đó tụt xuống còn trung bình 16.600 tỷ đồng/phiên trong cả tháng 5 và riêng 5 phiên vừa qua chỉ còn hơn 14.000 tỷ đồng.

Trong khi thị trường phái sinh èo uột do phụ thuộc hoàn toàn vào diễn biến của chỉ số VN30 - nền tảng là giao dịch các cổ phiếu blue-chips, thì các cổ phiếu đầu cơ nhỏ trên thị trường cơ sở lại rất sôi động và tăng giá mạnh. Điều này cũng thu hút sự chú ý của các nhà đầu cơ - vì bản chất đầu cơ trên thị trường phái sinh cũng rất cao.

Thống kê với biến động của chỉ số VNSmallcap đại diện các mã vốn hóa nhỏ sàn HoSE, trong tháng 5 chỉ số này tăng 9,35% trong khi VN30 Index tăng 1,42%. Về hiệu suất của cổ phiếu đầu cơ cụ thể, nhóm Smallcap thậm chí còn có hơn 30 cổ phiếu tăng trưởng vượt 20% trong tháng 4 và tháng 5.

Đối với đa số các nhà đầu cơ, thị trường cổ phiếu là một “chiến trường” quen thuộc hơn và nhất là khi sai lầm, ngay cả việc nắm giữ cổ phiếu - một thứ “tài sản thực” hơn nhiều so với hợp đồng tương lai, vẫn có cơ hội phục hồi về giá.