Ông lớn quốc doanh vững vị thế dẫn đầu, ngân hàng tư nhân trỗi dậy

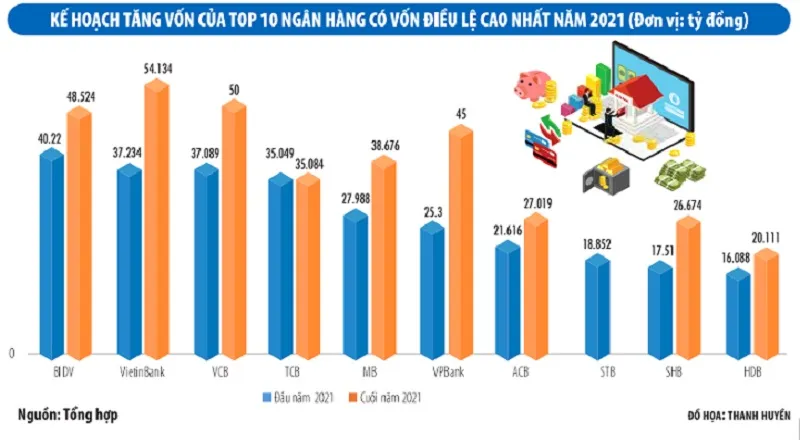

Nhóm ngân hàng có vốn điều lệ lớn nhất hệ thống, đang và sắp vượt 40.000 tỷ đồng trong năm nay có sự góp mặt của 3 ông lớn quốc doanh và một ngân hàng TMCP tư nhân, bao gồm: BIDV, VietinBank, Vietcombank và VPBank. Tuy nhiên, thứ hạng của 4 nhà băng lớn này đang xáo trộn liên tục.

Đầu năm nay, BIDV là ngân hàng dẫn đầu thị trường về vốn điều lệ với hơn 40.000 tỷ đồng, tiếp theo là VietinBank, Vietcombank và Techcombank. VPBank chỉ đứng ở vị trí thứ sáu. Tuy nhiên, đến thời điểm này, VietinBank mới là ngân hàng có vốn điều lệ lớn nhất hệ thống. Sau khi phát hành hơn 1 tỷ cổ phiếu chia cổ tức 29% cho cổ đông, vốn điều lệ của VietinBank đã chính thức nâng lên 48.000 tỷ đồng, soán ngôi quán quân vốn điều lệ của BIDV.

Vị trí á quân vốn điều lệ sẽ sớm thuộc về VPBank. Mới đây, Ngân hàng Nhà nước (NHNN) đã chấp thuận cho VPBank tăng vốn điều lệ 80%, lên hơn 45.000 tỷ đồng. Dự kiến, ngay trong tháng 9 này, VPBank sẽ hoàn tất thủ tục chia cổ tức 80%, giúp VPBank trở thành ngân hàng có vốn điều lệ lớn thứ hai toàn hệ thống.

Tuy nhiên, vị trí thứ hai của VPBank có thể không giữ được lâu. Mới đây, Thủ tướng Chính phủ vừa phê duyệt phương án đầu tư bổ sung hơn 7.657 vốn nhà nước cho Vietcombank theo tờ trình của NHNN thông qua phát hành cổ phiếu để trả cổ tức (hiện Nhà nước sở hữu 74,8% vốn Vietcombank). Nếu hoàn tất thủ tục tăng vốn trong quý IV-2021, vốn điều lệ của Vietcombank sẽ tăng lên hơn 47.325 tỷ đồng trong năm nay (chia cổ tức 27,6% bằng cổ phiếu).

Trong khi đó, quán quân vốn điều lệ đầu năm nay là BIDV sẽ lùi về vị trí thứ tư khi phương án tăng vốn lên 48.500 tỷ đồng vẫn chưa được phê duyệt.

Tuy nhiên, bảng xếp hạng của các ngân hàng về vốn điều lệ sẽ còn thay đổi chóng mặt. Theo kế hoạch đề ra, năm nay, VietinBank sẽ tiếp tục thực hiện chia cổ tức năm 2020 bằng cổ phiếu với tỷ lệ 12,6%, nâng vốn điều lệ lên 54.000 tỷ đồng.

Vietcombank cũng sẽ phát hành cổ phiếu riêng lẻ quy mô 6,5% vốn điều lệ, nâng vốn điều lệ lên hơn 50.000 tỷ đồng. Dù vậy, kế hoạch tăng vốn của cả hai ông lớn này nhiều khả năng khó hoàn tất trong quý IV-2021.

Bước sang năm 2022, ngân hàng duy nhất công bố kế hoạch tăng vốn điều lệ là VPBank, với mức tăng tối thiểu lên 75.000 tỷ đồng. Mặc dù các ngân hàng khác chưa công bố kế hoạch tăng vốn năm 2022, nhưng chắc chắn với con số 75.000 tỷ đồng, VPBank sẽ là giữ vị trí “nhà vô địch” về vốn điều lệ toàn hệ thống trong vài năm tới.

Ở nhóm ngân hàng tiếp theo, hai cái tên nổi trội nhất là Techcombank và MB. Hồi đầu năm nay, 2 ngân hàng này lần lượt đứng thứ tư và thứ năm hệ thống về vốn điều lệ. Tuy nhiên, sau khi chia cổ tức 35%, đến tháng 8-2021, MB đã hoàn tất tăng vốn điều lệ lên 37.783 tỷ đồng, vượt qua Techcombank. Nhờ tăng vốn thành công, cuối năm nay, MB sẽ tiếp tục giữ vững vị trí thứ 5 hệ thống về vốn điều lệ, trong khi Techcombank tụt xuống vị trí thứ sáu.

Ở nhóm ngân hàng tầm trung, cuối năm 2021, các ngân hàng tiếp theo trong bảng xếp hạng về vốn điều lệ sau nhóm ngân hàng lớn là ACB, STB, SHB, HDBank. Tuy nhiên, đến thời điểm này, STB đã đứng cuối cùng của nhóm, sau khi ACB, SHB và HDBank liên tục tăng vốn điều lệ.

|

Áp lực tăng vốn chưa bao giờ dứt với ngân hàng

Mặc dù vốn điều lệ tăng mạnh năm 2021, song theo các chuyên gia, áp lực tăng vốn tiếp tục đè nặng lên các ngân hàng các năm tới, nhằm đáp ứng yêu cầu của Basel II và hướng đến Basel III, giành “điểm số” cao trong việc xếp hạng ngân hàng, cấp room tín dụng…

Hiện hệ số an toàn vốn tối thiểu (CAR) của các ngân hàng ở Việt Nam còn thấp hơn khá nhiều so với ngân hàng trong khu vực, do tốc độ tăng vốn chậm, trong khi tín dụng tăng nhanh. Trong đó, áp lực tăng vốn với khối ngân hàng thương mại nhà nước là lớn nhất.

Thống đốc NHNN Nguyễn Thị Hồng cho biết, nếu không được bổ sung vốn điều lệ, thì nhóm ngân hàng nhà nước sẽ bị hạn chế khả năng cung ứng vốn cho nền kinh tế, thu hẹp thị phần, khó hiện thực hóa chỉ tiêu có ít nhất 1 - 2 ngân hàng thương mại nằm trong Top 100 ngân hàng lớn nhất về tổng tài sản khu vực châu Á theo Chiến lược Phát triển ngành ngân hàng đến năm 2025, định hướng 2030 được Chính phủ phê duyệt.

Trong nhóm ngân hàng thương mại nhà nước, Agribank là ngân hàng khó khăn nhất về tăng vốn do chưa thể cổ phần hóa. BIDV cũng chưa được Thủ tướng phê duyệt phương án tăng vốn năm nay. Khối ngân hàng TMCP đã tận dụng rất tốt cơ hội thị trường chứng khoán phục hồi để tăng vốn năm nay, nên áp lực tăng vốn cũng vì thế mà nhẹ bớt.

Ông Nguyễn Hưng, Tổng giám đốc TPBank, cho hay các ngân hàng luôn trong tình thế bắt buộc phải tăng vốn, bởi chỉ có tăng vốn, cải thiện hệ số CAR, ngân hàng mới có cơ hội được cấp room tín dụng tốt.

Mỗi khi các ngân hàng muốn tăng tài sản có rủi ro như dư nợ hoặc danh mục đầu tư vào trái phiếu doanh nghiệp, hay các danh mục có rủi ro khác, thì lượng vốn tự có cũng đòi hỏi phải tăng lên tương ứng và để duy trì CAR ở mức 8% (mức tối thiểu) vẫn chưa đạt yêu cầu. Chưa kể, để được xếp loại A theo bảng xếp hạng của NHNN, hệ số CAR tối thiểu phải 10%.

Theo các chuyên gia ngân hàng, trong bối cảnh rủi ro của nền kinh tế gia tăng do Covid-19, tăng vốn sẽ là gối đệm an toàn cho các ngân hàng. “Dù các ngân hàng TMCP đã đáp ứng hệ số CAR khá tốt, song trong bối cảnh rủi ro dịch bệnh, tăng vốn, cải thiện hệ số CAR sẽ giúp ngân hàng đối phó tốt hơn với rủi ro thanh khoản”, TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng nhận định.

Trong khi đó, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng Ngân hàng BIDV, nhiều năm qua, các ngân hàng tăng mạnh cho vay (tín dụng mỗi năm tăng bình quân 14-15%), trong khi vốn chủ sở hữu tăng chậm hơn rất nhiều. Do đó, dư địa tăng trưởng của ngân hàng ngày càng bị co hẹp. Trong bối cảnh này, ngân hàng phải tăng mạnh vốn thì mới có thể hỗ trợ vốn tốt hơn cho nền kinh tế.