Cán cân cung - cầu trong nước

Theo số liệu thống kê của Hải quan Thái Lan, lũy kế 8 tháng năm 2022, nước này xuất khẩu khoảng 731.131 tấn đường sang 2 nước láng giềng là Lào và Campuchia. Con số này lớn hơn con số lũy kế 457.318 tấn của cùng kỳ năm 2021, và lớn hơn số lượng 667.463 tấn của cả năm 2021. Theo các chuyên gia trong ngành, phần lớn trong số đó được nhập lậu vào Việt Nam qua biên giới.

Theo Hiệp hội Mía đường, tính đến ngày 30-8, thống kê sản xuất ngành mía đường mùa vụ 2021-2022 đã ép được khoảng 7,5 triệu tấn mía và sản xuất được gần 745.000 tấn đường, lần lượt tăng 11,8% và 8,3% so với cùng kỳ của mùa vụ 2020-2021. Theo thống kê của AgroChart, lượng nhập khẩu của Việt Nam khoảng 1,33 triệu tấn và nhu cầu tiêu thụ khoảng 2,1 triệu tấn đường.

Như vậy cán cân cung - cầu khá cân bằng. Tuy nhiên, do ảnh hưởng bởi xu hướng giảm chung của giá đường thế giới và sức ép từ đường lậu Thái Lan, giá đường trong nước ghi nhận xu hướng giảm trong mùa vụ kể từ tháng 10-2021 đến nay, với mức giảm khoảng 6,3%.

Đối với mùa vụ 2022-2023 sắp tới, dự báo của AgroChart cho thấy cán cân cung - cầu thặng dư khoảng 31.000 tấn đường. Cụ thể, sản lượng sản xuất dự kiến khoảng 980.000 tấn, tăng khoảng 3,2% so với mùa vụ 2021-2022. Con số nhập khẩu dự báo khoảng 1,59 triệu tấn, tăng 4,6% so với cùng kỳ.

Trong khi đó, nhu cầu tiêu thụ được dự báo khoảng 2,54 triệu tấn, tương ứng tăng 5,8% nhờ tăng trưởng kinh tế được dự báo tốt. Sự gia tăng sản lượng của Việt Nam trong 2 năm liên tiếp như vừa qua rất phấn khởi. Tuy nhiên vẫn còn chặng đường dài để Việt Nam có thể khôi phục lại quy mô sản xuất như trước đây (đỉnh điểm 1,7 triệu tấn trong mùa vụ 2013-2014).

Thị trường thế giới

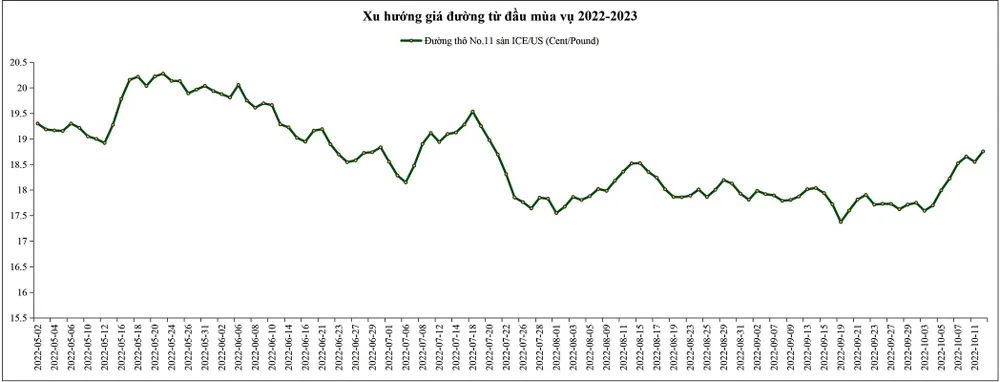

Diễn biến giá đường thế giới trong 2 tháng gần đây cho thấy dấu hiệu khởi sắc, phản ánh bởi tâm lý thị trường lo ngại đối với nguồn cung tại Brazil suy giảm do vấn đề thời tiết. Tính tới ngày 12-10, trên sàn ICE/EU giá đường tinh luyện No.5 kỳ hạn tháng 12 giao dịch quanh mức 559USD/tấn, tương ứng tăng 12,8% so với mức đáy 487,6USD/tấn thiết lập ngày 27-7. Trong khi đó, giá đường thô No.11 kỳ hạn tháng 3-2023 trên sàn ICE/US giao dịch quanh mức 18,8 cent/pound, tương ứng tăng 8,6% kể từ đáy.

Theo báo cáo của Hiệp hội Mía đường Brazil (Unica), sản lượng mía nghiền của Brazil đạt khoảng 322 triệu tấn, giảm 8% so với cùng kỳ năm trước. Lũy kế từ đầu vụ 2022-2023 đến nay, sản lượng đường của Brazil đạt hơn 18,6 triệu tấn, thấp hơn 13% so với cùng kỳ mùa vụ trước. Tuy nhiên, Unica cho biết mùa vụ hiện tại có 240 nhà máy hoạt động, tăng so với 222 nhà máy mùa vụ trước.

Do đó, triển vọng tăng nguồn cung vẫn không thay đổi. Hãng Job Economia hồi tháng 9 dự báo sản lượng đường khu vực Trung Nam (vùng nguyên liệu chính của Brazil) mùa vụ 2022-2023 dự kiến đạt 34,8 triệu tấn, như vậy tổng sản lượng của Brazil sẽ khoảng 36,8 triệu tấn. Con số này gần với dự báo của Bộ Nông nghiệp Mỹ là 36,4 triệu tấn. Do đó, dự kiến sản lượng của Brazil vẫn tăng khoảng 2,8% so với mùa vụ trước.

Bên cạnh sự gia tăng sản lượng của Brazil, sản lượng của Ấn Độ tăng mạnh hơn và chính thức vượt qua Brazil để trở thành quốc gia sản xuất đường lớn nhất thế giới. Theo Hiệp hội Mía đường Ấn Độ (ISMA), sản lượng mùa vụ 2022-2023 của nước này dự kiến đạt 40 triệu tấn, tương ứng tăng 8,7% so với mùa vụ trước.

Con số này lớn hơn khoảng 4,2 triệu tấn so với dự báo của Bộ Nông nghiệp Mỹ. Cường quốc mía đường khác là Thái Lan cũng dự kiến gia tăng sản lượng đường khoảng 2,6% trong mùa vụ năm nay. Như vậy, với viễn cảnh gia tăng sản lượng ở hàng loạt quốc gia sản xuất đường chủ chốt, tổng sản lượng đường mùa vụ hiện tại dự kiến đạt 182,9 triệu tấn, theo dự báo của Bộ Nông nghiệp Mỹ.

Trong khi đó về nhu cầu tiêu thụ của thế giới, số liệu của AgroChart dự kiến đạt khoảng 178,8 triệu tấn, tăng khoảng 1,9% so với mùa vụ 2021-2022. Mặc dù tiêu thụ tăng so với mùa vụ trước, nhưng thấp hơn đáng kể so với sản lượng dồi dào từ nguồn cung. Tăng trưởng trong nhu cầu tiêu thụ đến từ sự tương quan với tăng trưởng GDP của thế giới, thể hiện qua hệ số correlation khoảng 0,98. Tuy nhiên, hiện tại nhiều hãng nghiên cứu đề cập đến nguy cơ suy thoái kinh tế toàn cầu trong thời gian tới. Vì vậy, con số dự báo nhu cầu tiêu thụ có khả năng dẫn tới sai số lớn, càng nhấn mạnh thêm khả năng dư thừa gia tăng.

Ưu tư ngành đường trong nước

Sự gia tăng sản lượng 2 năm gần đây của Việt Nam là yếu tố tích cực mang lại kỳ vọng tăng trưởng bền vững. Cơ sở cho sự mở rộng quy mô đến từ chính sách thuế đối với đường Thái Lan, gồm thuế chống bán phá giá 42,99% và thuế chống trợ cấp 4,65%. Tuy nhiên, việc áp thuế chỉ có tác dụng khi các thương nhân khai thuế, trong khi vấn nạn xưa nay đối với ngành đường là đường nhập lậu (không khai thuế). Do đó, chính sách thuế cũng không đảm bảo được sự cạnh tranh công bằng giữa ngành sản xuất đường của Việt Nam và Thái Lan.

Ngoài ra, trong ngắn hạn sắp tới, triển vọng giá cả nhiều khả năng là xu hướng giảm, do nguồn cung dư thừa cũng là yếu tố cộng hưởng gây cản trở đối với việc mở rộng sản lượng của các nhà máy và vùng trồng mía của nông dân. Thêm vào đó, yếu tố lãi suất trong xu hướng tăng cũng góp phần hạn chế khả năng tiếp cận vốn để tăng trưởng quy mô của ngành đường, trong bối cảnh khó khăn chung của nền kinh tế.