Đây là vụ phá sản ngân hàng lớn nhất của Mỹ kể từ cuộc khủng hoảng tài chính toàn cầu 2007-2009.

Điều gì dẫn tới vụ phá sản?

SVB là ngân hàng làm ăn với nhiều công ty khởi nghiệp và quỹ đầu tư mạo hiểm ở Mỹ. Trong thời kỳ đại dịch Covid-19 và sau đó là giai đoạn tiền rẻ, những khách hàng thời thượng này của SVB đã thu được rất nhiều tiền mặt, và họ gửi tiền vào SVB.

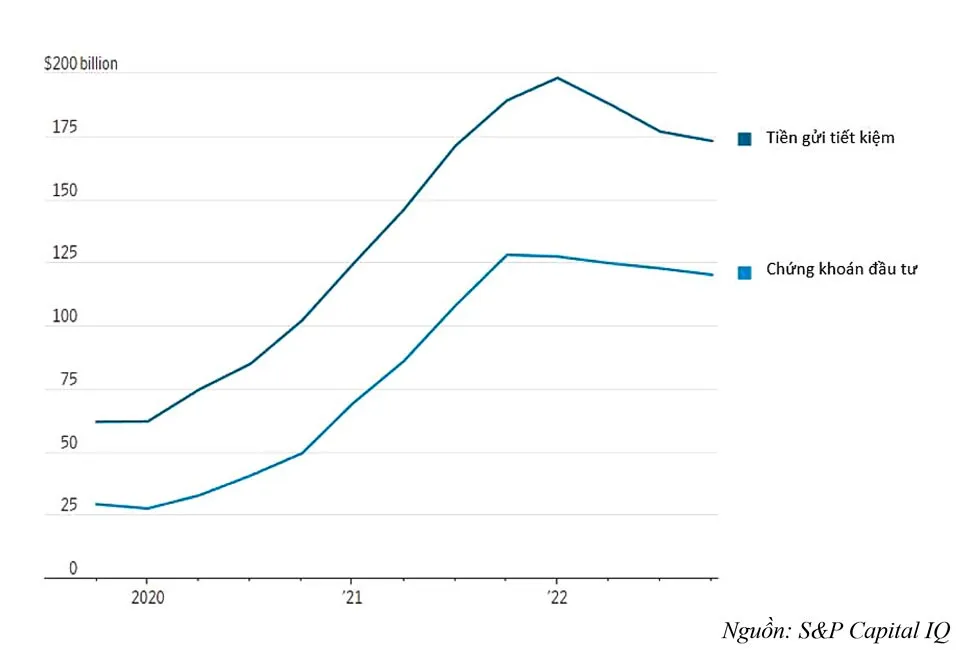

Điều này dẫn đến lượng tiền gửi ở SVB tăng đột biến. Lượng tiền gửi ở SVB tăng từ 60 tỷ USD hồi quý I-2020 lên đến hơn 190 tỷ USD vào đầu năm 2022.

Với tốc độ tăng trưởng như "Thánh Gióng" của tiền gửi, SVB phải đem tiền đi đầu tư. Trong đó các khoản đầu tư nhiều trái phiếu dài hạn, bao gồm dòng trái phiếu có thế chấp bằng bất động sản (MBS) chiếm hơn 57 tỷ USD vào cuối 2022.

Vấn đề nảy sinh là SVB đã tài trợ các trái phiếu kỳ hạn 10-30 năm bằng các khoản tiền gửi ngắn hạn, trong đó một phần khá lớn là các khoản tiền người ta có thể rút ra bất kỳ lúc nào.

Điều đó có thể không thành vấn đề, miễn là khách hàng của ngân hàng không yêu cầu rút tiền của họ ra. Nếu họ để tiền trong ngân hàng 10-30 năm, SVB thoải mái kiếm lợi mà không có rủi ro.

Tuy nhiên, nếu khách hàng đòi rút tiền, sẽ bắt đầu xuất hiện rủi ro. Và rồi ngày đó cũng đến. 2022 là một năm khó khăn với giới quỹ đầu tư mạo hiểm và công ty khởi nghiệp, những khách hàng chính của SVB.

Với lượng tiền huy động mới sụt giảm, các khách hàng này bắt đầu cạn tiền và phải rút tiền gửi ở SVB về. Lượng tiền gửi của SVB giảm từ gần 200 tỷ USD vào tháng 3-2022 xuống chỉ còn hơn 170 tỷ USD vào cuối 2022.

Nếu tiền gửi bị rút ra trong khi trái phiếu SVB đầu tư lên giá sẽ không sao, họ dễ dàng bán trái phiếu ra để trả nợ. Vấn đề là trái phiếu lại bị mất giá do Ngân hàng Trung ương Mỹ (Fed) tăng lãi suất nhanh.

Theo đó, việc Fed tăng lãi suất lên 4,5% chỉ trong vài tháng đã khiến các trái phiếu của SVB bị giảm giá mạnh (lợi suất trái phiếu tăng sẽ tác động kéo giá trái phiếu giảm). Khi người ta rút tiền càng nhiều, SVB phải bán bớt trái phiếu ra, chịu lỗ để trả tiền.

Và vòng xoáy mất khả năng thanh toán cũng xuất phát từ đây.

|

Vào ngày thứ tư 8-3, SVB cho biết họ đã bán một lượng lớn trái phiếu của mình, trị giá 21 tỷ USD vào thời điểm bán, với khoản lỗ khoảng 1,8 tỷ USD sau thuế. Ngân hàng cho biết mục tiêu bán ra để đáp ứng các “dòng vốn có thể rút ra” và vẫn tài trợ cho các khoản cho vay mới.

Song song với hành động bán trái phiếu, ngân hàng cũng đặt mục tiêu huy động khoảng 2,25 tỷ USD để bù đắp thiếu hụt vốn. Giá cổ phiếu ngân hàng sụt giảm gần 60% ngay trong ngày thứ năm vì lý do này.

Và rồi vào ngày thứ sáu 10-3, FDIC đã công bố đóng cửa SVB và nắm quyền kiểm soát các khoản tiền gửi của ngân hàng này.

Mấu chốt vấn đề ở đâu?

Có thể thấy vấn đề bắt đầu khi Fed tăng lãi suất với tốc độ nhanh chưa từng có, tốc độ là vấn đề, còn lãi suất hiện tại cũng chỉ ngang với mức của những năm 2011-2012. Vì Fed tăng lãi suất quá nhanh, số trái phiếu của SVB cầm bắt đầu lỗ nặng trên sổ sách.

Đây sẽ không phải chỉ là vấn đề của SVB, nhiều ngân hàng khác của Mỹ chắc chắn ít nhiều cũng bị như vậy.

Vấn đề thứ 2 là khả năng quản trị rủi ro yếu của SVB. Theo những số liệu trên báo cáo tài chính và những dữ liệu giao dịch các nhà phân tích đang chia sẻ trên Twitter, cho thấy có rất ít bằng chứng rằng SVB đã phòng ngừa rủi ro lãi suất phù hợp cho các khoản đầu tư trái phiếu dài hạn này bằng các hợp đồng phái sinh.

Điều đó có nghĩa SVB “thả nổi” rủi ro lãi suất của mình. Việc này trong mắt giới tài chính là điều khó hiểu. Lẽ nào một ngân hàng 200 tỷ USD tiền gửi lại có thể quản lý tài tử như vậy?

Nhưng thật ra mọi người đã quên rằng quy mô ngân hàng này trước dịch Covid-19 chỉ hơn 50 tỷ USD tiền gửi. Chính sự tăng trưởng Thánh Gióng đó đã khiến trình độ quản lý ngân hàng không theo kịp quy mô của nó. Tờ Forbes còn phát hiện trong năm 2022, có tới 8 tháng ngân hàng này không bổ nhiệm vị trí Giám đốc quản trị rủi ro (CRO) sau khi người cũ nghỉ việc.

Hệ quả cho thị trường Mỹ: liệu có lây lan?

Cho đến nay cả Bộ trưởng Tài chính Mỹ Janet Yellen, lẫn cựu Bộ trưởng Tài chính Larry Summers, đều cho rằng SVB không có rủi ro hệ thống. Các ngân hàng Mỹ, nhất là ngân hàng lớn vẫn vững mạnh, thể hiện qua việc cổ phiếu của một vài ngân hàng lớn như JP Morgan đã tăng vào ngày thứ sáu.

Vì vậy, tín hiệu thị trường lẫn quan điểm của các nhà quản lý là “không có rủi ro hệ thống”. Vấn đề là, “chưa có” hay “không có”. SVB chắc hẳn không phải Lehman Brothers, nhưng nó sẽ có thể tạo ra nỗi lo về tâm lý, khiến các ngân hàng phải tăng vốn lên, thi nhau kéo tiền gửi của khách hàng. Áp lực siết thanh khoản của hệ thống ngân hàng sẽ diễn ra, và chúng ta không biết còn ngân hàng nào quản lý rủi ro kiểu như SVB nữa hay không.

Ngoài ra, trong tuần lễ tới, liệu rằng việc chi trả của FDIC sẽ diễn ra như thế nào, khi có thông tin rằng 93% các khoản tiền gửi ở SVB vượt mức chi trả tối đa của bảo hiểm tiền gửi (250.000USD/tài khoản). Vì khách hàng chính là những công ty công nghệ, khởi nghiệp và quỹ mạo hiểm, điều này có thể ảnh hưởng đến hệ sinh thái khởi nghiệp và công nghệ ở Mỹ.

Tác động của nó lên các khu vực khác của nền kinh tế rất khó đoán. Cũng cần phải đặt thêm câu hỏi, là số trái phiếu của SVB sẽ được bán ra để trả nợ hay không? Hơn 100 tỷ USD trái phiếu không đáng ngại, nhưng nếu ai đang sở hữu các trái phiếu tương tự cũng bán ra thì sao?

Đến lúc này, không ai biết chắc, nhưng tạm thời chưa quá đáng lo và chưa thấy dấu hiệu lây lan.

Những khách hàng chính của SVB gặp khó khăn do thiếu tiền hoạt động, đã rút tiền gửi ở SVB về, khiến lượng tiền gửi của SVB giảm từ gần 200 tỷ USD vào tháng 3-2022 xuống chỉ còn hơn 170 tỷ USD vào cuối 2022.