NĐ08 cũng có thể xem là giải pháp trước mắt để giúp thị trường TPDN “hạ cánh mềm”, tránh những tác động tiêu cực đến nền kinh tế.

Giải pháp tạm thời

So với NĐ153 và NĐ65 trước đó, NĐ08 có 3 thay đổi chính được DN lẫn nhà đầu tư (NĐT) quan tâm: (1) Có thể thanh toán gốc, lãi TP đến hạn bằng tài sản khác. (2) Tạm ngưng quy định xác định tư cách NĐT chứng khoán chuyên nghiệp là cá nhân, tạm ngưng quy định về thời gian phân phối TP, cũng như xếp hạng tín nhiệm DN. (3) Được kéo dài kỳ hạn TP tối đa không quá 2 năm (nhưng điều kiện phải được >65% trái chủ chấp thuận, nếu không vẫn phải chịu trách nhiệm thực hiện đầy đủ nghĩa vụ như đã công bố trong hợp đồng trước đó).

Khi phân tích nội dung thay đổi (1) và (2), có thể thấy mục đính chính của những thay đổi này nhằm sửa đổi cục diện khó khăn của thị trường TP hiện tại.

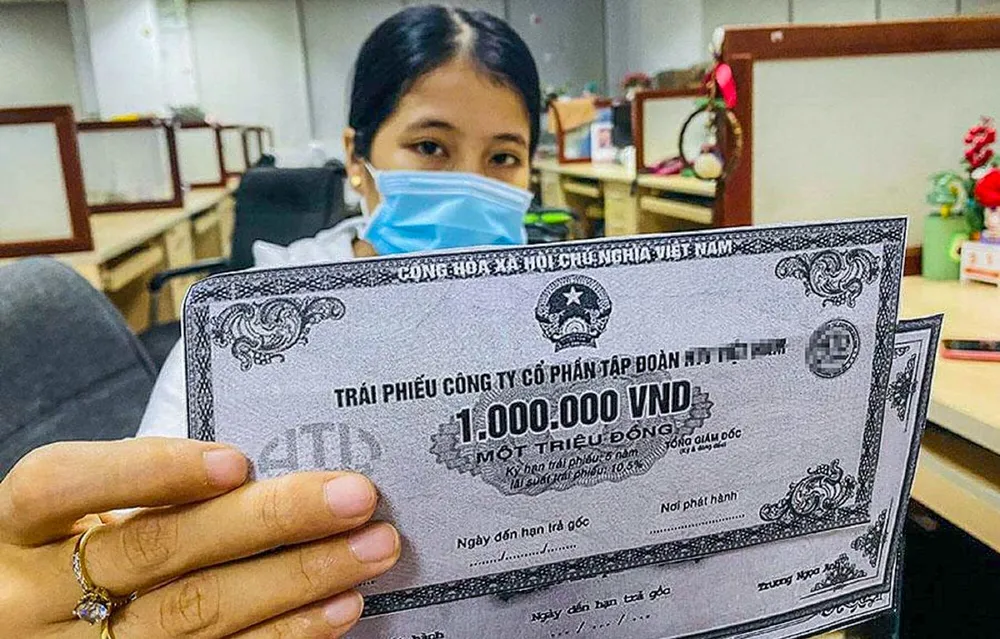

Đây là hệ quả từ giai đoạn tiền rẻ, dòng vốn dễ dàng cùng sự dễ dãi trong quy định, rà soát, kiểm soát phát hành TPDN, đã khiến nhiều DN phát hành “vung tay quá trán”, huy động vốn vay gấp nhiều lần vốn chủ sở hữu, dẫn đến hình thành những quả “bom nợ”.

Thấy rõ được vấn đề hiện tại, Chính phủ cùng các cơ quan ban ngành đã có những sửa đổi và chế tài để chấn chỉnh lại hoạt động phát hành TPDN. Thực tế những gì đã và đang xảy ra trên thị trường TPDN suốt từ quý III-2022 đến nay, cho thấy nhiều DN phát hành TP đã bắt đầu có hiện tượng chậm thanh toán - vỡ nợ, nếu như không có những điều chỉnh, những can thiệp kịp thời, đổ vỡ dây chuyền tất yếu khó tránh khỏi.

Với NĐ08, nhìn chung đây là lúc các DN BĐS (phát hành) và trái chủ (nhà đầu tư) cần ngồi lại và đàm phán với nhau. Nợ bằng tiền đến hạn trả nợ bao nhiêu hay cấn trừ bằng tài sản ra sao, tỷ lệ thế nào… 2 bên sẽ phải thảo luận, bởi NĐ08 đã “mở lối” cho vấn đề này.

Đồng thời, việc tạm ngưng các quy định về xác định nhà đầu tư chuyên nghiệp là cá nhân, thời gian phân phối TP hay xếp hạng tín nhiệm DN, điều này đồng nghĩa với các DN thực sự tốt, cấu trúc tài chính thỏa mãn điều kiện vẫn có thể phát hành TP để có nguồn tiền cho các hoạt động đảo nợ.

Chấp nhận rủi ro

Đáng chú ý nhất của NĐ08 là nội dung thứ (3), bởi đây là nội dung sửa đổi tưởng chừng có lợi cho thị trường TPDN, nhưng thực ra cũng sẽ gây khó. Theo đó, quy định cho phép tổ chức phát hành được quyền sửa đổi các điều khoản, điều kiện của TP (bao gồm cả việc gia hạn trả nợ - kéo dài kỳ hạn tối đa 2 năm), nhưng phải được >65% trái chủ đồng ý, với những trái chủ không chấp nhận đàm phán, tổ chức phát hành vẫn phải thực hiện đúng nghĩa vụ cam kết.

Xét từ góc nhìn của DN phát hành, khi “con nợ” rơi vào đường cùng, không có tiền trả nợ, bán tài sản để trả nợ cũng khó khăn (pháp lý chưa được giải quyết, thị trường đóng băng, người mua ép giá...), thì việc được gia hạn trả nợ (kéo dài kỳ hạn nợ) có thể xem như “phao cứu sinh” vô cùng cần thiết.

Ở góc nhìn của trái chủ (nhà đầu tư, chủ nợ), dĩ nhiên chẳng trái chủ nào muốn cho con nợ khất lần lữa. Điều họ muốn là phải thu được nợ về càng sớm càng tốt. Có nghĩa họ khó chấp nhận gia hạn cho con nợ, trừ khi họ không còn sự chọn lựa nào khác.

Nhận xét về vấn đề này, TS. Vũ Đình Ánh, chuyên gia kinh tế Bộ Tài chính, cho rằng, nội dung sửa đổi NĐ08 chủ yếu theo nguyện vọng và đề xuất của các nhà phát hành liên quan đến nhiều nội dung, như nghĩa vụ thanh toán TP bằng tài sản, điều kiện nhà đầu tư chuyên nghiệp, xếp hạng tín nhiệm các DN phát hành, mà chưa chú ý nhiều đến những vấn đề cốt lõi cần tháo gỡ của thị trường TPDN hiện nay là niềm tin của nhà đầu tư vào thị trường TPDN đang sụt giảm nghiêm trọng.

“Trong thời gian tới, sau khi áp dụng NĐ08, có thể nhiều DN sẽ tiếp tục phát hành TP để đáo hạn. Song thị trường có lấy lại niềm tin, nhà đầu tư có mặn mà và mua TP hay không lại là chuyện khác” - TS. Ánh nhận định.

Mối quan hệ, tổ chức phát hành - trái chủ vốn dĩ là mối quan hệ dân sự (nên không thể dùng biện pháp mạnh hơn - hình sự hóa). Nhưng ngay từ đầu cán cân quyền lực đã không nghiêng về nhà đầu tư (trái chủ). Họ vốn dĩ là người yếu thế.

Kỳ vọng lúc này là những vướng mắc pháp lý dự án đối với nhóm BĐS được tháo gỡ. Bởi chỉ có vậy mới thuận lợi cho ngân hàng tái tài trợ, tái cơ cấu, kéo dài khoản nợ thành 2 năm như quy định NĐ08.

Từ đó các DN BĐS tiếp tục mở bán và chuyển nhượng (M&A) các dự án, đất đai... để cục nợ 400.000 tỷ đồng TPDN được “hạ cánh mềm”, hạn chế tác động chéo đến ngành ngân hàng và thị trường tài chính - chứng khoán.

Xét từ góc nhìn của DN phát hành, khi không có tiền trả nợ, bán tài sản để trả nợ... thì việc được gia hạn trả nợ xem như “phao cứu sinh”. Ở góc nhìn của nhà đầu tư, dĩ nhiên chẳng ai muốn khất lần lữa, mà phải thu được nợ về càng sớm càng tốt.