Phải “trị” thay vì “chiều” theo giá vàng

NHNN khi “dẹp loạn” thị trường vàng năm 2012 đã rất rõ ràng và kiên quyết: chống vàng hóa, chấm dứt huy động/cho vay bằng vàng, đóng cửa các sàn vàng và chuẩn hóa chỉ có 1 loại vàng miếng do NHNN trực tiếp quản lý. Độ phức tạp của thời kỳ “dẹp loạn” này có lẽ lớn hơn nhiều so với giai đoạn chênh lệch giá vàng hiện nay.

Chính vì vậy việc không cấp phép nhập khẩu vàng cho đến thời điểm này cũng thể hiện một quan điểm xuyên suốt, đó là không hy sinh dự trữ ngoại hối chỉ để đáp ứng nhu cầu tích trữ, bởi nó không phục vụ phát triển kinh tế.

Còn nhớ sau “dẹp loạn”, thị trường vàng có một thời gian khá dài ổn định, chênh lệch giá vàng giảm về 0. Thế nhưng, kể từ năm 2021, khác hẳn với sự thuần phục của những năm trước đó, “chú ngựa” chênh lệch giá vàng bỗng chốc mất kiểm soát. Do đó, điều chúng ta cần làm là hiểu rõ “chú ngựa” này để “trị”, chứ không đơn giản là nhập vàng để “chiều” theo sự đỏng đảnh khó lường của nó.

“Sóng” vàng đến từ đâu?

Vàng vừa là một dạng tiền tệ, vừa là một dạng hàng hóa. Vàng vừa để tích trữ, vừa để “trading”. Đã là trader thì dù ở thị trường nào cũng đều có sóng. Sóng vàng không chỉ mang lại lợi nhuận từ mua thấp bán cao, mà còn mang lại lợi nhuận nhờ chênh lệch mua vào - bán ra. Khi biến động giá mạnh, chênh lệch mua vào - bán ra càng lớn, càng tạo nhiều lợi nhuận cho các “nhà cái”.

Để tạo sóng vàng cần phải dựa vào một số yếu tố, chẳng hạn như lãi suất. Có thể thấy, lãi suất thấp như trong giai đoạn 2021 đến đầu 2022, hay cuối 2023 đến nay, là một môi trường lý tưởng để tạo sóng với bất kỳ một loại tài sản nào, và vàng lại dễ bị kích thích hơn.

Năm nay, sóng vàng còn thuận lợi hơn nhờ giá vàng thế giới tăng do bất ổn địa chính trị, trong khi kênh chứng khoán và BĐS không nóng để hút tiền như năm 2021-2022. Do đó có thể nói rằng, có cả yếu tố thiên thời và địa lợi cho việc tạo sóng vàng.

Còn nhân hòa. Đó là do tâm lý đám đông rất dễ bị thu hút bởi sóng. Sóng càng cao càng dễ hút tiền. Bong bóng tài sản luôn hình thành bởi tâm lý “bầy đàn” như vậy. Năm nay thay vì chứng kiến hàng dài người xếp hàng mở tài khoản chứng khoán, thì chúng ta thấy họ kiên nhẫn xếp hàng ở các cửa hàng vàng. Có đủ thiên thời, địa lợi, nhân hòa, không gì có thể ngăn được sóng vàng nếu không có cách “trị” hữu hiệu.

Làm gì để thuần hóa “chú ngựa” chênh lệch giá vàng?

Trước tiên cần nhìn lại lịch sử để thấy rằng không cần nhập khẩu, không cần phá độc quyền thương hiệu vàng miếng SJC, “chú ngựa” chênh lệch giá vàng vẫn có những giai đoạn dài được kiểm soát, giá vàng trong nước và thế giới đồng pha gần như tuyệt đối.

Thứ nhất, giai đoạn hậu đấu thầu vàng từ năm 2013 đến 8-2020. Đây là vào giai đoạn 2014-2015, sau khi bán 74 tấn vàng, chênh lệch giá vàng vẫn còn ở mức cao, chênh 10-20% so giá vàng thế giới. Giai đoạn này giá vàng thế giới giảm 12% nhưng giá trong nước chỉ giảm 5,7%.

Vậy là dù đã phải nhập một lượng vàng rất lớn, mục tiêu bình ổn và giảm chênh lệch giá vàng cũng khó đạt được trong một sớm một chiều. Điều này khẳng định sự cần thiết phải tính đến các phương án khác để giảm chênh lệch giá vàng, chứ không đơn giản là hy sinh dự trữ để mua vàng về bán.

Giai đoạn 2016-2019, thời kỳ giá vàng dần đi vào ổn định, khi giá vàng thế giới tăng nhưng giá trong nước gần như đi ngang, chênh lệch giá vàng được dần kéo về bằng 0. Thời gian này kinh tế Việt Nam cũng đã qua giai đoạn khó khăn, bước vào chu kỳ ổn định và tăng trưởng cao.

Giai đoạn 2019-2020, thử thách sóng vàng thế giới lần 1. Giá vàng thế giới tăng mạnh 55% và giá vàng trong nước tăng theo tương ứng, chênh lệch giá vàng vẫn không đáng kể. Đây là bằng chứng để phủ định lập luận cho rằng vì có sóng vàng thế giới (như đang xảy ra trong năm 2024), nên người dân tăng nhu cầu mua vàng và kéo tăng chênh lệch.

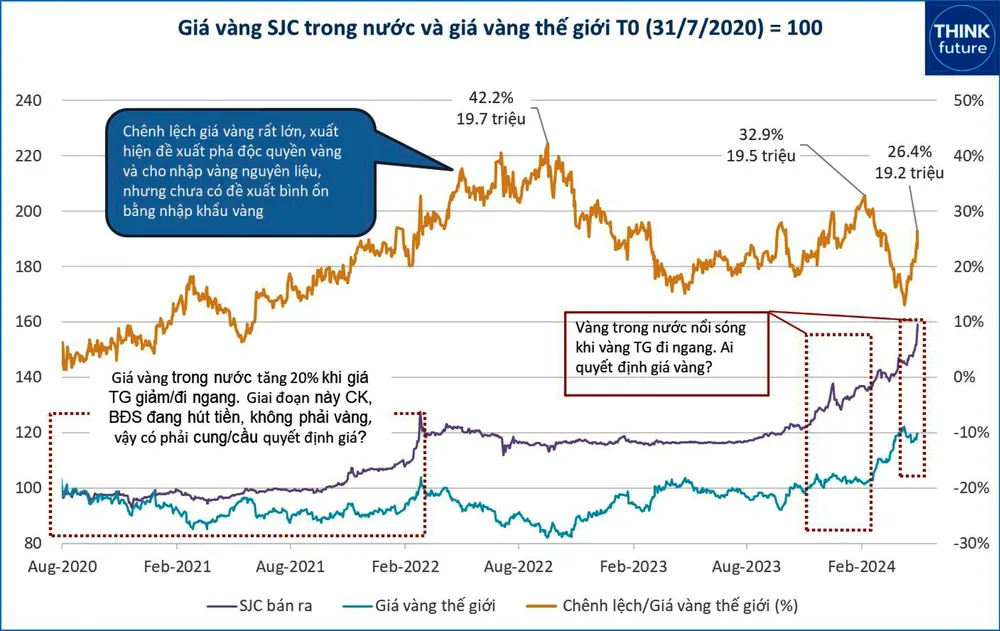

Thứ hai, giai đoạn 2021 -2024, chênh lệch giá vàng bắt đầu mất kiểm soát. Từ tháng 9-2020 đến tháng 8-2022, giá vàng thế giới giảm 10%, nhưng giá vàng trong nước không giảm theo, trái lại tăng 10%.

Đây là giai đoạn lãi suất thấp khiến chứng khoán, BĐS tăng nóng và thu hút dòng tiền rất lớn từ giới đầu tư. Và cũng là thời gian “người người nhà nhà đi mở tài khoản chứng khoán và đi buôn đất” chứ không phải đi mua vàng. Ngược lại, giới đầu tư rất có thể đã bán vàng để dồn tiền vào chứng khoán và BĐS.

Vậy là không phải do sóng vàng thế giới, cũng không phải do nhu cầu mua vàng mà chênh lệch giá vàng vẫn tăng. Chênh lệch giá vàng tăng lên mức cao nhất lịch sử vào tháng 9-2022, tương đương 42% giá vàng thế giới. Thời gian này không nhiều người nhắc đến nhập vàng để bình ổn mà phần nhiều nhắc đến 2 đề xuất: cho phép nhập vàng nguyên liệu để gia công trang sức; phá thế độc quyền vàng miếng SJC. Cả 2 đề xuất đều mang lợi ích trực tiếp cho các doanh nghiệp kinh doanh vàng.

Từ tháng 9-2022 đến tháng 7-2023, có 10 tháng tĩnh lặng đi ngang của giá vàng trong nước, trong khi giá vàng thế giới dao động mạnh khi tăng 10% rồi giảm 3%. Thời điểm này tương đối trùng lặp với giai đoạn các ngân hàng tăng mạnh lãi suất VNĐ để ổn định tỷ giá. Chứng khoán và BĐS cùng thoái trào, nhưng vàng cũng không thể tạo sóng ngay cả khi vàng thế giới tăng. Vậy tăng lãi suất có thể là một liều thuốc hạ sốt cho chênh lệch giá vàng?

Từ tháng 8-2023 đến hiện tại, giá vàng trong nước và thế giới cùng có xu hướng tăng, tuy nhiên nếu quan sát kỹ có 2 giai đoạn giá vàng trong nước tăng trong khi giá vàng thế giới đi ngang, nới rộng chênh lệch giá vàng lên 32% và 26%. Cùng lúc này lãi suất thấp, kênh chứng khoán và BĐS đều trầm lắng, nương theo giá vàng thế giới thì vàng trong nước rất dễ tạo sóng.

Khi nhận thấy giá vàng trong nước và chênh lệch giá vàng không hoàn toàn phản ánh cân đối cung và cầu, thì việc thuần hóa "chú ngựa" chênh lệch giá vàng không thể chỉ dựa vào việc nhập khẩu vàng ồ ạt để bình ổn giá. Hành động này không chỉ đi chệch mục tiêu mà còn lãng phí các nguồn lực dự trữ không cần thiết.