Quy mô, thanh khoản tăng mạnh

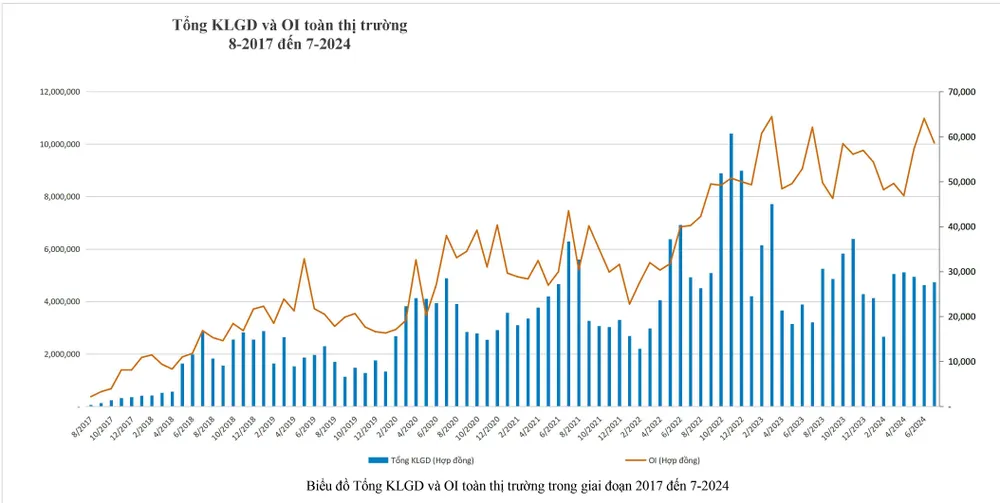

Theo thống kê, tăng trưởng quy mô giao dịch hàng năm của thị trường CKPS đạt bình quân 28,21%/năm trong giai đoạn từ năm 2018 đến cuối năm 2023. Đặc biệt, năm 2020 tăng 79,9% so với năm 2019 và năm 2022 tăng 44,03% so với năm 2021.

Hệ thống thành viên giao dịch CKPS cũng liên tục đón nhận các thành viên mới, từ 7 CTCK thành viên từ ngày đầu, đến nay hệ thống đã có 24 CTCK thành viên. Các CTCK thành viên này đều có vốn điều lệ, vốn chủ sở hữu tối thiểu 900 tỷ đồng và đáp ứng các yêu cầu về hạ tầng công nghệ thông tin phục vụ giao dịch CKPS.

Thanh khoản thị trường từng bước được cải thiện và đạt mức tăng đáng kể so với thời kỳ mới đi vào hoạt động. Với KLGD bình quân 10.954 hợp đồng/phiên trong hơn 4 tháng giao dịch của năm đầu tiên khai trương thị trường, đến nay thanh khoản đã đạt mức 218.706 hợp đồng/phiên trong 7 tháng đầu năm 2024, tăng gần 20 lần so với KLGD bình quân trong năm 2017. Đặc biệt có sự tăng trưởng mạnh mẽ với mức tăng bình quân 38,65%/năm trong giai đoạn 2018-2022.

Năm 2023 và 7 tháng đầu năm 2024, thanh khoản thị trường giảm so với giai đoạn tăng trưởng mạnh trước đó, tuy nhiên đây vẫn là mức giao dịch bình quân tương đối cao, chỉ sau mức cao nhất trong năm 2022. Khối lượng hợp đồng mở (OI) đạt mức cao nhất là 71.190 hợp đồng được ghi nhận vào ngày 30-3 và khối lượng giao dịch cao nhất đạt 647.457 hợp đồng tại phiên giao dịch ngày 25-10-2022.

Trong số các sản phẩm đang niêm yết trên thị trường, sản phẩm hợp đồng tương lai (HĐTL) VN30 được NĐT quan tâm giao dịch nhiều nhất và giao dịch HĐTL VN30 chiếm tới 99,95% khối lượng giao dịch toàn thị trường.

Tăng thị phần giao dịch tổ chức và NĐTNN

Một điểm sáng trong quá trình phát triển của thị trường CKPS, đánh dấu một bước phát triển quan trọng của thị trường sau 7 năm hoạt động. Đó là cơ cấu NĐT tham gia giao dịch trên thị trường đã có sự thay đổi theo hướng cân bằng hơn.

Mặc dù, hoạt động giao dịch vẫn tập trung chủ yếu ở các NĐT cá nhân trong nước, tuy nhiên đã có sự dịch chuyển theo hướng giảm tỷ trọng giao dịch của NĐT cá nhân, tăng tỷ trọng giao dịch của NĐT tổ chức. Trong giai đoạn đầu của thị trường, gần 99% giao dịch được thực hiện bởi các NĐT cá nhân. Tỷ trọng này đã giảm xuống còn khoảng 67% vào cuối năm 2023 và còn 63,15% vào cuối tháng 7, tỷ trọng giao dịch của NĐT tổ chức chiếm 36,85%.

Sự tăng trưởng mạnh của thị trường CKPS cũng thu hút sự quan tâm của các NĐTNN, mặc dù sự tham gia giao dịch của NĐT tổ chức nước ngoài còn ở mức khiêm tốn nhưng có sự gia tăng hàng năm. Trong tháng 7-2024, giao dịch của NĐTNN chiếm 3,02% tổng KLGD toàn thị trường so với mức 0,1% vào cuối năm 2017.

Kênh đầu tư hiệu quả

Có thể nói, CKPS đã từng bước trở thành công cụ phân tán và phòng ngừa rủi ro cho NĐT trong bối cảnh thị trường cơ sở nhiều biến động. Điều này phần nào thể hiện qua việc khi thị trường cơ sở biến động mạnh thì khối lượng giao dịch trên thị trường CKPS tăng cao, cho dù biến động đó là tăng hay giảm.

Đặc biệt, khi thị trường cơ sở giảm điểm mạnh, CKPS còn góp phần làm giảm áp lực bán tháo trên thị trường cơ sở vì khi thị trường cơ sở giảm, NĐT thay vì phải bán CP trên thị trường cơ sở để quản trị rủi ro danh mục đầu tư thì NĐT nắm giữ vị thế bán (short) trên thị trường CKPS.

Bên cạnh đó, CKPS còn là một kênh đầu tư sinh lời quan trọng đối với các NĐT. Với lợi thế giao dịch 2 chiều và có thể mua, bán liên tục ngay trong phiên, NĐT có thể kiếm lợi nhuận ngay cả khi thị trường cơ sở giảm mạnh. Nhờ đó, thị trường CKPS không ngừng thu hút NĐT. Thống kê cho thấy số lượng tài khoản giao dịch CKPS được mở mới của các NĐT liên tục tăng. Tính đến ngày 31-7, thị trường CKPS đã có hơn 1,7 triệu tài khoản, gấp 700 lần so với thời điểm mới khai trương thị trường.

Thị trường CKPS cũng đã có những thay đổi, cải tiến để ngày càng hoàn thiện hơn. Trong năm 2022, thị trường CKPS được áp dụng thay đổi cách tính giá thanh toán cuối cùng của HĐTL chỉ số VN30 từ ''giá trị đóng cửa của chỉ số cơ sở tại ngày giao dịch cuối cùng'' thành ''giá trị trung bình số học giản đơn của chỉ số trong 30 phút cuối cùng của ngày giao dịch cuối cùng (bao gồm 15 phút khớp lệnh liên tục và 15 phút khớp lệnh định kỳ đóng cửa), sau khi loại trừ 3 giá trị chỉ số cao nhất và 3 giá trị chỉ số thấp nhất của phiên khớp lệnh liên tục".

Việc thay đổi cách tính giá thanh toán cuối cùng giúp hạn chế tình trạng chênh lệch lớn giữa chỉ số VN30 và HĐTL trên chỉ số VN30 trong các phiên đáo hạn. Tỷ lệ ký quỹ giao dịch HĐTL chỉ số VN30 cũng được điều chỉnh tăng từ 13% lên 17%, giúp hoạt động bù trừ, thanh toán giao dịch HĐTL chỉ số VN30 của thị trường an toàn hơn.

Có thể nói, thị trường CKPS ngày càng thể hiện vai trò quan trọng trong việc thúc đẩy sự phát triển của TTCK, góp phần hoàn thiện cấu trúc TTCK, đáp ứng một trong các điều kiện bắt buộc để TTCK Việt Nam được xét nâng hạng từ thị trường cận biên lên thị trường mới nổi trong thời gian tới.

Nhằm đáp ứng nhu cầu đa dạng của NĐT đối với các sản phẩm phái sinh, theo kế hoạch, thị trường CKPS sẽ có thêm các sản phẩm phái sinh mới. Trong đó, HĐTL trên chỉ số mới (VN100) hiện đang được gấp rút triển khai và sẽ sớm được đưa vào giao dịch trên thị trường.

Bên cạnh đó, các sản phẩm HĐTL trên CP đơn lẻ và hợp đồng quyền chọn tiếp tục là các lựa chọn thích hợp để nghiên cứu và có kế hoạch bổ sung sản phẩm cho thị trường trong tương lai.

Chủ trương xây dựng và phát triển CKPS tập trung được thể hiện lần đầu tiên tại Quyết định số 252/QĐ-TTg của Thủ tướng Chính phủ về phê duyệt Chiến lược phát triển TTCK Việt Nam giai đoạn 2011-2020: “Xây dựng thị trường CKPS chuẩn hóa theo hướng phát triển các công cụ từ đơn giản đến phức tạp”, được nhấn mạnh rõ hơn trong Quyết định số 366/QĐ-TTg về phê duyệt Đề án Xây dựng và phát triển Thị trường CKPS tại Việt Nam: “Xây dựng thị trường CKPS theo mô hình tập trung, hoạt động thống nhất dưới sự quản lý của Nhà nước, không để thị trường CKPS tự do hình thành và hoạt động tự phát”.

Trên quan điểm phát triển CKPS theo lộ trình từ đơn giản đến phức tạp, trong giai đoạn đầu vận hành, thị trường chỉ tập trung vào một số sản phẩm dễ thực hiện, phù hợp với nhu cầu thị trường và thông lệ quốc tế. Thống kê từ nhiều quốc gia trên thế giới cho thấy, công cụ phái sinh trên chỉ số CK thường được lựa chọn ưu tiên làm sản phầm phái sinh tài chính cho việc xây dựng thị trường CKPS tại nhiều quốc gia. Tại thị trường Việt Nam, tại thời điểm khai trương, sản phẩm CKPS đầu tiên được đưa vào giao dịch là HĐTL chỉ số VN30.