Thanh khoản trở lại thời kỳ trước khi nghẽn lệnh

Hiện tượng bùng nổ thanh khoản thường xảy ra trong giai đoạn thị trường “bò tót” (bull-market), khi sức hấp dẫn của lợi nhuận lôi kéo một lứa nhà đầu tư (NĐT) mới đổ tiền vào. Điều này đã từng xảy ra trong chu kỳ tăng trưởng 2006-2007, nhưng thời điểm đó quá xa, ít người còn nhớ.

Hiện tượng bùng nổ thanh khoản thường xảy ra trong giai đoạn thị trường “bò tót” (bull-market), khi sức hấp dẫn của lợi nhuận lôi kéo một lứa nhà đầu tư (NĐT) mới đổ tiền vào. Điều này đã từng xảy ra trong chu kỳ tăng trưởng 2006-2007, nhưng thời điểm đó quá xa, ít người còn nhớ.

Chu kỳ thị trường “bò tót” gần nhất là giai đoạn 2020-2021 rõ ràng hơn nhiều. Số liệu điển hình là lượng NĐT mới đổ xô vào TTCK tạo nên con số kỷ lục về tài khoản mở mới.

Cùng với đó là quy mô giao dịch hàng ngày tăng vọt, dẫn đến hiện tượng nghẽn lệnh trong giai đoạn tháng 1 tới tháng 3-2021. Điểm nghẽn khi đó được xác định tại sàn HoSE là mức giao dịch 14.000-15.000 tỷ đồng/ngày. Đến đầu tháng 4-2021, hệ thống HoSE được cải thiện 25% công suất và thanh khoản tăng lên mức 20.000-23.000 tỷ đồng/ngày.

Đến đầu tháng 7-2021, hệ thống giao dịch thay thế của FPT được vận hành, sàn HoSE bắt đầu chứng khiến những phiên tổng giá trị giao dịch 35.000-38.000 tỷ đồng/ngày.

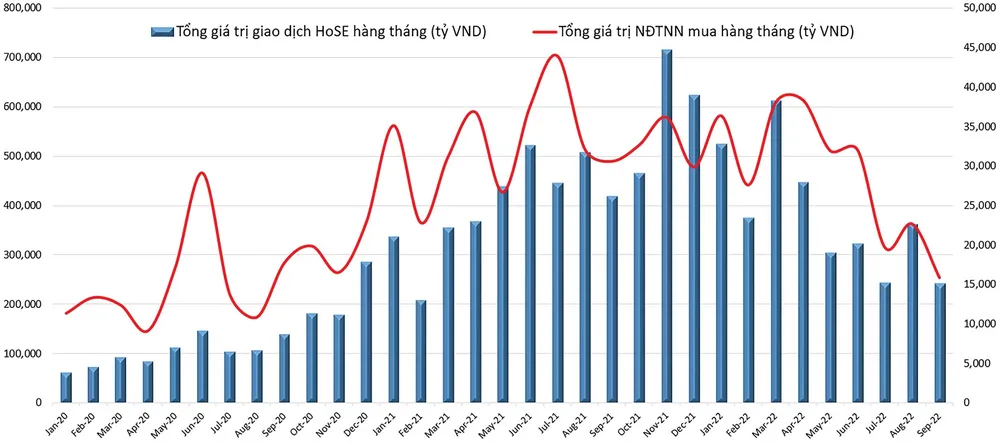

Quy mô tổng giao dịch (tỷ đồng) trên sàn HoSE và giao dịch mua của nhà đầu tư nước ngoài. Nguồn: HoSE

Quy mô tổng giao dịch (tỷ đồng) trên sàn HoSE và giao dịch mua của nhà đầu tư nước ngoài. Nguồn: HoSE Đó là những ngày huy hoàng về thanh khoản của TTCK và là bức tranh tương phản hoàn toàn với quy mô giao dịch hiện tại. Trong tháng 9-2022, trung bình tổng giao dịch của HoSE chỉ còn hơn 13.000 tỷ đồng/ngày.

Nói cách khác, thanh khoản thị trường đã quay trở lại thời điểm trước khi HoSE nghẽn lệnh. Nhìn theo tháng, kỷ lục thanh khoản trên sàn này được thiết lập vào tháng 11-2021 với 676.942 tỷ đồng, trong khi tháng 9-2022 giảm xuống còn 214.862 tỷ đồng, tương đương chỉ còn hơn 31% so với đỉnh.

Việc thanh khoản co giãn hàng ngày trong giao dịch là điều bình thường, nhưng mức sụt giảm lớn như vậy là điều bất thường. Không chỉ NĐT trong nước giảm giao dịch, NĐT nước ngoài cũng cho thấy sự “thiếu nhiệt tình”.

Cụ thể, kỷ lục giao dịch mua vào của khối này cũng xác lập trong tháng 11-2021 với 44.829 tỷ đồng (bao gồm CP và chứng chỉ quỹ các loại), nhưng tháng 9 vừa qua mức giải ngân tụt xuống dưới 20.000 tỷ đồng, tức là cũng giảm hơn một nửa.

Dòng tiền “thất thoát” đi đâu?

Thanh khoản hàng ngày trên TTCK được tạo thành từ giao dịch của rất nhiều thành phần NĐT khác nhau, từ tổ chức tới cá nhân. Do là một kênh đầu tư như nhiều kênh đầu tư khác như bất động sản, vàng, ngoại tệ, tiền số hay hàng hóa, dòng tiền có sự luân chuyển vào và ra. Do vậy một lý do sơ đẳng cho việc thanh khoản giảm là cơ hội kiếm lợi nhỏ lại, nên không khuyến khích NĐT phân bổ vốn nhiều vào kênh chứng khoán.

Điều này rất có cơ sở, vì thanh khoản đã được xác nhận là đạt đỉnh vào thời điểm thị TTCK tăng trưởng lập đỉnh, và trong xu hướng điều chỉnh giảm hiện tại thanh khoản cũng giảm theo. Số tài khoản của NĐT mới ghi nhận tụt giảm sốc trong tháng 7 và tháng 8, từ mức đỉnh điểm hơn 476.000 tài khoản cá nhân trong nước hồi tháng 5-2022 còn chưa tới 153.000 tài khoản trong tháng 8-2022.

Đối với NĐT nước ngoài, dòng vốn này được cho là sẽ sụt giảm dưới áp lực tăng lãi suất mạnh tay của các ngân hàng trung ương trên toàn cầu. Tuy nhiên hoạt động rút vốn là chưa có cơ sở rõ ràng. Bởi Fed bắt đầu tiến trình tăng lãi suất từ giữa tháng 3-2022, và tính đến hết tháng 9-2022 đã trải qua 5 lần nâng lãi suất. Trong 7 tháng qua, có tháng dòng vốn này bán ròng nhưng chủ đạo vẫn là mua ròng.

Cụ thể, thống kê tổng hợp tất cả các giao dịch của khối ngoại trên HoSE, mức mua ròng từ tháng 3 tới tháng 9-2022 vẫn là +2.767 tỷ đồng. Số liệu này cho thấy dù có thể có hiện tượng rút vốn ở quỹ này quỹ khác, nhưng tổng thể dòng vốn ngoại không “sứt mẻ”. Vì vậy việc sụt giảm giao dịch ở nhóm NĐT này liên quan nhiều hơn tới chiến lược đầu tư trong từng giai đoạn thị trường hơn là việc rút vốn.

Một thực tế là từ cuối năm 2020 đến nay, tỷ trọng giao dịch mua của NĐT nước ngoài trên thị trường ngày càng nhỏ lại: Từ mức bình quân trên 13,3% tổng giá trị giao dịch hàng tháng của HoSE trong năm 2020, hiện đã giảm xuống còn 7,8% trong 9 tháng năm 2022. Do vậy, thanh khoản thị trường sụt giảm phải đến từ khối NĐT trong nước.

Bên cạnh việc dòng tiền sụt giảm một cách tự nhiên theo biến động tăng giảm của thị trường, còn nhiều lý do khác có thể ảnh hưởng đến dòng vốn và khó định lượng hơn. Chẳng hạn với trường hợp thao túng giá của ông Trịnh Văn Quyết và Đỗ Thành Nhân, hàng trăm tài khoản được lập ra để giao dịch lòng vòng, với hàng ngàn tỷ đồng vốn vay để tạo giao dịch ảo, làm giá CP. Đó là hai “tay to” lộ diện và được xác nhận, liệu còn bao nhiêu “tay to” khác đã rút vào bóng tối và dừng hoạt động?

Đúng là thị trường có thể đã mất đi lượng vốn không nhỏ khi các hoạt động thao túng bị giám sát chặt chẽ hơn. Cùng với đó là sự kiện hủy các lô trái phiếu Tân Hoàng Minh hồi tháng 4-2022 đúng vào giai đoạn TTCK đạt đỉnh, đã thúc đẩy làn sóng mua lại trái phiếu trước hạn. Số liệu thống kê cho thấy trong quý II-2022, quy mô trái phiếu mua lại trước hạn tới 49.100 tỷ đồng, tăng vọt so với 12.800 tỷ đồng trong quý I. Lượng tiền từ trái phiếu rất có thể đã đổ vào TTCK chớp cơ hội và đã bị rút ra.

Một yếu tố nữa cũng tác động mạnh đến dòng vốn lưu động trên thị trường, đó là các đợt phát hành thêm rầm rộ của công ty niêm yết tranh thủ thời điểm TTCK tăng nóng. Số liệu từ HoSE cho thấy trong 9 tháng năm 2022, đã có thêm tới trên 14,6 tỷ CP được niêm yết bổ sung. Phần lớn số này là phát hành thêm cho cổ đông hiện hữu, nghĩa là NĐT phải bỏ tiền vào để mua.

Lượng tiền đối ứng với quy mô phát hành khổng lồ này bị chuyển từ tài khoản đầu tư sang vốn doanh nghiệp, nghĩa là làm giảm sức mua trên thị trường.

| Một lý do sơ đẳng cho việc thanh khoản giảm là cơ hội kiếm lợi nhỏ lại, nên không khuyến khích NĐT phân bổ vốn nhiều vào kênh chứng khoán. |