Không có gì bất ngờ khi thị trường chứng khoán (TTCK) đi trước, vì đây chính là khoảng thời gian lẫn không gian cho các dự đoán, phân tích, thậm chí cả đồn thổi. Một bữa tiệc không quá thịnh soạn, nhưng đủ vui vẻ khi thị trường đã trải qua quý đầu năm hầu như "đói kém".

Dư địa tăng không còn nhiều

Nhiều nhà đầu tư (NĐT) thường đánh giá cơ hội đầu tư trên thị trường gắn liền với chỉ số VN Index. Điều này không sai, nhưng không phải lúc nào cũng hiệu quả. Giai đoạn tháng 5 và 6 vừa qua, không cho thấy sóng tăng rõ ràng nào khi VN Index vẫn chưa thể bứt phá qua đỉnh cao từ tháng 1-2023.

Nói cách khác, nếu nhìn vào chỉ số này TTCK vẫn chỉ loanh quanh tích lũy với biên độ rộng sau khi chạm đáy dài hạn vào giữa tháng 11 năm ngoái. Cũng vì dự đoán thị trường dựa trên chỉ số này, nên có thể lý giải VN Index chỉ tăng lên ngưỡng khoảng 1.200 điểm, tương đương đạt tỷ lệ phục hồi 50% so với biên độ giảm năm 2022.

TTCK năm nay không giống nhiều thời điểm trong quá khứ, khi dòng tiền đã rút bớt khỏi kênh đầu tư này và triển vọng kinh tế tăng trưởng chậm lại, doanh nghiệp khó khăn, chưa kể đến sức ép của khoản nợ trái phiếu doanh nghiệp. Khi dòng tiền suy yếu kết hợp với khối lượng cổ phiếu lưu hành gia tăng đáng kể (qua các đợt phát hành thêm), nên trong vòng 2 tháng qua, hay đúng hơn là 6 tháng đầu năm, dòng tiền tìm kiếm các cơ hội đầu tư, đầu cơ riêng lẻ để tạo sóng.

|

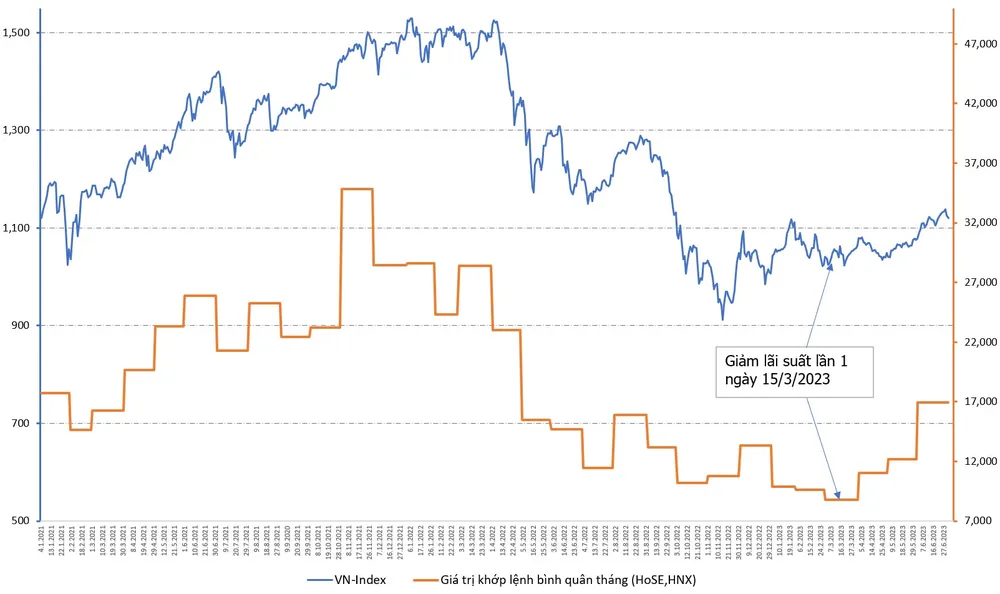

VN Index (cột trái) và giá trị khớp lệnh bình quân hàng tháng trên sàn HoSE và HNX (đơn vị: tỷ đồng, cột phải). Kể từ khi khởi động đợt cắt giảm lãi suất, thanh khoản đã gia tăng rõ rệt. Với triển vọng cắt giảm thêm nữa để hỗ trợ nền kinh tế 6 tháng cuối năm, dòng tiền có thể đổ vào chứng khoán mạnh hơn. |

Điều này đã được chứng minh bằng hàng loạt cổ phiếu tăng giá cực kỳ tốt, thậm chí có cổ phiếu tăng gấp đôi giá trị chỉ trong vòng 6 tháng so với mức đáy. Hai lý do chính khiến nhiều cổ phiếu phục hồi ngoạn mục vẫn chỉ là kỳ vọng vào kết quả kinh doanh cải thiện, dòng tiền bắt đầu đổ dồn vào kênh chứng khoán sau khi mặt bằng lãi suất liên tục giảm. Nhưng sẽ rất khó để đo đếm liệu kỳ vọng tăng giá như vậy có hợp lý hay không, vì đây là khoảng thời gian dành cho “lòng tham” của giới đầu tư, nhất là khi được dẫn dắt bởi yếu tố cơ bản của doanh nghiệp.

Tuy nhiên, khi con số lợi nhuận quý II xuất hiện sẽ chính là “điểm xác nhận” các kỳ vọng đó. Vì thế càng đến gần thời điểm báo cáo tài chính được công bố, NĐT càng trở nên thận trọng và thực tế hơn. Điều này cũng logic, bởi đằng sau một sự thật đã được chứng minh nhiều lần trên thị trường, rằng “tin ra là bán”. Không phải NĐT thất vọng gì về con số, mà đơn giản là giá đã tăng tốt trước đó, phản ánh đủ kỳ vọng, giờ là lúc tái định giá lại kỳ vọng.

Khó khăn vẫn còn nhưng rủi ro đang giảm

Số liệu vĩ mô quý II vừa công bố cũng là một “yếu tố xác nhận” với kỳ vọng về khả năng phục hồi kinh tế. GDP quý II-2023 tăng trưởng 4,14%, cao hơn mức tăng trong quý I-2023 là 3,32%. Đây là tín hiệu cho thấy khả năng rất cao tăng trưởng đã chạm đáy trong quý I-2023.

Giai đoạn 3 quý cuối năm 2022, TTCK lao dốc cũng là do nhìn vào rủi ro sụt giảm tăng trưởng trong các quý kế tiếp, và chứng khoán chạm đáy giữa tháng 11-2022 bất chấp con số tăng trưởng cả năm 2022 lên tới 8,02% (nhưng thực tế là giảm dần từng quý). Tình thế lúc này cũng có thể lặp lại nhưng theo hướng ngược, khi những gì tệ nhất đã xuất hiện trong quý I-2023 và cải thiện đã xuất hiện trong quý II-2023, có thể triển vọng tiếp tục cải thiện trong các quý tới.

Tuy nhiên, TTCK không chỉ dựa trên kỳ vọng, mà còn phải dựa trên thực tế rằng năm nay tăng trưởng vĩ mô sẽ chỉ ở mức thấp. Mục tiêu tăng trưởng 6,5% rất khó thực hiện khi nửa đầu năm 2023 tăng trưởng chỉ là 3,72%. Điều này khiến TTCK có thể suy diễn theo 2 hướng.

Hướng bảo thủ có thể thận trọng với triển vọng thị trường, vì tăng trưởng kinh tế thấp tất yếu khiến thị trường phải định giá hợp lý tương xứng, nghĩa là khó tăng trưởng mạnh, nhất là khi lợi nhuận doanh nghiệp sẽ không tốt bằng năm ngoái.

Hướng lạc quan có thể cho rằng để thúc đẩy tăng trưởng, nhiều biện pháp kích thích, hỗ trợ sẽ phải triển khai. Bằng chứng rõ nhất là 4 đợt cắt giảm lãi suất liên tiếp từ giữa tháng 3 đến nay và TTCK luôn hưởng lợi trong xu hướng nới lỏng tiền tệ.

Quả thực TTCK đang cho thấy một hiệu ứng rõ nét của dòng tiền lãi suất thấp. Thống kê cho thấy mức giao dịch trên TTCK đã tăng đáng kể sau khi lãi suất giảm xuống. Cụ thể, tổng giá trị khớp lệnh trung bình tháng 3 của 2 sàn HoSE và HNX chạm đáy với khoảng 8.786 tỷ đồng/phiên. Đến tháng 4 đã tăng lên 11.057 tỷ đồng/phiên, tháng 5 đạt 12.160 tỷ đồng/phiên và tháng 6 vừa qua là 16.919 tỷ đồng/phiên. Ngưỡng thanh khoản trung bình của tháng 6 đã tương đương với giai đoạn tháng 3 và 4-2021, trước khi thị trường bước vào giai đoạn bùng phát giao dịch.

Tuy vậy, dòng tiền không phải là yếu tố duy nhất để thúc đẩy TTCK tăng. Khối lượng cổ phiếu lưu hành hiện tại đã lớn hơn nhiều giai đoạn 2021, đồng nghĩa sức nặng đã lớn hơn ngay cả khi cùng một mức giá. Mặt khác, không chỉ có dòng tiền cá nhân đầu cơ là có thể tạo sóng, trong khi các tổ chức quan tâm nhiều hơn tới yếu tố cơ bản.

Khả năng hấp thụ vốn của doanh nghiệp đang cực yếu khi tăng trưởng tín dụng tính đến ngày 4-7 chỉ là 4,2%. Phần lớn là doanh nghiệp suy sụp chất lượng tín dụng không đủ đáp ứng điều kiện vay, phần khác không có nhu cầu mở rộng sản xuất để phải vay.

Đó là các tín hiệu không tích cực cho triển vọng lợi nhuận doanh nghiệp mà TTCK không thể “giả vờ” không thấy.