2 số liệu phản ánh rõ nhất là dòng vốn của nhà đầu tư (NĐT) trong nước gia tăng mạnh những ngày qua, trong khi mức tăng trưởng thanh khoản hàng ngày và tỷ trọng mua vào của NĐT nước ngoài sụt giảm rất nhanh.

Dòng tiền mới?

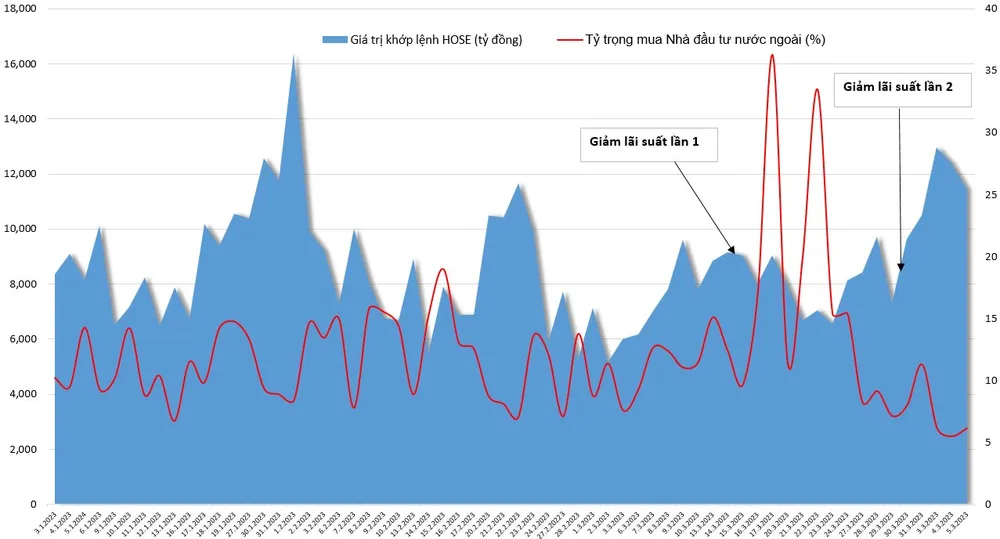

NHNN giảm lãi suất điều hành lần thứ nhất là vào ngày 15-3, nhưng 12 phiên kế tiếp (tính đến lần giảm thứ 2) thanh khoản không có chuyển biến, mức khớp lệnh bình quân ở sàn HoSE và HNX trong thời gian này chỉ đạt hơn 9.000 tỷ đồng/ngày.

Đây không phải là mức thanh khoản đáng chú ý, vì nửa đầu tháng 3 giao dịch bình quân cũng chỉ là 8.500 tỷ đồng/phiên, tức tăng chưa tới 6% dù có tin giảm lãi suất. Nguyên nhân là các mức lãi suất điều hành ít có hiệu lực trên thực tế, như lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng, và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ... Trong khi đó lãi suất huy động vẫn không được điều chỉnh.

Nhưng khác biệt trong quyết định giảm lãi suất lần thứ hai công bố ngày 31-3 (áp dụng từ ngày 3-4), bên cạnh giảm lãi suất tái cấp vốn (lãi suất điều hành), các mức trần lãi suất tiền gửi không kỳ hạn và dưới 6 tháng cũng được điều chỉnh giảm.

Cùng với đó các ngân hàng thương mại cũng chủ động giảm các mức lãi suất kỳ hạn từ 1 năm trở lên. Đây mới là các mức lãi suất tác động trực tiếp đến tâm lý dân cư cũng như NĐT. Thay vì có thể hưởng mức lãi suất trên 9% hoặc cao hơn cho kỳ hạn 1 năm, người dân chỉ còn gửi được mức lãi suất dưới 8%, thậm chí là quanh 7%/năm. Lãi suất tiết kiệm giảm có hai tác động chính, một là khiến nhu cầu gửi tiền giảm xuống, và hai làm tăng sức hấp dẫn của kênh đầu tư chứng khoán so với kênh gửi tiết kiệm dựa trên cách định giá cơ bản.

Với quyết định táo bạo đó, dòng tiền đã gia tăng đáng kể trên TTCK, đẩy thanh khoản lên cao. Chỉ trong 3 phiên giao dịch sau khi có quyết định giảm lãi suất lần thứ 2, thanh khoản khớp lệnh trên hai sàn niêm yết đã tăng vọt lên trung bình 13.700 tỷ đồng/ngày, tức tăng 52% so với mức trung bình 9.000 tỷ đồng/ngày trước đó.

Cùng với mức thanh khoản chung tăng mạnh, dòng tiền từ nhóm NĐT nước ngoài lại giảm đi đáng kể. Sau lần giảm lãi suất điều hành thứ nhất, thanh khoản yếu và dòng tiền mua của khối ngoại chiếm tỷ trọng bình quân tới trên 18% giao dịch hàng ngày tại sàn HoSE. Tuần qua, tỷ trọng này chỉ còn khoảng 6%. Như vậy, thanh khoản tăng đã không có sự gia tăng của khối ngoại, đồng nghĩa với thị phần giao dịch của NĐT trong nước tăng lên.

Nếu phân tích kỹ hơn, dòng vốn mới của khối ngoại đang cho thấy sự sụt giảm khá nghiêm trọng. Thí dụ với quỹ Fubon - quỹ ETF đang là tâm điểm của dòng vốn mới, từ ngày 15-3 đến 29-3 đều đặn mỗi ngày quỹ huy động được khoảng 133 tỷ đồng để mua trên TTCK Việt Nam. Tuy nhiên từ sau ngày 29-3 trở đi, quỹ chỉ còn huy động được vài chục tỷ đồng/ngày, thậm chí như ngày 3 và 4-4 vừa qua còn không có đồng nào.

Vậy dòng tiền từ nhóm NĐT trong nước có phải là dòng tiền mới? Rất khó để xác định điều này, nhưng số liệu tài khoản mở mới trong tháng 3-2023 của NĐT cá nhân trong nước vẫn rất thấp theo xu hướng giảm mạnh từ đầu năm 2023.

Việc giảm lãi suất liên tiếp 2 lần trong vòng 2 tuần là điều chưa từng có, quyết định rất bất ngờ, nên nếu có kích thích NĐT mới tham gia thị trường có lẽ sẽ chỉ phản ánh vào số lượng tài khoản mới từ tháng 4-2023 trở đi. Nói cách khác, thanh khoản tăng mạnh là nhờ dòng tiền ở những tài khoản cũ, nhưng chắc chắn mang một tâm thế mới, kỳ vọng vào chu kỳ tăng trưởng mới của TTCK gắn liền với chu kỳ nới lỏng tiền tệ.

Thời huy hoàng của thanh khoản sẽ trở lại?

Một số thông tin từ các môi giới công ty chứng khoán tuần qua cho biết, nhu cầu sử dụng margin của khách hàng đã bắt đầu mạnh lên. Đó có thể là một yếu tố góp phần thúc đẩy thanh khoản giao dịch hàng ngày. Tuy nhiên, so với ngưỡng thanh khoản 20.000-30.000 tỷ đồng trung bình hồi giữa năm 2022 thì con số hiện tại còn quá nhỏ, càng không thể so với thời kỳ huy hoàng 30.000-50.000 tỷ đồng các tháng cuối năm 2021 đầu 2022.

Sự gia tăng thanh khoản là có thể xảy ra trong thời gian tới, nhưng sự bùng nổ thanh khoản lại là chuyện khác. Yếu tố đầu tiên là để tăng quy mô sử dụng margin, tài sản của NĐT cũng phải tăng theo, có thể là nhiều vốn tự có hơn hoặc cổ phiếu cầm cố tăng giá trị.

Hiện tại chưa phải là thời điểm để dòng tiền từ tiết kiệm chảy mạnh sang kênh chứng khoán, vì tính theo kỳ hạn gửi 6 tháng tính từ đỉnh lãi suất, thời điểm sẽ rơi vào tháng 6 hoặc tháng 7. Khi đó, những cuốn sổ tiết kiệm đáo hạn, NĐT mới có thể cân nhắc lựa chọn chỗ để bỏ vốn.

Yếu tố thứ hai là triển vọng tăng trưởng cần có con số để chứng minh về sự tăng tốc. Quý I-2023 tăng trưởng quá yếu, hoạt động sản xuất kinh doanh kém, tín dụng tăng trưởng rất chậm. TTCK được định giá hấp dẫn trước đây dựa trên mức tăng trưởng cả năm 2023 khoảng 6,5%, nghĩa là 3 quý còn lại phải tăng trưởng tương ứng 6,7%, 7,5% và 7,9% như mục tiêu của Bộ Kế hoạch và Đầu tư.

Nếu tăng trưởng quý II-2023 tới đây vẫn thấp hoặc không gây ấn tượng, đó sẽ là cú sốc thất vọng với TTCK. Nói cách khác, dòng tiền vẫn có lý do để thận trọng trong giai đoạn tới.

Thanh khoản tăng mạnh là nhờ dòng tiền ở những tài khoản cũ, nhưng chắc chắn mang một tâm thế mới, kỳ vọng vào chu kỳ tăng trưởng mới của TTCK gắn liền với chu kỳ nới lỏng tiền tệ.