Các chuyên gia đánh giá, những điều chỉnh sửa đổi tại Thông tư số 03/2021/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 01/2020/TT-NHNN về việc cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch COVID-19 về cơ bản là phù hợp.

Đây không chỉ là tin vui cho các doanh nghiệp có cơ hội tiếp tục được gia hạn thời hạn trả nợ mà còn có nhiều tác động tích cực tới các ngân hàng, đặc biệt là những ngân hàng có số dư nợ tái cơ cấu lớn.

Giảm bớt áp lực trích lập dự phòng rủi ro

Tại Thông tư 01 ban hành năm 2020, Ngân hàng Nhà nước chỉ cho phép tái cơ cấu với các khoản nợ phát sinh nghĩa vụ từ 23/01/2020 đến sau 3 tháng từ ngày Thủ tướng công bố hết dịch.

Theo giới chuyên môn đánh giá, việc này đã gây khó khăn cho tổ chức tín dụng khi xác định các khoản nợ đủ điều kiện để tái cơ cấu, cũng như theo dõi và hạch toán trong kế toán khi ngày lấy mốc có thể không trùng với kỳ hoạch toán kế toán của ngân hàng.

Để khắc phục vấn đề, tại Thông tư 03 mới, Ngân hàng Nhà nước đã bổ sung thêm các điều kiện để cho phép các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài tái cơ cấu các khoản nợ còn lại đến hạn.

Cụ thể, Ngân hàng Nhà nước cho phép các tổ chức tín dụng cơ cấu lại thời hạn trả nợ với các khoản nợ phát sinh nghĩa vụ trả nợ trong khoảng thời gian từ ngày 23/01/2020 đến hết năm 2021.

Ngoài ra, Ngân hàng Nhà nước vẫn giữ nguyên quy định thời gian cơ cấu lại thời hạn trả nợ không vượt quá 12 tháng kể từ ngày tổ chức tín dụng thực hiện cơ cấu. Việc thực hiện cơ cấu lại thời hạn trả nợ được thực hiện đến ngày 31/12/2021.

Đối với việc phân loại nợ, các chuyên gia Công ty chứng khoán VNDirect phân tích, Thông tư 03 quy định số dư nợ được cơ cấu lại thời hạn trả nợ sẽ được giữ nguyên nhóm nợ đã phân loại, không phải áp dụng nguyên tắc phân loại vào nhóm nợ có mức độ rủi ro cao hơn theo quy định. Tuy nhiên, để tránh một cú sốc "lợi nhuận" diễn ra tại thời điểm kết thúc thời hạn tái cơ cấu, các ngân hàng sẽ phải bắt đầu trích lập dự phòng căn cứ vào bản chất của các khoản nợ đó.

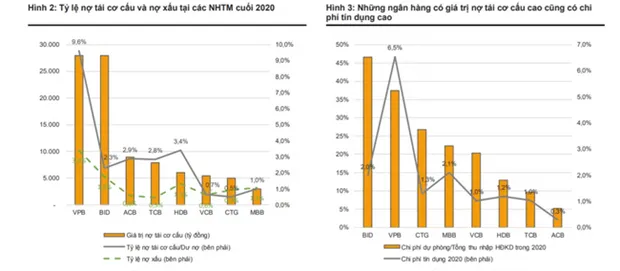

Cũng theo chuyên gia VNDirect, việc bổ sung quy định phân bổ trích lập dự phòng nợ xấu trong 3 năm sẽ giảm bớt chi phí dự phòng cho ngân hàng, đặc biệt trong năm 2021. Thông tư 01 hiện mới quy định các tổ chức tín dụng sẽ phải thực hiện phân loại và trích lập dự phòng theo thời hạn đã được cơ cấu, có nghĩa các tổ chức tín dụng sẽ phải thực hiện trích lập như thông thường khi các khoản nợ tái cơ cấu hết thời hạn. Điều này tạo nên áp lực chi phí dự phòng cực lớn cho các ngân hàng thương mại có số dư nợ tái cơ cấu lớn vào thời điểm các khoản nợ hết được gia hạn trả nợ lãi.

“Tuy nhiên, với việc giãn bớt lộ trình trích lập dự phòng, chi phí dự phòng của các ngân hàng sẽ không tăng quá mạnh trong năm 2021, từ đó giúp các ngân hàng thương mại có dư địa cho thu nhập giữ lại để hỗ trợ tăng cường an toàn vốn, và thúc đẩy cho vay phục vụ kinh doanh sản xuất,” báo cáo VNDirect nêu rõ.

Cụ thể, số tiền dự phòng phải trích bổ sung là số tiền chênh lệch giữa dự phòng cụ thể phải trích lập đối với toàn bộ dư nợ khách hàng nếu không tái cơ cấu và số trích lập trên dư nợ được cơ cấu của khách hàng bị ảnh hưởng bởi dịch COVID-19. Tỷ lệ trích lập này sẽ phải đạt tối thiểu 30% số tiền dự phòng cụ thể phải trích bổ sung, muộn nhất 31/12/2021 và tăng lên tối thiểu 60% và 100% lần lượt tại cuối 2022 và 2023.

Trên thực tế, trong 2020 nhiều ngân hàng cũng đã trích lập dự phòng rủi ro bao nợ xấu tỷ lệ cao tới 100% và hơn, điển hình như Vietcombank (380%), VietinBank (160%), BIDV (100%)… đảm bảo trong trường hợp Thông tư 01 được sửa đổi nhưng không gia hạn lộ trình trích lập dự phòng rủi ro dài hơi, các tổ chức cũng không bị dồn cục nợ xấu.

Trong khi đó, ở một số tổ chức chưa thực hiện trích lập dự phòng rủi ro bao nợ xấu đầy đủ và có dư nợ cơ cấu lại vì COVID-19 thì lộ trình 3 năm đảm bảo để nhà băng vừa "thong thả" giãn nợ, vừa có nguồn lực thực hiện các hoạt động tín dụng và nghiệp vụ khác nhằm cạnh tranh trên thị trường.

Nguồn: VNDirect

Cũng đồng tình với nhận định trên, Tiến sỹ Nguyễn Quốc Hùng - Tổng thư ký Hiệp hội Ngân hàng cho biết, việc bổ sung quy định phân bổ trích lập dự phòng nợ xấu trong 3 năm là hoàn toàn phù hợp. Có những ngân hàng đủ năng lực thì sẽ trích đủ trích sớm nhưng cũng có ngân hàng đang khó khăn thì việc trích lập đủ không hề dễ dàng.

Mặc dù vậy, để khắc phục triệt để khó khăn của doanh nghiệp, ông Hùng cho biết, mới đây Hiệp hội Ngân hàng đã gửi công văn tới Bộ Kế hoạch Đầu tư đề nghị Chính phủ xem xét ban hành Nghị định cho phép ngân hàng được khoanh nợ các khoản vay thuộc đối tượng áp dụng tại Thông tư 01 nay là Thông tư 03 như áp dụng đối với Nghị định 55 và Nghị định 116 sửa đổi về chính sách tín dụng phục vụ nông nghiệp nông thôn đối với những khoản nợ rủi ro do dịch bệnh gây nên.

“Lúc đó, căn cứ theo đúng quy định điều kiện để cho vay mới, các ngân hàng yên tâm xem xét hỗ trợ, tạo điều kiện cho doanh nghiệp vay mới mà không bị áp lực trách nhiệm. Phần bù lãi suất trong thời gian khoanh nợ kết hợp giữa Trung ương và địa phương. Trước tiên, doanh nghiệp ở địa phương nào thì địa phương đó hỗ trợ. Trong trường hợp ngân sách thiếu thì Trung ương hỗ trợ thêm. Khi đó, ngân hàng mới yên tâm cho vay mới,” ông Hùng nhấn mạnh.

Tiếp sức cho doanh nghiệp phục hồi

Cũng theo ông Hùng, với những thay đổi tại Thông tư 03, các doanh nghiệp sẽ giảm áp lực tài chính tương đối nhiều trong bối cảnh doanh thu sụt giảm ảnh hưởng nguồn trả nợ nhất là các doanh nghiệp quy mô lớn.

Điều quan trọng nữa là doanh nghiệp có khả năng tiếp tục vay mới để duy trì sản xuất, khắc phục khó khăn trước đây và có thêm thời gian phục hồi.

Việc giãn thời hạn trích lập dự phòng rủi ro sẽ tạo điều kiện cho các ngân hàng hỗ trợ doanh nghiệp.

“Tôi nghĩ rằng, Thông tư 03 và trước đó là Thông 01 là hành lang pháp lý quan trọng để các ngân hàng triển khai chính sách hỗ trợ doanh nghiệp. Đó là nỗ lực rất lớn của toàn ngành ngân hàng theo sự chỉ đạo của Chính phủ đã chủ động vào cuộc để hỗ trợ các doanh nghiệp bị ảnh hưởng COVID trong bối cảnh chưa có sự hỗ trợ của ngân sách,” ông Hùng nhấn mạnh.

Từ Thông tư 01 có thể thấy, về cơ bản các tổ chức tín dụng thực hiện nghiêm túc và các khách hàng được hưởng lợi. Thông tư 03 cũng vậy, khi đi vào cuộc sống, các đối tượng khách hàng bị ảnh hưởng bởi COVID gặp khó khăn thực sự chắc chắn sẽ được ngân hàng hỗ trợ, tạo điều kiện. Vì doanh nghiệp chết thì ngân hàng cũng khó tồn tại.

Các chuyên gia của Công ty chứng khoán VNDirect cũng cho rằng, việc bổ sung thêm các điều kiện để cho phép tái cơ cấu các khoản nợ sẽ hỗ trợ doanh nghiệp vay vốn sản xuất, khi các khoản vay được xếp vào diện được cơ cấu sẽ được gia hạn về thời gian trả nợ, làm giảm bớt áp lực chi phí tài chính lên doanh nghiệp trong giai đoạn phục hồi sản xuất sau dịch COVID-19.

Lãnh đạo một doanh nghiệp tại Thừa Thiên Huế cho rằng, việc ngân hàng được cơ cấu lại thời hạn trả nợ đến cuối năm nay sẽ tác động trực tiếp đến những doanh nghiệp đang có khoản vay lớn. Việc này có ý nghĩa động viên, tiếp sức doanh nghiệp vượt qua giai đoạn khó khăn do ảnh hưởng của dịch COVID-19 kéo dài, từ đó có thể nắm bắt cơ hội thị trường dần phục hồi trong hiện tại. Ngoài ra, doanh nghiệp sẽ không phải chuyển nhóm trong vòng 3 năm và có cơ hội tiếp cận vốn vay mới.