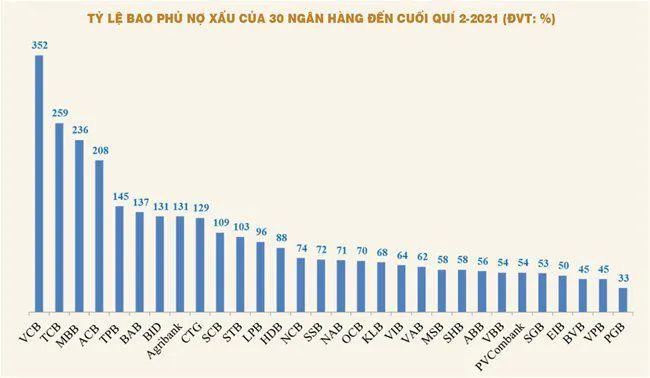

Quan sát báo cáo tài chính của 27 ngân hàng niêm yết tính đến 30-6-2021 cho thấy đa số ngân hàng đều giảm so với cuối năm 2020. Trong đó, có một số đơn vị có tỷ lệ nợ xấu thấp như Techcombank, MB, Vietcombank hay VIB. Đây đều là những ngân hàng được thị trường đánh giá cao về chất lượng tài sản trong vài năm trở lại đây.

Toàn cảnh nợ xấu

Techcombank và MB có tỷ lệ nợ xấu thấp hơn cả Vietcombank là tín hiệu mới, cho thấy nhóm ngân hàng thương mại cổ phần đã chú trọng nhiều hơn vào quản trị rủi ro. Một số ngân hàng thương mại cổ phần khác như TPBank, HDBank, Lienvietpostbank cũng có tỷ lệ nợ xấu tính đến 30-6-2021 khá thấp, chỉ từ 1,1% - 1,3%.

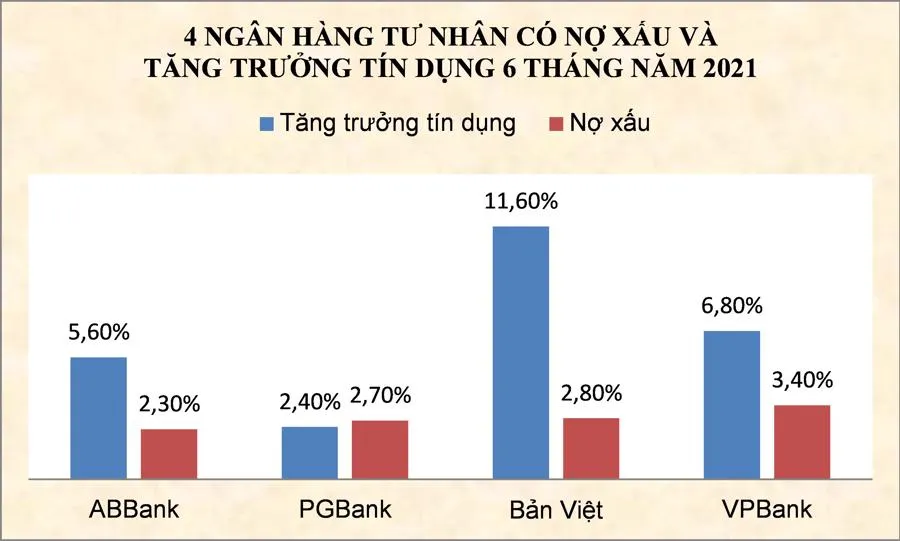

Các ngân hàng có tỷ lệ nợ xấu khá cao nửa đầu năm 2021 là: ABBank (2,3%), PGBank (2,7%), Bản Việt (2,8%) hay VPBank (3,4%), dù mức tăng trưởng tín dụng của nhóm này đều khá cao: Bản Việt (11,6%), VPBank (6,8%), ABBank (5,6%) và PGBank là 2,4%.

Trong khi đó, cũng tính đến 30-6-2021, nợ xấu nhóm 4 và 5 của một vài ngân hàng tăng mạnh so với cuối năm 2020. Điều này có thể đến từ sự khác biệt trong áp dụng Thông tư 03 của Ngân hàng Nhà nước về cơ cấu lại nợ, lựa chọn tỷ lệ trích lập dự phòng với dư nợ được tái cơ cấu.

Chẳng hạn: SHB nợ nhóm 5 tăng 29%; HDBank nợ nhóm 5 tăng 31%; ABBank nợ nhóm 5 tăng 40% hay NamABank nợ xấu nhóm 5 cũng tăng tới 100%; PGBank nợ nhóm 4 tăng 100%; Vietbank nợ nhóm 4 tăng 100%.

Tuy tỷ lệ nợ xấu giảm nhưng đa phần các ngân hàng đều tăng mạnh trích lập dự phòng trong nửa đầu năm. Các ngân hàng có quy mô tài sản lớn, dẫn đầu hệ thống có xu hướng tăng mạnh trích lập dự phòng.

Ngược lại, các ngân hàng có quy mô vốn nhỏ, có mức trích lập dự phòng rủi ro vốn thấp lại tiếp tục giảm trong nửa đầu năm 2021. Như BacABank, Bản Việt, VietABank, NCB. Đây đều là những ngân hàng dẫn đầu trong bảng tăng trưởng lợi nhuận trước thuế 6 tháng đầu năm, như: NCB, Bản Việt đều có mức tăng trưởng lợi nhuận trước thuế 6 tháng lần lượt là 400% và 440%, Kienlongbank là 400%, MSB là 200%.

Theo quy định tại Thông tư 03 của Ngân hàng Nhà nước về cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19, các ngân hàng có thể lựa chọn phương án trích lập dự phòng rủi ro với mức tối thiểu 30% trong năm 2021; tỷ lệ 70% còn lại có thể trích lập tiếp vào các năm 2022 và 2023.

Tuy nhiên, nhiều ngân hàng lựa chọn trích lập phần lớn hoặc toàn bộ dự phòng rủi ro cho các khoản vay đã quá hạn thay vì áp dụng Thông tư 03. Lựa chọn này có thể ảnh hưởng tới lợi nhuận ngân hàng trong ngắn hạn nhưng về dài hạn thì lại có lợi hơn so với nhóm còn lại.

Cần chốt chặn bằng luật hóa

Cập nhật thị trường gần đây cho thấy, trong nhóm ngân hàng cổ phần không phải Nhà nước chi phối vốn, VPBank dẫn đầu về quy mô nợ xấu với 10.801 tỷ đồng (tăng 8,8%); trong đó, nợ xấu của FE Credit chiếm khoảng 50%. Quy mô nợ xấu tại SHB là gần 6.700 tỷ đồng, Sacombank là hơn 5.600, VIB là trên 3.100 tỷ đồng…

Ngân hàng Nhà nước Việt Nam dự báo, tỷ lệ nợ xấu nội bảng toàn hệ thống chiếm khoảng 2% - 3%; tính chung tỷ lệ nợ xấu nội bảng, nợ bán cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chưa xử lý và nợ tiềm ẩn trở thành nợ xấu của toàn hệ thống khoảng 4% - 4,5%. Đây là một trong những lý do khiến cơ quan này đề nghị xây dựng Luật Xử lý nợ xấu, trong bối cảnh Nghị quyết 42/2017/QH14 về xử lý nợ xấu sắp hết hiệu lực.

Theo các chuyên gia, về mặt xã hội, việc ban hành một bộ luật về xử lý nợ xấu không chỉ đơn thuần giúp các tổ chức tín dụng thu hồi nợ mà còn bảo đảm quyền lợi của người gửi tiền và giữ vững sự ổn định, an toàn của hệ thống ngân hàng, hệ thống tài chính quốc gia.

Về quyền thu giữ tài sản đảm bảo – vốn tạo thuận lợi cho các tổ chức tín dụng trong thu hồi nợ, xử lý tài sản đảm bảo, tránh tình trạng chủ nợ chây ỳ - song cũng có thể nảy sinh tình trạng lạm dụng quyền. Vì vậy, Ngân hàng Nhà nước đề nghị trong quá trình thu giữ phải có sự tham gia của các cơ quan liên quan để tránh việc tùy tiện trong quá trình thu giữ tài sản.

Việc mở rộng đối tượng được nhận thế chấp bằng quyền sử dụng đất, tài sản gắn liền với đất của tổ chức sử dụng đất bao gồm cả VAMC và bên mua nợ của tổ chức tín dụng và VAMC, với mục đích là thúc đẩy nhanh việc xử lý nợ xấu, do đó sẽ không ảnh hưởng tới các chính sách về đất đai.

Quy định này cũng nhằm thống nhất quan điểm của các cơ quan quản lý và các cơ quan tư pháp (trong quá trình xét xử) nhằm xử lý thống nhất các vụ việc tranh chấp phát sinh, giảm thiểu chi phí về tài chính và thời gian của các bên trong quá trình tham gia tố tụng.

Trên cơ sở đánh giá, Ngân hàng Nhà nước đề xuất phải trình Quốc hội xây dựng “Luật về xử lý nợ xấu, xử lý tài sản bảo đảm của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức mà Nhà nước sở hữu 100% vốn điều lệ do Chính phủ thành lập” để xử lý nợ của các tổ chức tín dụng.