Nhiều NHTW đang phát triển hệ sinh thái CBDC với sự phối hợp của khu vực tư nhân và tương tác với hệ thống thanh toán hiện có.

Nhiều NHTW đang quan tâm

Về cơ bản, có 2 mô hình CBDC, gồm một cấp: NHTW không chỉ vận hành hệ thống CBDC liên NH, còn cung cấp dịch vụ tài khoản và ví CBDC trực tiếp cho công chúng; hai cấp: NHTW và các tổ chức trung gian của khu vực tư nhân sẽ hợp tác cùng nhau.

Trong đó, hai cấp được 70% NHTW phát triển do mô hình này đảm bảo tính hiệu quả của việc cung cấp các dịch vụ như tiếp cận khách hàng, quy trình định danh (KYC), chống rửa tiền và chống tài trợ khủng bố (AML/CFT), và xử lý các khoản thanh toán bán lẻ cho khu vực tư nhân.

Động cơ phát triển CBDC cũng có sự khác biệt giữa 2 nhóm nước. Các nước phát triển quan tâm đến CBDC cho mục đích tăng hiệu quả và an toàn thanh toán trong nước, ổn định tài chính. Ngoài ra, sự xuất hiện của stablecoin và các loại tiền điện tử khác cũng là lý do phát triển CBDC của các nước này.

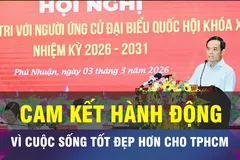

Hình 1. Top 10 quốc gia dẫn đầu trong việc phát triển CBDC bán lẻ.

Hình 1. Top 10 quốc gia dẫn đầu trong việc phát triển CBDC bán lẻ. Đối với các nước đang phát triển, việc phát triển CBDC bán lẻ được thúc đẩy bởi hiệu quả thanh toán trong nước, an toàn thanh toán, ổn định tài chính và thanh toán xuyên biên giới. Phục vụ cho chính sách tiền tệ và tài chính toàn diện cũng là lý do quan trọng để phát triển CBDC tại các nước này.

Đối với việc phát triển CBDC bán lẻ, theo xếp hạng của PWC (hình 1), Nigeria đang là quốc gia dẫn đầu với việc phát hành đồng eNaira, CBDC đầu tiên tại châu Phi. Còn với việc phát hành đồng Sand Dollar, Bahamas là quốc gia đầu tiên phát hành CBDC.

Trung Quốc là nền kinh tế lớn đầu tiên thí điểm CBDC với đồng nhân dân tệ số vào năm 2020, tính đến tháng 3-2022 chương trình thí điểm đang thực hiện tại 12 thành phố bao gồm Bắc Kinh và Thượng Hải.

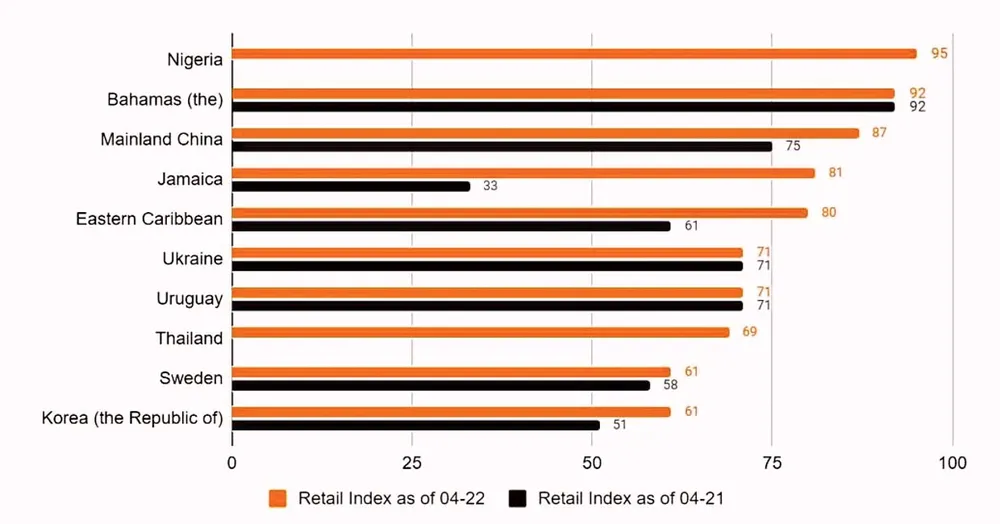

Đối với CBDC bán sỉ, dự án dẫn đầu trong việc phát triển là mBrige - kết hợp giữa Hồng Kông và Thái Lan. Dự án này cho phép thực hiện việc thanh toán xuyên biên giới dựa trên công nghệ DLT. Singapore cũng được xếp hạng cao với 2 dự án CBDC mới phục vụ mục đích thanh toán xuyên biên giới và thanh toán tiền tệ chéo.

Hàm ý cho Việt Nam

Hàm ý cho Việt Nam

Theo Luật NHNN 2010, NHNN Việt Nam thực hiện chức năng quản lý nhà nước về tiền tệ, hoạt động NH và ngoại hối; thực hiện chức năng của NHTW về phát hành tiền, NH của các tổ chức tín dụng (TCTD) và cung ứng dịch vụ tiền tệ cho Chính phủ.

Luật cũng quy định hoạt động của NHNN nhằm ổn định giá trị đồng tiền; bảo đảm an toàn hoạt động NH và hệ thống các TCTD; bảo đảm sự an toàn, hiệu quả của hệ thống thanh toán quốc gia; góp phần thúc đẩy phát triển kinh tế - xã hội.

Hình 2. Top 10 quốc gia dẫn đầu trong việc phát triển CBDC bán sỉ.

Hình 2. Top 10 quốc gia dẫn đầu trong việc phát triển CBDC bán sỉ. Trong các chức năng của NHNN, các vấn đề liên quan đến thanh toán và hệ thống thanh toán sẽ là trọng tâm của việc thảo luận liên quan đến các mục tiêu của việc phát triển tiền số. Các vấn đề về quản lý chính sách tiền tệ và ổn định tài chính cũng giữ vai trò quan trọng.

Ngoài hệ thống thanh toán liên NH đi vào hoạt động từ năm 2002, hệ thống thanh toán điện tử bù trừ cho các giao dịch bán lẻ (ACH) với nhiều tính năng, tiện ích mới cũng đã đi vào vận hành trong năm 2019, được nâng cấp liên tục nhằm phục vụ chính sách phát triển thanh toán không tiền mặt.

Như vậy, với hệ thống thanh toán tương đối hiện đại hiện nay, liệu có cần thiết phải có đồng tiền số hay không là vấn đề đặt ra. Ngoài ra, một số vấn đề cần phải xem xét liên quan đến hệ thống thanh toán cho tiền số được phát hành.

Thứ nhất, có thể tích hợp tiền số này trong hệ thống thanh toán hiện có, hay phải thiết lập một hệ thống thanh toán mới? Thứ hai, nếu thiết lập hệ thống thanh toán mới, loại tiền số này có cho phép thanh toán được thực hiện thông qua các phương tiện thanh toán khác nhau và kết nối chúng với nhau?

Nói cách khác, người trả tiền và người nhận tiền có thể sử dụng các phương tiện thanh toán khác nhau? Hệ thống này có thể tăng sự cạnh tranh trong hệ thống thanh toán và dẫn đến sự dư thừa của hệ thống thanh toán?

Liên quan đến việc điều hành chính sách tiền tệ, nhìn chung với các công cụ hiện tại đã cho phép NHNN quản lý tối ưu chính sách tiền tệ của mình. Tiền số có thể đóng vai trò là công cụ chính sách tiền tệ bổ sung đòi hỏi phải có thảo luận và nghiên cứu chuyên sâu, trọng tâm xem xét là có nên phát hành tiền số cũng như các tác động tiềm tàng của nó đối với việc truyền tải chính sách tiền tệ.

Mặc dù tiền kỹ thuật số có thể góp phần gia tăng sự cạnh tranh trong hệ thống tài chính, nhưng nó cũng có thể tạo ra những ảnh hưởng tiêu cực đến sự ổn định của hệ thống, đặc biệt là hệ thống NH, như giảm các nguồn tín dụng cho hệ thống NH. Do vậy, đây cũng là vấn đề quan trọng cần xem xét về các rủi ro và bất lợi tiền số mang lại.

| Nền tảng của một đồng tiền là niềm tin của công chúng đối với NHTW trong việc đảm bảo giá trị của tiền tệ. Nếu công nghệ sử dụng cho tiền số không đạt được điều này uy tín của NHTW sẽ bị ảnh hưởng. |