Nỗi lo suy thoái hơn lạm phát

Trong tuần đầu tháng 5-2022, Cục Dự trữ Liên bang Mỹ (Fed) đã nâng lãi suất thêm 0,5% và bắt đầu thực hiện thu hẹp bảng cân đối của mình, thứ mà Fed đã để nở bung ra tới hơn 9.000 tỷ USD so với trước dịch Covid-19.

Với một mức tăng chưa có tiền lệ như vậy, không có chỉ dẫn hay sách vở nào hướng dẫn làm sao Fed có thể thu tiền về một cách trật tự. Đặc biệt là khi Fed không còn nhiều thời gian vì lạm phát ở Mỹ vẫn đang lập đỉnh cao mới nên phải tìm cách hạ nhiệt lạm phát.

Bơm tiền quá tay cộng với lạm phát vẫn tiếp tục cao và kéo dài khá lâu so với dự kiến, đã trở thành một bộ đôi khiến việc nâng lãi suất, thu hẹp bảng cân đối với tốc độ nhanh hơn đó là bắt buộc. Nhưng Fed lại có một mục tiêu rất quan trọng khác cần phải cân bằng: làm sao nâng lãi suất, thu hẹp bảng cân đối mà không gây suy thoái? Đây là điều được một số chuyên gia gọi là nỗi sợ về tăng trưởng thấp (growth scare).

Tỷ suất sinh lợi của các doanh nghiệp niêm yết trong nhóm S&P500 đang sụt giảm.

Tỷ suất sinh lợi của các doanh nghiệp niêm yết trong nhóm S&P500 đang sụt giảm. Yếu tố lo sợ suy giảm tăng trưởng, thậm chí là suy thoái, đang dần trở thành nỗi lo lớn hơn lạm phát. Rủi ro suy thoái (recession) của kinh tế toàn cầu đã bắt đầu xuất hiện nhiều hơn trên các bình luận ở Financial Times và tờ Economist. Và trong nội bộ của nhiều ngân hàng và quỹ đầu tư, chủ đề suy thoái mới là điều họ lo ngại chứ không phải lạm phát.

Trong khi các bản tin trên các hãng truyền thông tài chính đầu tháng 5-2022, bàn nhiều về quyết định tăng lãi suất 0,5% và thu hẹp bảng cân đối của Fed, thì báo cáo chiến lược thị trường của nhiều ngân hàng đầu tư đã không còn bàn đến câu chuyện này nữa, mà tập trung vào rủi ro suy thoái và rủi ro tín dụng.

Goldman Sachs đánh giá rủi ro suy thoái của kinh tế Mỹ khoảng 35%. Và ngay cả trong trường hợp Mỹ tránh được rủi ro suy thoái, thì rủi ro vỡ nợ tín dụng trong nền kinh tế Mỹ vẫn còn đó. Đồ thị lợi nhuận doanh nghiệp Mỹ cho thấy, tỷ suất sinh lợi hoạt động (operating margin) của các doanh nghiệp niêm yết trong nhóm S&P500 đang sụt giảm nhanh, từ xung quanh 14% đang giảm dần về 12%.

Nếu mức này giảm về xung quanh 10%, nhiều công ty niêm yết sẽ chỉ còn lại một tí lợi nhuận sau khi trừ các chi phí lãi vay và quản lý doanh nghiệp, thậm chí là thua lỗ. Mà đây là các doanh nghiệp niêm yết loại lớn, tương đối tốt và tài chính khá dồi dào. Trong khi đó nền kinh tế Mỹ đang có gần 20% các công ty xác sống (zombie firms), làm ăn không đủ để trả lãi vay ngân hàng (theo một ước tính của Deutsche Bank).

“Hạ cánh giữa làn sương mù”

Nhưng dù sao Mỹ cũng ở trạng thái tốt hơn Anh. Trong cùng tuần lễ diễn ra quyết định tăng lãi suất của Fed hồi đầu tháng 5-2022, Ngân hàng Trung ương Anh (BoE) đã nâng lãi suất lên mức cao nhất trong 13 năm, về mức 1%, tức không tăng lãi suất lên 0,5% như dự đoán mà chỉ tăng 0,25%.

Chỉ 3 trong 9 thành viên Hội đồng Chính sách tiền tệ đề nghị nâng lãi suất lên 0,5%. Anh ở một tình thế còn khó khăn hơn cả Fed, khi lạm phát vọt lên mạnh, họ phải chạy theo sau lạm phát, nhưng không thể kéo lãi suất lên quá nhanh vì sợ gây đổ vỡ nền kinh tế.

| Giết chết nền kinh tế bằng thắt chặt tín dụng quá mức sẽ không giải quyết được vấn đề lạm phát hay hạn chế cơn sốt đầu tư bất động sản, nhưng nó có thể kéo nền kinh tế đi vào suy thoái lâu dài và rất tốn kém để thoát ra. |

Thống đốc Ngân hàng Trung ương Anh Andrew Bailey thừa nhận đây không phải là tình thế tốt để tăng lãi suất, nhưng vẫn buộc phải thắt chặt tiền tệ, nếu không lượng thanh khoản dư thừa trong nền kinh tế có thể làm lạm phát tồi tệ hơn. Ngân hàng trung ương Anh dự đoán quý IV-2022 và quý I-2023 nước Anh có thể lâm vào tăng trưởng GDP thực âm, đủ yếu tố để kết luận nền kinh tế đi vào suy thoái.

Ngân hàng Trung ương Anh đang gặp một bài toán rất khó, tức cần tăng lãi suất để tiếp tục siết lại chính sách tiền tệ nới lỏng đã quá lâu, nhưng không đẩy kinh tế vào suy thoái. Họ dự đoán tăng trưởng GDP thực sẽ giảm 1% trong quý IV-2022 nếu giá năng lượng tăng thêm 40% như một số tổ chức dự đoán.

Với kịch bản đó, lạm phát sẽ đạt hơn 10% vào quý IV-2022, mức cao nhất trong 40 năm và làm giảm thu nhập thực của các hộ gia đình, bởi vì lương sẽ không thể bắt kịp với mức lạm phát cao như vậy.

Chỉ số đơn hàng xuất khẩu của đa số các nền kinh tế đều đang sụt giảm. Nguồn: IIF

Chỉ số đơn hàng xuất khẩu của đa số các nền kinh tế đều đang sụt giảm. Nguồn: IIF Đúng là khó khăn của lựa chọn chính sách lúc này, ngay như Bộ trưởng Tài chính Mỹ Janet Yellen, cựu Chủ tịch Fed, nói rằng Fed cần cả tài năng lẫn may mắn để đạt được hạ cánh mềm.

Trong phát biểu sau cuộc họp chính sách tiền tệ và quyết định tăng lãi suất vừa rồi, Chủ tịch Fed ông Jerome Powell, cũng thừa nhận để đạt được hạ cánh mềm nền kinh tế là “đầy thử thách, sẽ không dễ dàng. Kết quả phụ thuộc nhiều vào những sự kiện nằm ngoài tầm kiểm soát của chúng tôi. Nhưng việc chúng tôi cần làm là cố gắng làm được điều đó”.

Bài học hạ cánh cứng do siết chặt tín dụng vào lĩnh vực bất động sản ở Trung Quốc

Trong tháng 5-2022, Ngân hàng Trung ương Trung Quốc (PBoC) vừa cắt giảm lãi suất cho vay kỳ hạn dài 5 năm (5Y Prime Loan Rate), một mức khá lớn với 15 điểm cơ bản so với mức dự kiến 5-10 điểm. Đây là một trong nhiều động thái thay đổi trong chính sách tiền tệ nước này.

Song song đó, cơ quan quản lý thị trường trái phiếu nước này cũng cho phép áp dụng các sản phẩm CSIPB, một dạng trái phiếu phát hành kèm công cụ phái sinh để bảo hiểm rủi ro vỡ nợ. Đây là một tín hiệu đảo chiều trong quyết định thắt chặt nguồn tín dụng vào nền kinh tế, đặc biệt là lĩnh vực bất động sản.

Cả tiêu dùng và sản xuất của Trung Quốc đều giảm mạnh kể từ đầu quý II-2022.

Cả tiêu dùng và sản xuất của Trung Quốc đều giảm mạnh kể từ đầu quý II-2022. Theo đánh giá của Caixin Global, đây là một động thái tương tự như nỗ lực của Thượng Hải và Thâm Quyến tháng trước để hỗ trợ cho các nhà phát triển bất động sản đang khát vốn, giúp họ có thể bán trái phiếu huy động vốn và làm giảm nhẹ tình hình khủng hoảng tài chính của ngành kinh doanh này.

Theo báo cáo quý I-2022 cho thấy, dòng vốn huy động ròng từ trái phiếu tư nhân là âm 2 tỷ Nhân dân tệ (khoảng 297 triệu USD), nghĩa là các công ty trả tiền ra nhiều hơn vốn huy động vào trong bối cảnh họ đang chật vật với vấn đề thanh khoản, vốn tài trợ thu hẹp và nhu cầu giao dịch bất động sản sụt giảm.

Nhưng triển vọng trong ngắn hạn của thị trường bất động sản Trung Quốc vẫn còn nhiều bất định, và do đó khiến giới phân tích nghi ngờ rằng liệu những hỗ trợ có phần muộn màng này có tác dụng hay không?

Goldman Sachs mới đây đã nâng dự báo tỷ lệ vỡ nợ cho ngành bất động sản Trung Quốc lên mức 31,6%, cao gần gấp đôi con số 19% trước đó. Khối lượng giao dịch bất động sản hàng ngày trên 30 thành phố lớn của Trung Quốc vào tháng 5 đã giảm tới 50% so với cùng kỳ.

Zhiwei Zhang, Kinh tế trưởng của Pinpoint Asset Management, nhấn mạnh những biện pháp hỗ trợ tín dụng mua nhà lần đầu và phát hành trái phiếu sẽ gặp khó khăn vì tác động của các chính sách “zero Covid”.

Như Robert Armstrong của Financial Times tổng kết: “Người ta không mua nhà mới khi họ đang bị cách ly trong căn nhà hiện tại, và doanh nghiệp sẽ không vay thêm tiền để đầu tư khi chuỗi cung ứng đang tê liệt”.

Đây có thể xem là hệ quả của việc siết chặt thị trường bất động sản quá nóng vội ở Trung Quốc. Trước đây, để thực hiện hạn chế đầu cơ bất động sản, nhiều biện pháp đã được đưa ra, đơn cử như chính sách “ba lằn ranh đỏ” áp dụng từ nửa cuối 2020.

Các giới hạn được đưa ra bao gồm: Thứ nhất, tỷ lệ nợ phải trả trên tài sản (không bao gồm các khoản trả trước) dưới 70%; thứ hai, tỷ lệ thanh toán ròng dưới 100%; thứ ba, tỷ lệ tiền mặt trên nợ ngắn hạn lớn hơn 1.

Những doanh nghiệp không đáp ứng được các yêu cầu trên sẽ bị hạn chế vay tiền từ ngân hàng. Vào thời điểm đó (khoảng nửa cuối năm 2020), chỉ 6,3% công ty bất động sản Trung Quốc tuân thủ các giới hạn về nợ. Kết quả dẫn đến tình trạng vỡ nợ của một số nhà phát triển bất động sản lớn, bao gồm Evergrande do tình trạng vay nợ lớn của những doanh nghiệp này.

Mặc dù mục đích của chính sách chấn chỉnh thị trường bất động sản này là tốt, nhưng quy mô lớn của ngành bất động sản đối với kinh tế Trung Quốc khiến cho việc siết lại tín dụng cho lĩnh vực này có những hệ lụy lớn hơn tưởng tượng, đặc biệt là trong bối cảnh dịch Covid-19 diễn biến phức tạp.

Bởi lẽ đóng góp thu nhập ngành bất động sản mỗi năm vào GDP Trung Quốc khoảng 25-30%, còn trên tổng thể nền kinh tế thì tín dụng/GDP đã vượt 50% (theo ước tính của Financial Times vào giữa 2021).

Hàm ý cho Việt Nam

Hàm ý cho Việt Nam

Rủi ro “hạ cánh cứng” giữa làn sương mù của những ngân hàng trung ương các thị trường Mỹ và châu Âu là có, và nếu nó diễn ra thì sẽ ảnh hưởng như thế nào đến châu Á mà cụ thể là Việt Nam? Đến lúc này vẫn chưa có gì rõ ràng, mặc dù đã có những dấu hiệu cho thấy kinh tế Nhật, Hàn Quốc đã bắt đầu bị ảnh hưởng và một số nhà xuất khẩu ở châu Á đã cảm nhận được rủi ro cắt giảm đơn hàng xuất khẩu, khi số liệu ISM của Mỹ vừa qua không lạc quan.

Vấn đề quan trọng hiện tại là thời điểm. Hiện nay có quá nhiều yếu tố bất định. Một, không ai biết các nền kinh tế lớn sẽ suy thoái hay chỉ tăng trưởng chậm lại. Hai, chiến tranh ở Ukraine và phong tỏa chống dịch ở Trung Quốc không rõ sẽ kéo dài bao lâu, và tương ứng không biết sẽ tác động đến nguồn cung hàng hóa cũng như chuỗi cung ứng toàn cầu như thế nào. Ba, liệu các nước OPEC có tăng sản lượng dầu để giảm bớt áp lực lạm phát toàn cầu, và do đó hạ bớt sức ép phía lạm phát cho các ngân hàng trung ương lớn hay không?

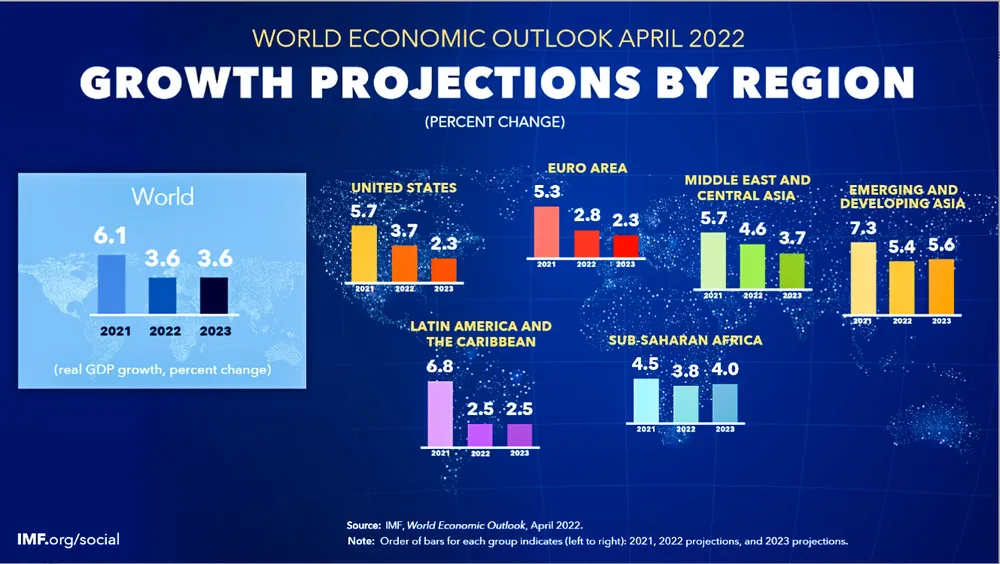

Dự báo tăng trưởng của kinh tế toàn cầu của năm 2022 và 2023 kém lạc quan hơn năm 2021 khá nhiều và đã được điều chỉnh giảm đáng kể so với dự báo đầu năm.

Dự báo tăng trưởng của kinh tế toàn cầu của năm 2022 và 2023 kém lạc quan hơn năm 2021 khá nhiều và đã được điều chỉnh giảm đáng kể so với dự báo đầu năm. Thật ra không một ai dự đoán được Nga sẽ tấn công Ukraine, diễn biến chiến sự cũng như quy mô trừng phạt của phương Tây sẽ ảnh hưởng đến giá dầu như thế nào. Những dự đoán trong năm 2021 về việc giá dầu ở mức 60-70USD/thùng vào cuối 2022 có vẻ sẽ bị sai khá lớn. Các dự đoán về thị trường lao động và chuỗi cung ứng sẽ trở lại bình thường trong năm 2022 cũng đang dần sai lệch ở các nền kinh tế phát triển.

Nhiều thị trường ở Mỹ và châu Âu vẫn chật vật do thiếu lao động trong nhiều lĩnh vực, thiếu lương thực, chuỗi cung ứng tiếp tục gián đoạn, nhiều doanh nghiệp thiếu nguyên liệu để sản xuất, thiếu lao động để vận hành. Và hầu như những người chỉ trích các ngân hàng trung ương hiện nay đều không ai đoán được tình trạng này vào cuối 2021 hay đầu 2022.

Trong tình trạng hiện tại, việc các ngân hàng trung ương ở các nước phát triển phải tăng lãi suất hay thắt chặt tiền tệ là bắt buộc, bởi trước đó họ đã để chính sách tiền tệ quá nới lỏng trong giai đoạn dịch Covid-19 để hỗ trợ nền kinh tế. Nhưng tăng lãi suất quá mạnh cũng sẽ không giúp ích nhiều cho việc kiểm soát lạm phát trong tình trạng này. Bởi tăng lãi suất không tạo ra nhiều lương thực hơn để làm giảm giá lương thực, như cách của Joseph Stiglitz giải thích.

Và như giải thích của Thống đốc Ngân hàng Trung ương Anh, thật ra so với trước dịch Covid-19 thì GDP của Anh hầu như tăng không đáng kể, vậy thì nói rằng lạm phát này hoàn toàn do cầu kéo hay do nới lỏng tiền tệ trong giai đoạn Covid-19 là không đúng. Đây là một hàm ý chính sách rất quan trọng cho Việt Nam trong lựa chọn chính sách tiền tệ giai đoạn tới.

Ở một khía cạnh khác là siết chặt nguồn cung tín dụng để chống bong bóng tài sản, thì bài học của Trung Quốc cũng quan trọng. Tăng lãi suất và thắt chặt tiền tệ là cần thiết để bong bóng tài sản không phình quá to, nhưng cần ở liều lượng vừa phải. Bài học của Trung Quốc trong việc nóng vội muốn hạ nhiệt thị trường bất động sản đã để lại những hệ lụy rõ ràng mà bây giờ bơm tiền ra cũng chưa có dấu hiệu hấp thụ, và có thể mất nhiều tháng nữa lượng tiền bơm ra trở lại này mới mong có tác dụng, trong khi những sức ép lên nền kinh tế Trung Quốc đang đẩy nước này đến với nhiều khó khăn ngắn hạn hơn nữa, khi dòng vốn quốc tế quay lưng với trái phiếu nước này.

Nếu bất ổn từ thị trường tín dụng chuyển sang bất ổn trong dòng vốn quốc tế và tạo sức ép giảm giá Nhân dân tệ qua một mức nào đó, bất ổn vĩ mô sẽ xảy ra.

Nếu Stiglitz nói rằng tăng lãi suất sẽ không giải quyết được vấn đề lạm phát vì nó không tạo ra nhiều lương thực hơn, thì chúng ta có một so sánh tương tự: cắt tín dụng vào bất động sản không giải quyết được vấn đề giá nhà ở những thành phố lớn đang ở mức quá cao so với thu nhập của đa số người dân, vì nó không làm tăng nguồn cung nhà cho người có nhu cầu mua nhà để ở.

Bài toán hạ nhiệt cơn sốt bất động sản cũng như vay nợ quá mức của doanh nghiệp trong nền kinh tế, dù là qua thị trường trái phiếu hay tín dụng, cũng cần được tiến hành theo một lộ trình phù hợp với sức chịu đựng của nền kinh tế. Cùng lúc giải một bài toán ba mục tiêu: chống lạm phát, hạn chế vay nợ quá mức để đầu cơ tài sản, và tránh suy thoái là bất khả thi.

| Kinh tế thế giới đang đối mặt với một rủi ro kép: suy thoái và lạm phát cao kéo dài. Như nhận định của kinh tế gia đoạt giải Nobel Joseph Stiglitz và Thống đốc Ngân hàng Trung ương Anh Andrew Bailey: “Chính sách tiền tệ tự bản thân nó không đủ sức giải quyết câu chuyện lạm phát hiện nay, nhưng nếu thắt chặt tiền tệ quá mức có thể gây ra suy thoái”. |

-----------

Tài liệu tham khảo

- Armstrong, R., (2022, 17 May). China: worse. Financial Times, https://www.ft.com/content/850a6ffa-fc4e-412c-a4b8-205785a85b31.

- Cousin, M., Orlik, T. and Baschuk, B., (2022, 19 May). Age of Scarcity Begins With $1.6 Trillion Hit to World Economy. Bloomberg, https://www.bloomberg.com/news/articles/2022-05-19/global-economy-loses-1-6-trillion-as-world-struggles-to-avoid-a-new-cold-war.

- Horobin, W., (2022, 23 May). Stiglitz Says Fed Rate Hikes Killing Economy Won’t Fix Inflation. Bloomberg, https://www.bloomberg.com/news/articles/2022-05-23/stiglitz-says-us-rate-hikes-killing-economy-won-t-fix-inflation

- Li, Z., (2022, 17 March) . What Doomed China’s Much-Anticipated Property Market Reform Plan? The Diplomat, https://thediplomat.com/2022/03/what-doomed-chinas-much-anticipated-property-market-reform-plan/

- Zhang, Y. and Tang, Z., (2022, 20 May). China Boosts Support for Private Companies’ Bond Sales as Economy Falters. Caixin, https://www.caixinglobal.com/2022-05-20/china-boosts-support-for-private-companies-bond-sales-as-economy-falters-101888100.html.