Công cụ CSVMTT

Trong những năm gần đây, nhiều quốc gia đã và đang trải qua các chu kỳ bùng nổ về tín dụng và giá tài sản - một trong những nguồn gốc từng dẫn đến khủng hoảng tài chính nghiêm trọng.

Để đối phó với những chu kỳ này, các nhà làm chính sách ở nhiều quốc gia đã sử dụng các CSVMTT như tuyến phòng thủ đầu tiên chống lại các rủi ro bất ổn tài chính. CSVMTT được hiểu là các quy tắc, luật, điều kiện đối với hoạt động của NH và các định chế, do cơ quan quản lý nhà nước thiết lập bảo vệ toàn bộ hệ thống tài chính khỏi rủi ro.

Tại khu vực châu Á, theo báo cáo của Trung tâm Phát triển OECD, năm 2021 đã triển khai nhiều biện pháp vĩ mô thận trọng nhằm giảm thiểu những rủi ro mang tính hệ thống, cũng như duy trì sự ổn định của hệ thống tài chính sau hậu quả của cuộc khủng hoảng.

Một số quốc gia sử dụng bộ công cụ CSVMTT giám sát đa mục tiêu như Trung Quốc, Ấn Độ, Malaysia, Philippines và Singapore. Trong khi đó, ở Lào chủ yếu tập trung vào giải quyết rủi ro xuất phát từ độ nhạy cảm tỷ giá hối đoái, hay Việt Nam chủ yếu tập trung vào tăng trưởng tín dụng.

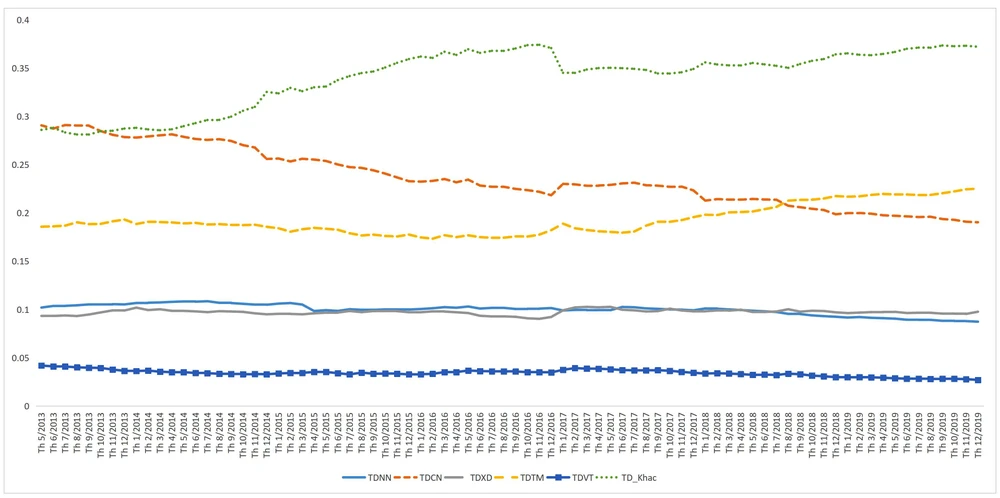

Hình 1: Cơ cấu tín dụng theo lĩnh vực kinh doanh giai đoạn tháng 5-2013 đến tháng 12-2019.

Hình 1: Cơ cấu tín dụng theo lĩnh vực kinh doanh giai đoạn tháng 5-2013 đến tháng 12-2019.Nguồn: tác giả tính toán từ dữ liệu NHNN.

Nhằm giải quyết sự mất cân bằng của thị trường nhà ở, sự gia tăng trong giá nhà, một số nước mới nổi, trong đó có Việt Nam, sử dụng giới hạn tỷ lệ khoản vay trên giá trị căn nhà, tỷ lệ nợ trên thu nhập, hay các hạn chế khác có điều kiện về đặc điểm khoản vay.

Đặc biệt, các nước này đã thực hiện nhiều biện pháp CSVMTT phi truyền thống, bao gồm các giới hạn về tăng trưởng tín dụng (Brunei Darussalam, Việt Nam, Trung Quốc và Ấn Độ), các quy định trích lập dự phòng rủi ro cho vay (Brunei Darussalam, Philippines, Việt Nam, Trung Quốc và Ấn Độ), hay các loại thuế áp dụng cho các mục đích vĩ mô thận trọng đối với các giao dịch, tài sản hoặc nợ phải trả (Malaysia, Singapore và Trung Quốc).

CSVMTT và chính sách tiền tệ có thể có mối quan hệ với nhau. Vì cả chính sách tiền tệ và CSVMTT đều có khả năng tác động đến giá cả và các điều kiện ổn định tài chính, nên có thể được xem như những chiến lược bổ sung cho nhau.

Thí dụ, để giải quyết các rủi ro bắt nguồn từ mất cân bằng tài chính, siết chặt CSVMTT sẽ có khả năng củng cố chính sách tiền tệ khi phải chống lại tình trạng mất cân bằng này.

CSVMTT đến tăng trưởng tín dụng ở Việt Nam

Các CSVMTT ở Việt Nam đang được hoàn thiện trong những năm gần đây. Thông tư 36/2014/TT-NHNN đã nêu ra các chỉ tiêu giám sát tín dụng, bao gồm tỷ lệ an toàn vốn tối thiểu, giới hạn cấp tín dụng, tỷ lệ khả năng chi trả (đo lường qua tỷ lệ dự trữ thanh khoản), tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung, dài hạn (SFML), tỷ lệ dư nợ cho vay so với tổng tiền gửi.

Trong số các quy định này, SFML gây nhiều tranh luận và việc áp dụng quy định này đã thay đổi nhiều lần (thí dụ năm 2020 NHNN đã sửa đổi quy định đưa ra trong năm 2019). Do nguồn vốn huy động của các NHTM tập trung nhiều vào vốn ngắn hạn, nên các NH có xu hướng tận dụng vốn ngắn hạn cho vay trung, dài hạn để mang lại mức sinh lời cao.

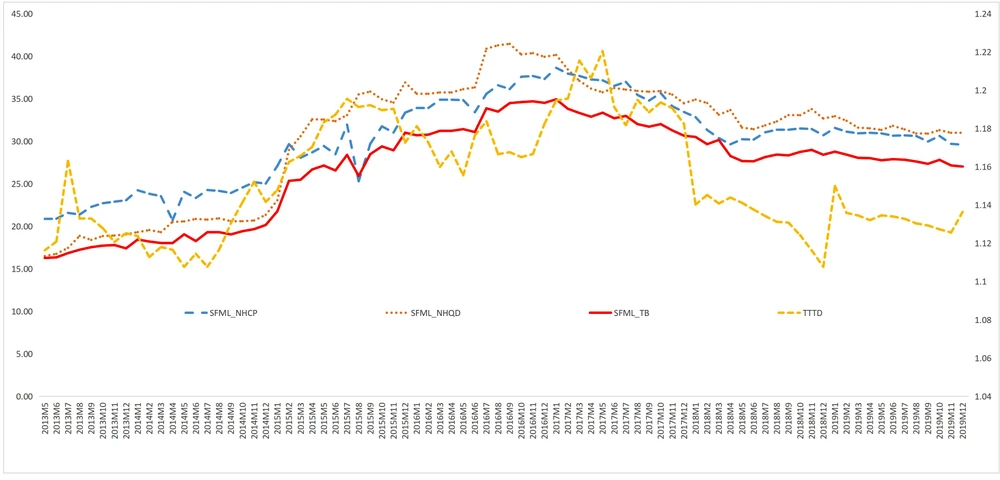

Hình 2: SFML của toàn hệ thống và nhóm NHTMCP, NHTM có vốn nhà nước và TTTD. Nguồn: Thống kê của tác giả từ dữ liệu NHNN. Tổng tăng trưởng tín dụng (TTTD) sử dụng thang đo bên phải. Hình 2 mô tả xu hướng diễn biến của chỉ tiêu SFML toàn hệ thống (SFML_TB), SFML của nhóm NHTM có vốn chi phối của nhà nước (SFML_NHQD) và SFML nhóm NHTM cổ phần (SFML_NHTMCP).

Hình 2: SFML của toàn hệ thống và nhóm NHTMCP, NHTM có vốn nhà nước và TTTD. Nguồn: Thống kê của tác giả từ dữ liệu NHNN. Tổng tăng trưởng tín dụng (TTTD) sử dụng thang đo bên phải. Hình 2 mô tả xu hướng diễn biến của chỉ tiêu SFML toàn hệ thống (SFML_TB), SFML của nhóm NHTM có vốn chi phối của nhà nước (SFML_NHQD) và SFML nhóm NHTM cổ phần (SFML_NHTMCP). Với việc siết chặt SFML, NH sẽ có ít cơ hội kinh doanh, chấp nhận rủi ro cao khi sử dụng vốn ngắn hạn cho vay trung, dài hạn, nên lợi nhuận có thể sẽ suy giảm. Tuy nhiên, về lâu dài, công cụ điều tiết này có thể mang lại hiệu quả. Do chịu ràng buộc bởi SFML, các NH phải cấu trúc lại nguồn vốn, như gia tăng các nguồn vốn dài hạn và chọn lọc dự án hiệu quả để cho vay. Điều này giúp kiểm soát tăng trưởng tín dụng và tăng tính an toàn cho hệ thống NH.

Theo thống kê của tác giả từ dữ liệu NHNN, tổng tăng trưởng tín dụng trung bình giai đoạn tháng 5-2013 đến tháng 12-2019 ở mức 15,3%, và ở tất cả tháng đều có tăng trưởng, mức tăng trưởng thấp nhất 10,3% và cao nhất 22,3%. (Hình 1 cho thấy cơ cấu tín dụng theo lĩnh vực kinh doanh giai đoạn tháng 5-2013 đến tháng 12-2019). Như vậy dữ liệu thống kê chính thức cho thấy tín dụng ở Việt Nam không tập trung vào lĩnh vực kinh doanh xây dựng.

Đây là lĩnh vực kinh doanh gây nhiều lo ngại, vì theo quy định hiện hành kinh doanh bất động sản bao gồm cả xây dựng. Tuy nhiên, thống kê phân bổ tín dụng của NHNN cho thấy tăng trưởng tín dụng công nghiệp có mức thấp nhất trong các nhóm ngành, và tỷ trọng tín dụng cho công nghiệp chiếm tỷ lệ ngày càng thấp trong cơ cấu tín dụng. Đây là tín hiệu đáng quan tâm, bởi công nghiệp là lĩnh vực sản xuất hàng hóa - lĩnh vực nên ưu tiên phát triển để tạo tăng trưởng kinh tế bền vững.

Để tìm bằng chứng về tác động của công cụ giám sát CSVMTT đến tăng trưởng tín dụng ở Việt Nam, chúng tôi đã thực hiện phân tích định lượng dựa trên mô hình tăng trưởng tín dụng phụ thuộc vào SFML, tăng trưởng kinh tế và các biến vĩ mô khác. Các ước lượng của chúng tôi cho thấy, khi thắt chặt CSVMTT (nghĩa là SFML giảm) tăng trưởng tín dụng cũng sẽ giảm.

Trong đó, SFML của khu vực nhóm NHTM có vốn chi phối của Nhà nước có tác động lớn đến tổng tăng trưởng tín dụng. Điều này cũng phù hợp với thực tế, vì nhóm 4 NHTM lớn nhất Việt Nam thuộc về 4 NH có vốn chi phối của Nhà nước bao gồm BIDV, VCB, Vietinbank và Agribank.

Khi phân tích tác động của SFML đến cơ cấu thành phần của tổng tín dụng, kết quả cho thấy thay đổi SFML toàn hệ thống có tác động ngược chiều với tăng trưởng tín dụng thương mại và viễn thông, nhưng lại cùng chiều với tín dụng khác trong mức ý nghĩa thống kê.

Như vậy, so với tổng tín dụng, khi thu hẹp SFML, tăng trưởng tín dụng của các ngành thay đổi khác nhau; tăng trưởng tín dụng công nghiệp, thương mại và viễn thông tăng, trong khi tín dụng cho các lĩnh vực khác giảm.

Kết quả này đã phản ánh hiệu quả của công cụ CSVMTT ở Việt Nam. Khi thu hẹp tỷ lệ vốn ngắn hạn tối đa cho vay trung, dài hạn, tổng tăng trưởng tín dụng giảm và tín dụng được tập trung vào lĩnh vực sản xuất và kinh doanh hàng hóa nhiều hơn. Sự dịch chuyển này có thể tạo ra tính ổn định và bền vững cho nền kinh tế. So với mục tiêu của CSVMTT, công cụ SFML mang lại hiệu quả tích cực.