Bên ngoài, Fed đã dừng tăng lãi suất trong kỳ họp ngày 14-6 vừa qua. Giới đầu tư đang kỳ vọng một cú hích để đột phá giúp thị trường thoát ra khỏi trạng thái đi ngang kéo dài suốt từ tháng 12 năm ngoái.

Không cần tốt, điều thị trường chờ là sự cải thiện

Thông thường càng đến gần thời điểm chốt kết quả kinh doanh quý, các nhà đầu tư (NĐT) nhạy tin sẽ gắng sức dò đoán con số. Đây là giai đoạn nở rộ các tin đồn và các phân tích dự phóng khác nhau. Với kết quả kinh doanh quý I-2023 kém cỏi, điều NĐT mong đợi là một sự cải thiện so với quý trước chứ không trông đợi một sự tăng trưởng so với cùng kỳ.

Và thực tế bối cảnh vĩ mô không ủng hộ kỳ vọng tăng trưởng kết quả kinh doanh của doanh nghiệp (DN) có gì đột biến. Tuy nhiên, nếu so với tháng liền trước, tình hình cũng có cải thiện. Thí dụ tính chung 5 tháng đầu năm 2023, tổng trị giá xuất khẩu của Việt Nam đạt 135,22 tỷ USD, giảm 12,3%, tương ứng giảm 18,88 tỷ USD so với cùng kỳ năm 2022.

Thế nhưng, trong mức sụt giảm chung này đã có thay đổi tích cực, cụ thể thống kê của Tổng cục Hải quan, kim ngạch xuất khẩu trong kỳ 2 của tháng 5-2023 đạt 16,43 tỷ USD, tăng 43,4% so với kỳ 1 của tháng 5-2023, tương ứng tăng 4,98 tỷ USD về số tuyệt đối. Xuất khẩu hàng dệt may ghi nhận tăng 547 triệu USD (tương ứng tăng 46,7%); hàng rau quả trong kỳ 2 tháng 5 đạt 422 triệu USD, gấp 1,8 lần so với kỳ 1 của tháng… Ngoài ra các chỉ báo khác như chỉ số sản xuất công nghiệp, bán lẻ, tiêu dùng trong tháng 5 cũng đã tốt hơn tháng 4.

Cái xấu TTCK đã biết, điều đang được tìm kiếm là tín hiệu thay đổi theo hướng tốt lên. TTCK là của kỳ vọng, nên nếu có tín hiệu phục hồi đồng nghĩa điểm đáy xấu nhất đã lộ diện, và từ giờ trở đi tình hình sẽ tốt dần lên.

Nói cách khác, cái xấu thị trường đã biết, điều đang được tìm kiếm là tín hiệu thay đổi theo hướng tốt lên. TTCK là của kỳ vọng, nên nếu có tín hiệu phục hồi đồng nghĩa điểm đáy xấu nhất đã lộ diện, và từ giờ trở đi tình hình sẽ tốt dần lên.

Không ai biết chắc thời gian cải thiện sẽ kéo dài bao lâu, nhưng nếu đã chắc chắn rằng yếu tố tiêu cực của vĩ mô lẫn DN đã “chạm đáy” thì TTCK sẽ thể hiện.

Một số DN có báo cáo lợi nhuận theo tháng cũng đang cho thấy tín hiệu cải thiện tương tự. Nếu so với cùng kỳ, lợi nhuận sụt giảm, nhưng so với các tháng liền trước lợi nhuận bắt đầu tăng dần lên. Dĩ nhiên yếu tố quan trọng trong diễn biến giá CP là dòng tiền, nhưng không thể phủ nhận rằng dòng tiền thông minh sẽ đi trước và tìm kiếm sự thay đổi, hơn là so sánh các con số ở 2 giai đoạn không tương xứng về điều kiện kinh doanh.

Khá nhiều DN trong đợt đại hội cổ đông vừa qua đã đưa ra các con số kỳ vọng tốt và giúp giá CP tăng. Thậm chí thị trường còn nhạy cảm đến mức các DN có tốc độ giảm lỗ nhanh hoặc lãi rất nhỏ sau các tháng hoặc quý thua lỗ cũng được đánh giá cao.

Từ kỳ vọng đến định giá hợp lý

Khoảng 2 tháng gần đây, TTCK chứng kiến sóng tăng giá mạnh mẽ của các CP vừa và nhỏ, chủ yếu do kỳ vọng nhóm các nhà đầu cơ. Nhưng khoảng mờ của con sóng này rất khó phân định rạch ròi việc tác động đến giá CP là nhờ sự cải thiện nói trên, hay thuần túy vì cung cầu, khi có một lượng tiền mới khá lớn chảy vào làm chênh lệch cung cầu.

Hầu hết các CP tăng giá mạnh nhất thời gian qua là các mã thanh khoản nhỏ. CP cũng là hàng hóa với người mua và người bán đối ứng lẫn nhau. Khi nhu cầu mua cao hơn nhu cầu bán hoặc cao hơn lượng hàng sẵn sàng bán thì giá sẽ tăng.

|

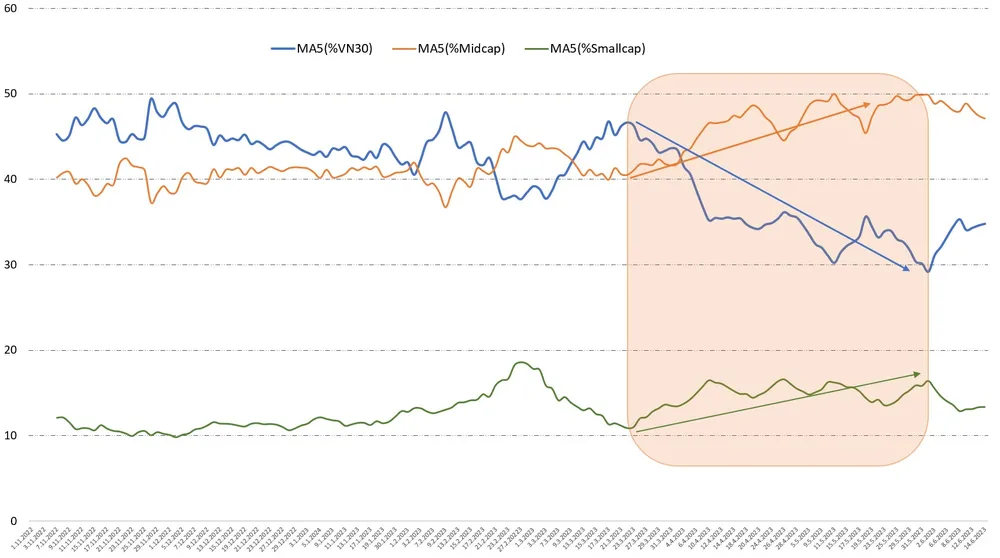

Tỷ trọng phân bổ vốn (%) của các nhóm CP trên sàn HoSE từ đáy thị trường tháng 11-2022 đến nay. Giai đoạn tháng 3-2023 dòng tiền tập trung mạnh vào nhóm CP vừa và nhỏ, trong khi nhóm blue-chips VN30 sụt giảm mạnh. Tuy nhiên gần đây khi kết quả kinh doanh quý II sắp ra, dòng tiền có xu hướng rời bỏ nhóm CP nhỏ. |

Bất kỳ đợt tăng giá nào, dù do dòng tiền đầu cơ “thổi lên”, thì cũng vẫn phải dựa trên một kỳ vọng cơ bản nào đó. Không khó để tìm thấy trên các diễn đàn, hội nhóm NĐT với những thông tin phân tích dự báo lợi nhuận DN A sẽ tăng trong quý II, DN B sẽ thoát lỗ…

Khi giá CP tăng tốt tâm lý thông thường là NĐT sẽ đi tìm lý do để làm điểm tựa. Khi không tìm thấy lý do, nhiều khi NĐT sẽ tự thuyết phục mình về lý do được đưa ra và huyễn hoặc bản thân rằng người khác đang biết gì đó mà mình không biết và chấp nhận tham gia cuộc đua mua vào, góp phần đẩy giá lên cao hơn và lan truyền tính thuyết phục về lý do rộng rãi hơn.

Vòng xoáy tìm lý do như vậy sẽ đưa đến một thời điểm gọi là sự kiểm chứng. Đó là khi số liệu chính thức được công bố. Giống như cuộc chơi bài, khi các quân bài được lật hết thì kỳ vọng cũng không còn, mà phải đối diện với thực tế.

Vì vậy có vô khối CP lao dốc ngay trước thềm báo cáo tài chính xuất hiện, bất kể là tốt thực sự hay chỉ là “bánh vẽ”. Thị trường sẽ bước vào giai đoạn định giá lại CP dựa trên con số chính thức, hoặc đơn giản là dòng tiền đầu cơ đã rút khỏi những CP như vậy, sau khi đà tăng giá phản ánh trước đầy đủ thông tin.

Một hệ quả thường thấy của chu kỳ tâm lý như vậy là hiện tượng dịch chuyển dòng tiền từ CP đầu cơ sang CP cơ bản. Các DN lớn, CP lưu hành nhiều, giá CP cao sẽ rất tốn kém nếu muốn đầu cơ. Tuy nhiên kết quả kinh doanh nhóm này trong giai đoạn kinh tế khó khăn lại đáng tin cậy hơn vì nguồn lực tốt hơn.

Đối với xu hướng thị trường, CP blue-chips tăng giá là một trong những yếu tố quyết định để kiến tạo. Sự dịch chuyển dòng tiền để tái định giá CP nhóm này là tín hiệu đầu tiên.