Một số ý kiến gần đây đề xuất nên bãi bỏ hạn mức tăng trưởng tín dụng giao cho các ngân hàng từng năm, thay vào đó để các tổ chức này chủ động trong hoạt động phát triển kinh doanh và tăng trưởng dư nợ. Tuy nhiên, vì sao nhà điều hành vẫn muốn giữ cơ chế này trong bối cảnh hiện nay?

Mong mỏi được nới "room" tín dụng

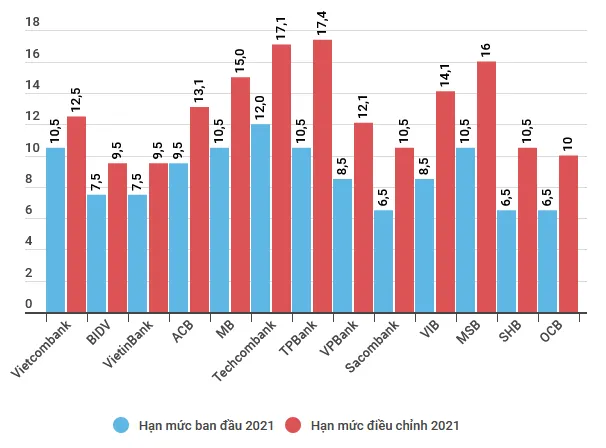

Thời gian qua, một số ngân hàng thương mại đã được nới trần tín dụng hay còn gọi là "room" tín dụng từ 3,5% đến gần 7%, điển hình là Ngân hàng Thương mại cổ phần Kỹ thương Việt Nam (Techcombank), Ngân hàng Thương mại cổ phần Tiên Phong (TPBank) vừa được nới "room" tín dụng lên lần lượt 17,4%, 17,1%. Những tổ chức tín dụng này đều có tài chính lành mạnh và phương án cho vay sản xuất kinh doanh.

Tuy nhiên, không phải tổ chức tín dụng nào cũng được Ngân hàng Nhà nước điều chỉnh trần tín dụng ngay khi có đơn xin tăng.

Một lãnh đạo ngân hàng thương mại chia sẻ "room" tín dụng Ngân hàng Nhà nước cấp cho các ngân hàng không dồi dào, có thể nói là khá ít. Chỉ tiêu tín dụng được cấp cho mỗi ngân hàng khác nhau, ngân hàng chất lượng tài sản tốt được nhiều, xếp hạng vừa thì được ít hơn.

Thông thường, Ngân hàng Nhà nước dựa vào xếp hạng A, B, C của từng tổ chức tín dụng để cấp hạn mức tín dụng. Trong các giải pháp điều hành chính sách tiền tệ, Ngân hàng Nhà nước sẽ định kỳ rà soát, xem xét điều chỉnh chỉ tiêu tăng trưởng tín dụng với từng tổ chức tín dụng trên cơ sở tình hình hoạt động, năng lực tài chính và khả năng tăng trưởng tín dụng lành mạnh.

Bên cạnh đó, Ngân hàng Nhà nước cũng xem xét một số yếu tố như mặt bằng lãi suất huy động, cho vay, tỷ trọng đầu tư vào lĩnh vực bất động sản, lĩnh vực nông nghiệp, nông thôn và việc thực hiện theo chuẩn mực Basel II, đảm bảo thực hiện đúng chủ trương của Chính phủ và Ngân hàng Nhà nước về tập trung tín dụng vào lĩnh vực sản xuất kinh doanh, kiểm soát chặt chẽ tín dụng vào lĩnh vực tiềm ẩn rủi ro, tiếp tục giảm mặt bằng lãi suất cho vay.

Môt số chuyên gia của các công ty chứng khoán nhận định với việc được nới "room" tín dụng trong thời điểm hiện nay, ngân hàng sẽ có thêm cơ hội cho vay mới và các gói tín dụng ưu đãi lãi suất của các ngân hàng thời gian gần đây hướng mạnh vào duy trì và phục hồi sản xuất kinh doanh của doanh nghiệp khi nền kinh tế trở lại.

Mới đây, tại hội nghị trực tuyến Thủ tướng Chính phủ với cộng đồng doanh nghiệp và các địa phương, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết trong thời gian tới, cơ quan quản lý sẽ tăng thêm hạn mức tăng trưởng tín dụng cho các ngân hàng và điều chỉnh lãi suất phù hợp theo đúng cam kết. Đây dự kiến là đợt nới "room" tín dụng thứ hai trong năm nay.

Tuy nhiên, một số ý kiến đề xuất nên bãi bỏ hạn mức tăng trưởng tín dụng giao cho các ngân hàng từng năm, bởi cơ chế này mang tính hành chính, có thể làm triệt tiêu động lực kinh doanh của các ngân hàng. Thay vào đó, các đề xuất cho rằng Ngân hàng Nhà nước không cần dùng "room" tín dụng mà có thể dùng công cụ khác để kiểm soát lạm phát như lượng tiền cung ứng (M2), dự trữ bắt buộc, tỷ lệ an toàn vốn...

Đồng tình với quan điểm này, chuyên gia tài chính ngân hàng Nguyễn Trí Hiếu cho rằng không nhất thiết phải áp trần tăng trưởng tín dụng với từng ngân hàng, thay vào đó có thể kiểm soát dòng vốn tín dụng của các tổ chức bằng các yếu tố khác, đó là tính thanh khoản, tỷ lệ dư nợ tín dụng trên vốn huy động, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, tỷ lệ an toàn vốn, kiểm soát việc sử dụng vốn vay đúng mục đích.

Đây cũng là quan điểm của tiến sỹ Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia. "Về lâu dài, cần quản lý các ngân hàng bằng các chỉ số tài chính thay vì công cụ hành chính là trần tăng trưởng tín dụng. Đến nay, rất ít quốc gia trên thế giới còn sử dụng công cụ giao chỉ tiêu tín dụng," ông Lực nói.

Áp "trần" là công cụ hữu hiệu trước mắt

Đây không phải lần đầu tiên đề xuất này được đưa ra. Tuy nhiên, một chuyên gia cho rằng về lâu dài, Ngân hàng Nhà nước có thể quản lý theo hướng đó song trước mắt thì chưa thể bỏ vì sức khỏe ngân hàng chưa đồng đều. Mặc dù hiện đã có nhiều ngân hàng áp dụng tiêu chuẩn Basel II, thậm chí có ngân hàng áp dụng một số quy định của Basel III, nhưng cũng có ngân hàng chưa áp dụng được chuẩn Basel II.

Bên cạnh đó, kinh nghiệm quốc tế cho thấy hệ thống ngân hàng chủ yếu cung cấp vốn ngắn hạn cho nền kinh tế, còn nguồn vốn trung và dài hạn sẽ do thị trường vốn đảm nhiệm. Tuy nhiên ở Việt Nam, do thị trường vốn, thị trường chứng khoán còn chưa phát triển và thể hiện đúng vai trò, vị thế của mình nên việc cân đối vốn cho nền kinh tế, bao gồm cả vốn trung-dài hạn vẫn dựa nhiều vào hệ thống ngân hàng. Điều đó tiềm ẩn nhiều rủi ro cho hệ thống ngân hàng khi mà nguồn vốn huy động chủ yếu là ngắn hạn.

Lý giải về việc này, lãnh đạo Ngân hàng Nhà nước cho biết việc điều hành chính sách tiền tệ hướng tới những giải pháp phù hợp ổn định nền kinh tế, ổn định vĩ mô là quan trọng nhất. Với quy mô tín dụng đang chiếm trên 140% GDP hiện nay, tức là nền kinh tế vẫn đang phụ thuộc lớn vào vốn vay ngân hàng nên nếu bỏ trần hạn mức sẽ gây ra nhiều bất ổn.

Dù công cụ này mang tính hành chính nhưng vẫn bảo đảm tính thị trường trong việc điều tiết dư nợ tín dụng của các ngân hàng thương mại. Do đó, theo lãnh đạo Ngân hàng Nhà nước, áp trần tín dụng là công cụ giúp vừa đảm bảo tăng trưởng, vừa kiểm soát được chất lượng tín dụng và về trước mắt là công cụ hiệu quả, hữu hiệu.

Tuy nhiên, lãnh đạo Ngân hàng Nhà nước cũng cho rằng phương thức áp trần tín dụng có thể thay đổi ở tương lai, trong điều kiện thị trường phát triển, vốn đầu tư trung và dài hạn được giải ngân ở thị trường tài chính, không phải huy động vốn ngắn hạn để cho vay dài hạn như hiện nay.

Cũng có chuyên gia cho rằng áp trần lãi suất cũng để hạn chế các tổ chức tín dụng không phát động cuộc chạy đua cho vay lãi suất cao, gây rủi ro cho bản thân các ngân hàng và sự ổn định của nền kinh tế cũng như gây thiếu hụt nguồn tín dụng cho vay các khu vực khác, đặc biệt là các lĩnh vực ưu tiên. Bên cạnh đó, trần lãi suất cần bảo đảm nguyên tắc thực dương như mức trần lãi suất cho vay phải cao hơn trần lãi suất huy động đồng thời mức trần lãi suất huy động phải cao hơn mức lạm phát thực tế.