Nghịch pha cung - cầu

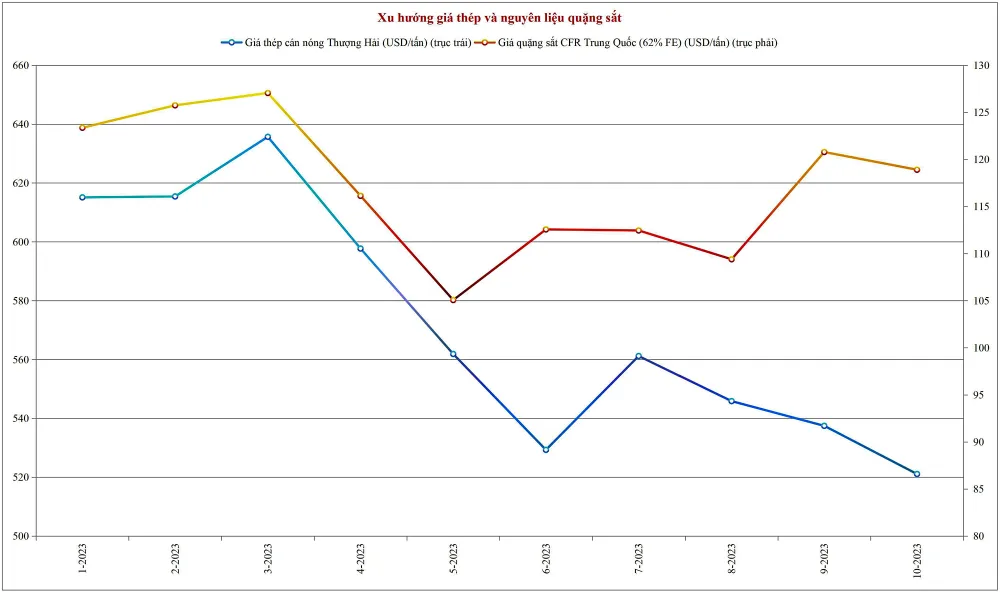

Trong tháng 10, trung bình giá thép cán nóng và thép cây trên sàn Thượng Hải lần lượt giao dịch quanh mức 3.808 CNY/tấn và 3.615 CNY/tấn, tương ứng giảm 11,2% và 15% so với mức giá trung bình hồi quý I. Nguyên nhân chủ yếu đến từ sự nghịch pha giữa nhu cầu và sản xuất thép. Với vai trò là quốc gia chiếm hơn phân nửa quy mô ngành thép toàn cầu, diễn biến giá thép tại Trung Quốc hầu như dẫn dắt giá thép thế giới.

Trong khi đó, thị trường bất động sản nước này trồi sụt với khủng hoảng cơ cấu nợ (điển hình qua 2 doanh nghiệp lớn nhất nhì là Evergrande và Country Garden), dẫn tới các dự án mới chậm khởi công, cũng như số lượng ít hơn. Kết quả, mức tiêu thụ thép của Trung Quốc trong 9 tháng năm nay đã giảm 1,5% so với cùng kỳ 2022.

|

Mặc dù Trung Quốc đã có ý định giảm sản lượng thép xuống, vừa để đạt mục tiêu theo lộ trình giảm khí thải carbon và hỗ trợ giá, nhưng tính đến hết tháng 9 sản xuất thép lũy kế của nước này vẫn ghi nhận tăng 1,7% so với cùng kỳ năm trước.

Theo quan sát của S&P Global, sản lượng thép thô hàng ngày của nước này đã có sự suy giảm vào thời điểm giữa tháng 10. Tuy nhiên, nguyên nhân chủ yếu do các nhà máy cắt giảm tự nguyện, bởi bối cảnh biên lợi nhuận trung bình của ngành đang ở mức rất thấp, ngấp nghé bằng 0. Và khi biên lợi nhuận trung bình của ngành gần như bằng 0, tức có nhiều nhà máy sản xuất thua lỗ.

Trong tháng 10, Trung Quốc tung ra gói hỗ trợ bằng cách phát hành trái phiếu chính phủ quy mô khoảng 1.000 tỷ NDT, tương đương 137 tỷ USD với mục tiêu hỗ trợ xây dựng cơ sở hạ tầng. Tuy nhiên, theo các chuyên gia động thái này chỉ có tác dụng trong ngắn hạn khoảng vài tháng, chủ yếu vừa đủ để ngăn xu hướng giảm của giá thép.

Với đặc điểm chiếm hơn 30% nhu cầu tiêu thụ thép của quốc gia, ngành bất động sản của Trung Quốc được kỳ vọng phục hồi. Bởi xét về mối tương quan giữa GDP bình quân đầu người và chỉ số giá nhà ở Trung Quốc, hiện tại chỉ số giá nhà không phải quá cao nếu so với mức thu nhập cùa người dân.

Nhưng vẫn chưa có nhiều dấu hiệu phục hồi trong 9 tháng qua, thể hiện qua doanh số bán bất động sản tiếp tục giảm, dù lãi suất vay thế chấp đã thấp hơn sau khi ngân hàng trung ương đồng thời hạ lãi suất cũng như tỷ lệ dự trữ bắt buộc, kết hợp với cả việc nới lỏng các quy định mua nhà.

Thị trường thép Việt Nam

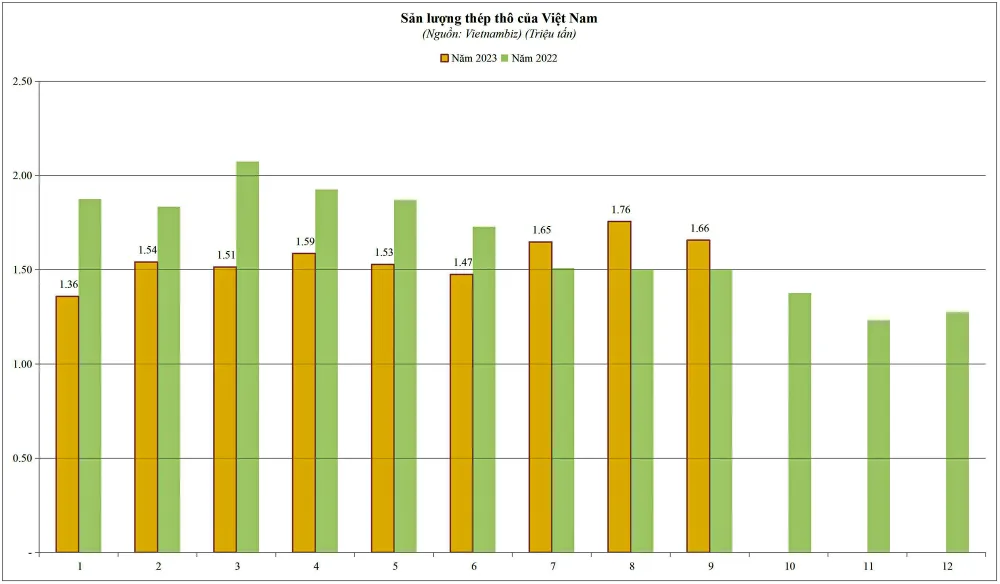

Số liệu của VSA cho thấy lũy kế 9 tháng năm 2023, sản xuất thép thô trong nước khoảng 14 triệu tấn, giảm 13% so với cùng kỳ 2022. Trong khi đó, lượng tiêu thụ đạt 13,9 triệu tấn, giảm 8% so với cùng kỳ. Mặc dù giá thép trong nước cũng nằm trong xu hướng giảm từ đầu năm đến nay, nhưng việc sản lượng sản xuất giảm nhiều hơn so với nhu cầu đã hỗ trợ phần nào cho xu hướng giá thép không giảm sâu.

Từ đó, biên lợi nhuận ngành thép trong nước không quá tiêu cực như ở Trung Quốc. Thêm điểm tích cực khác của ngành thép Việt Nam là lượng xuất khẩu thép thô đạt 1,4 triệu tấn, tăng 81% so với cùng kỳ 2022.

|

Điều đó cho thấy vị thế của Việt Nam đang tăng lên ở phân khúc thượng nguồn ngành thép, nhất là khi sản lượng thép ở thị trường lớn ngay bên cạnh là Trung Quốc cho thấy sự dư thừa công suất đáng kể. Ngoài ra, lượng thép thành phẩm xuất khẩu của Việt Nam lũy kế 9 tháng cũng đạt gần 6 triệu tấn, tương đương tăng 22,6% so với cùng kỳ năm ngoái.

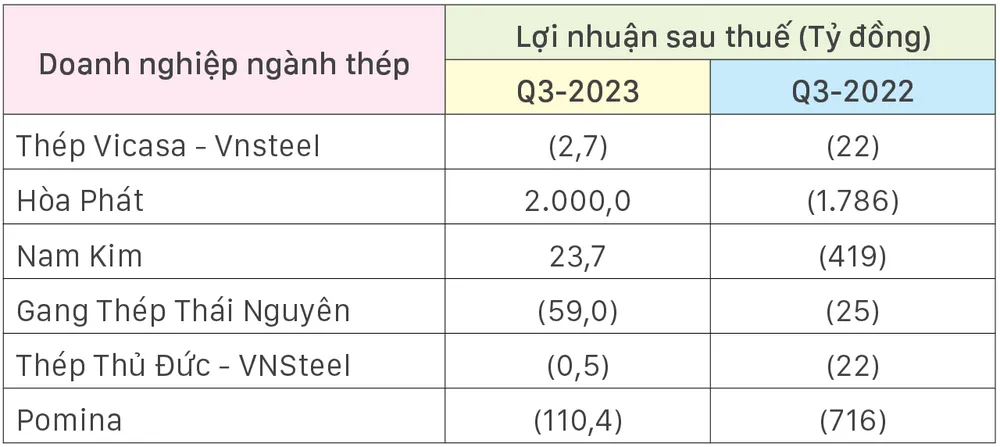

Với tình hình chung đã bớt khó khăn hơn, nhờ vào giá nguyên liệu đầu vào là than cốc đã giảm mạnh, biên lợi nhuận của ngành thép trong nước đã được cải thiện hơn so với cùng thời điểm năm 2022, mặc dù vẫn còn những doanh nghiệp sản xuất thua lỗ.

Triển vọng biên lợi nhuận

Trong ngắn hạn vài tháng sắp tới, ngành thép nhiều khả năng vẫn chưa thể cải thiện được biên lợi nhuận, bởi đà tăng của giá thép gần đây khó kéo dài. Mặc dù quý IV hàng năm là thời điểm thuận lợi cho nhu cầu tiêu thụ thép do tính mùa vụ của ngành xây dựng ở Trung Quốc, nhưng chủ yếu thị trường dự kiến hấp thụ đủ lượng thép đã dư thừa trước đó.

Như vậy, động lực tăng của giá không quá lớn. Ngoài ra, khi tới quý I năm sau, nhu cầu dự kiến giảm trở lại do tính chất mùa vụ thấp điểm hàng năm của ngành xây dựng.

|

Thêm yếu tố khác bất lợi đối với biên lợi nhuận của ngành thép, là thời tiết đang trở nên cực đoan hơn, có thể ảnh hưởng đến giá năng lượng, làm tăng giá than cốc. Trong khi đó, bên cạnh yếu tố mùa vụ tác động đến nhu cầu tiêu thụ thép trong quý I năm sau, còn có trở ngại khác mang tính bao quát và chứa đựng rủi ro hơn nhiều, đó là độ trễ của chính sách lãi suất USD cao trong thời gian dài.

Điều đó đang gây lo ngại tiềm ẩn về suy thoái, khi quan sát thấy hoạt động đầu tư của khu vực kinh tế tư nhân bị kìm hãm bởi lãi suất vay cao.

Cùng với đó, thị trường tài chính đang phản ánh việc biên lợi nhuận giảm bằng cách điều chỉnh giảm giá chứng khoán theo mức chiết khấu hợp lý, làm tăng nguy cơ xuất hiện khủng hoảng tương tự như năm 2008.