Hội thảo có sự tham gia của các nhà kinh tế, các chuyên gia hoạch định chính sách như TS. Nguyễn Đức Kiên, Tổ trưởng Tổ tư vấn kinh tế của Thủ tướng; TS. Cấn Văn Lực, thành viên Tổ tư vấn kinh tế của Thủ tướng; GS.TS Trần Thọ Đạt, PGS.TS Trần Đình Thiên, GS.TS Trần Ngọc Thơ, TS. Trần Du Lịch, cùng là thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ quốc gia; TS. Trương Văn Phước, nguyên quyền Chủ tịch Ủy ban Giám sát tài chính quốc gia; TS. Dương Quốc Anh, nguyên Phó Chủ nhiệm Ủy ban Kinh tế Quốc hội; TS. Trần Văn, nguyên Phó Chủ nhiệm Ủy ban Tài chính Ngân sách Quốc hội; TS. Hồ Quốc Tuấn, Đại học Bristol (Anh), TS. Đào Minh Thắng, NHNN; GS.TS Sử Đình Thành, Hiệu trưởng Trường Đại học Kinh tế TPHCM…

Ngoài ra hội thảo còn có sự tham dự của lãnh đạo một số cơ quan quản lý nhà nước và các doanh nghiệp, các nhà khoa học đến từ các trường đại học, viện nghiên cứu….

TS. Nguyễn Đức Kiên.

TS. Nguyễn Đức Kiên. Tình hình quốc tế nhiều biến động

Phát biểu khai mạc hội thảo, TS. Nguyễn Đức Kiên đã có những nhận định chung về bối cảnh kinh tế thế giới. Theo đó, từ đầu năm 2022, đã xuất hiện nhiều yếu tố mới mang tính căn bản đối với nền tảng phát triển kinh tế xã hội của thế giới. Thứ nhất, cạnh tranh chiến lược giữa các nước lớn ngày càng gay gắt để tranh giành vị trí dẫn dắt, tăng cường lợi ích quốc gia, dân tộc. Cuộc xung đột quân sự Nga - Ukraine đã tác động tiêu cực tới hoạt động kinh doanh, đầu tư và tiêu dùng trên phạm vi toàn cầu. Những tác động này đã ảnh hưởng nghiêm trọng tới quá trình phục hồi kinh tế sau đại dịch. Các biện pháp trừng phạt liên quan đã làm gián đoạn nguồn cung ứng và tăng giá nhiều mặt hàng chiến lược, cản trở sự phục hồi của hoạt động sản xuất kinh doanh.

Thứ hai, mặt bằng giá cả tại nhiều quốc gia tăng cao do sự phục hồi của nhu cầu tiêu dùng, trong khi tình trạng gián đoạn chuỗi cung ứng kéo dài và xung đột quân sự Nga-Ukraine, buộc các ngân hàng trung ương (NHTƯ) phải triển khai biện pháp can thiệp mạnh tay hơn, đó là thắt chặt chính sách tiền tệ để ứng phó với lạm phát đã được nhiều NHTƯ lên kế hoạch trước năm 2022. Các NHTƯ sẽ phải đối mặt với lựa chọn giữa việc duy trì đà phục hồi kinh tế sau đại dịch và việc kiềm chế giá cả tăng cao.

TS. Trương Văn Phước.

TS. Trương Văn Phước. Theo TS. Nguyễn Đức Kiên, những yếu tố kể trên sẽ tác động tiêu cực đến triển vọng kinh tế toàn cầu. Theo dự báo của Quỹ Tiền tệ quốc tế (IMF) vào tháng 4-2022, kinh tế toàn cầu sẽ chỉ tăng trưởng ở mức 3,6% trong năm 2022, giảm 0,8% so với mức dự báo trước đó vào tháng 10-2021. Năm 2023, tăng trưởng kinh tế toàn cầu được dự báo ở mức 3,6% (giảm 0,2% so với dự báo trước đó). Lạm phát năm 2022 và 2023 ở các nền kinh tế phát triển được IMF dự báo ở mức 5,7% và 2,3%, thấp hơn với các nền kinh tế mới nổi là 8,7% và 6,5%.

| Cạnh tranh chiến lược giữa các nước lớn ngày càng gay gắt để tranh giành vị trí dẫn dắt, tăng cường lợi ích quốc gia, dân tộc. |

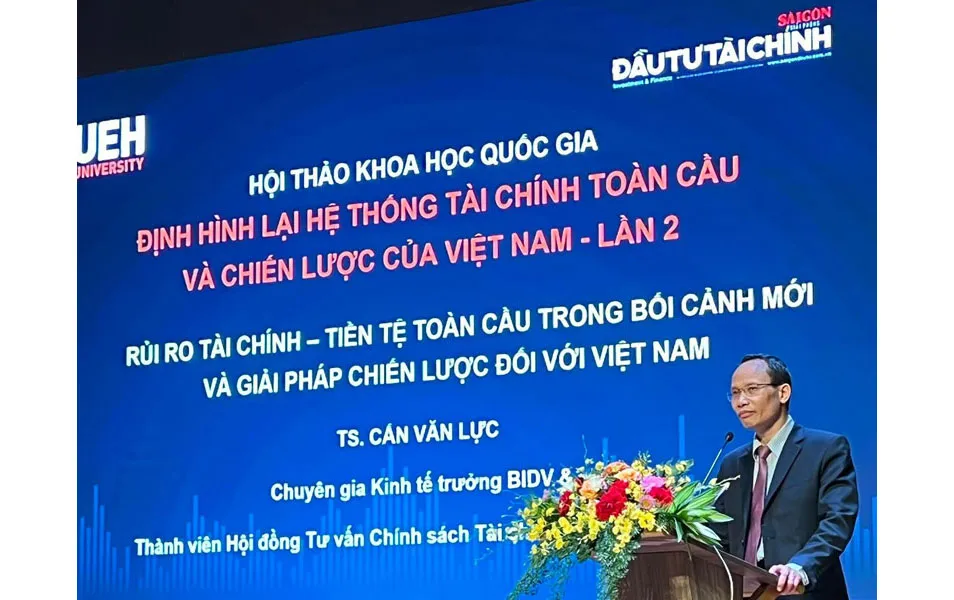

Cũng đưa ra những nhận định về bối cảnh kinh tế toàn cầu, TS. Cấn Văn Lực cho rằng, hiện nay có 5 yếu tố làm nên bối cảnh mới của thị trường tài chính quốc tế: Chiến sự Nga – Ukraine; sự phục hồi không đồng đều và mức tăng trưởng chậm lại của Trung Quốc; chuỗi cung ứng tiếp tục đứt gãy; giá cả hàng hoá lạm phát leo thang, và cuối cùng là xúc tác chuyển đổi số, tiền kỹ thuật số, kinh tế xanh.

Ông Cấn Văn Lực đánh giá thị trường tài chính toàn cầu trong bối cảnh mới đang đứng trước một số rủi ro: NHTM Châu Âu chịu rủi ro vỡ nợ từ Nga; NHTƯ trong thế tiến thoái lưỡng nan; xu hướng tăng lãi suất là chủ đạo; thị trường chứng khoán có nguy cơ điều chỉnh giảm; fintech và tiền kỹ thuật số phát triển nhanh, tội phạm tài chính tăng…

TS. Trần Du Lịch.

TS. Trần Du Lịch. Hàm ý cho Việt Nam

Trước những rủi ro mà thị trường tài chính toàn cầu có thể vấp phải, TS.Cấn Văn Lực cũng không quên nhắc đến Việt Nam. Theo đó thị trường tài chính Việt Nam cũng phải thận trọng trước những thách thức như: lạm phát tăng, NHNN rơi vào thế khó; áp lực gia tăng nợ và nghĩa vụ trả nợ; rủi ro thị trường chứng khoán; rủi ro hệ thống tài chính của bộ tứ liên thông (NH – Chứng khoán – Bảo hiểm- bất động sản).

Vậy giải pháp chiến lược với Việt Nam là gì? Ông Lực đề xuất một số giải pháp để ổn định thị trường tài chính Việt Nam như nâng cao hiệu quả phối hợp chính sách (chính sách tài khóa và chính sách tiền tệ nhằm thực hiện hiệu quả Chương trình phục hồi 2022-2023); ổn định vĩ mô, kiểm soát lạm phát và rủi ro hệ thống tài chính, rủi ro bộ tứ liên thông.

TS. Hồ Quốc Tuấn.

TS. Hồ Quốc Tuấn. Đồng thời, Việt Nam cần sớm hoàn thiện thể chế như Luật giao dịch điện tử; Luật bảo vệ dữ liệu cá nhân; quy định về tiền KTS, CBDC; cơ chế sandbox về Fintech theo nghĩa rộng; Luật hóa xử lý nợ xấu; sửa đổi Nghị định 153/2020/NĐ-CP; NĐ 156 và rà soát Luật Chứng khoán, Luật DN; phát triển các tổ chức xếp hạng tín nhiệm theo thông lệ quốc tế…

TS. Lực đề xuất nâng cao năng lực quản lý, kiểm tra - giám sát; kiểm soát rủi ro an ninh mạng, an toàn thông tin - dữ liệu; ứng dụng công nghệ trong dự báo, tăng khả năng chống chịu các cú sốc; xây dựng cơ sở dữ liệu tài chính - tiền tệ. Thực thi có hiệu quả kế hoạch tái cơ cấu và Kế hoạch chuyển đổi số trong lĩnh vực tài chính - ngân hàng; xây dựng lộ trình phát triển tài chính xanh.

| Thị trường tài chính Việt Nam cũng phải thận trọng trước những thách thức như: lạm phát tăng, áp lực gia tăng nợ và nghĩa vụ trả nợ, rủi ro thị trường chứng khoán và rủi ro hệ thống tài chính. |

Dưới góc nhìn của mình, TS. Nguyễn Đức Kiên đánh giá cần kiên trì quan điểm trong nền kinh tế thị trường định hướng XHCN của Việt Nam, kinh tế nhà nước cùng kinh tế tập thể dần trở thành chủ đạo, kinh tế tư nhân và kinh tế có vốn đầu tư nước ngoài là động lực quan trọng để phát triển đất nước. Kinh tế nhà nước và kinh tế tập thể phải giúp đảm bảo ổn định kinh tế vĩ mô, giảm sốc khi kinh tế thế giới gặp rủi ro.

Ông Kiên cũng nhấn mạnh việc cấu trúc lại các DNNN theo tinh thần của Nghị quyết 68/NQ-CP ngày 12-5-2022 của Chính phủ, tập trung vào việc lựa chọn các ngành nghề, xây dựng mô hình DN đủ lớn; nắm lớn, buông nhỏ để thoái vốn tại DN nhỏ, dồn vốn để xây dựng DN lớn.

TS. Dương Quốc Anh.

TS. Dương Quốc Anh. Có quá lo ngại lạm phát?

Trước tình hình lạm phát đang tăng cao tại nhiều quốc gia, nhiều chuyên gia tham gia hội thảo lần này cũng đã cùng bàn thảo xung quanh vấn đề tăng lãi suất để kiểm soát lạm phát hay thúc đẩy tăng trưởng kinh tế.

TS. Trần Du Lịch cho rằng, Việt Nam đang phải giải quyết phương trình 4 ẩn số: tăng trưởng GDP, kiểm soát lạm phát, giảm thất nghiệp và xuất khẩu ròng. Song chúng không thể siết chặt tiền tệ, tăng lãi suất, vì đây là những biện pháp sẽ khiến nền kinh tế đi vào suy thoái. Kinh tế Việt Nam suy thoái sẽ không chống được lạm phát nhưng sẽ dẫn đến tình trạng trì lạm. Còn xử lý vấn đề thế nào là nghệ thuật của chính sách.

| Việt Nam không thể siết chặt tiền tệ, tăng lãi suất, vì đây là những biện pháp sẽ khiến nền kinh tế đi vào suy thoái. Khi suy thoái sẽ không chống được lạm phát nhưng sẽ dẫn đến tình trạng trì lạm còn nguy hiểm hơn lạm phát. |

Cũng nói về vấn đề này, TS. Trương Văn Phước nhận định, có ý kiến nói rằng lãi suất phải tăng lên để chống lạm phát vì lạm phát rất quan trọng. Nhưng ở Việt Nam phải đặt ra vấn đề, lãi suất VNĐ đã trạng thái cân bằng chưa? Về lãi suất, không giảm nữa mà để nguyên, tăng giảm trong khoảng 0,5-0,75% từ nay đến cuối năm là phù hợp, không tăng ồ ạt lên vì lãi suất thực của Việt Nam hiện nay rất cao. Và chưa hẳn tăng lãi suất sẽ kéo lạm phát xuống.

Phát triển NH số và kinh tế số

Tại hội thảo các chuyên gia còn bàn về việc phát triển NH số, kinh tế số của Việt Nam hiện nay. TS Đào Minh Thắng, NHNN Việt Nam, đã bàn về những cơ hội phát triển NH số tại Việt Nam. Theo nghiên cứu của ông Thắng và nhóm chuyên gia, thì NH số hiện có hai vai trò chính: thúc đẩy tài chính toàn diện và thúc đẩy phát triển ngành NH. Việt Nam hiện nay đang có nhiều cơ hội để phát triển NH số. Ông Thắng cũng chỉ ra 3 mô hình phát triển NH số có thể ứng dụng tại Việt Nam. Thứ nhất là mô hình phát triển từ NH truyền thống; thứ hai mô hình NH số bán lẻ độc lập hay còn gọi là NH thách thức; thứ ba là mô hình NH số phát triển từ fintech.

TS. Đào Minh Thắng.

TS. Đào Minh Thắng. Cùng với NH số thì các chuyên gia còn rất quan tâm đến việc phát triển kinh tế số của Việt Nam. GS.TS. Trần Thọ Đạt nhận định, ngay trong đại dịch khi sự u ám phủ bóng nền kinh tế thế giới thì vẫn có một vùng sáng là kinh tế số và chuyển đổi số. Theo ông Đạt, trong những năm trước khi bàn về công nghiệp hoá, hiện đại hoá ít khi nói về con số cụ thể nhưng khi nói đến kinh tế số thì đã có những con số cụ thể được đưa ra.

Theo đó, mục tiêu tỷ trọng của kinh tế số đến năm 2025 là 20%, 2030 là 30% GDP, gần đây nhất Bộ KHĐT còn đưa ra dự kiến đến 2030 kinh tế số chiếm 50% GDP. Liệu những con số này có tham vọng không, theo ông Đạt thì mục tiêu kinh tế số chiếm 30% GDP vào năm 2025 là không quá tham vọng. Song vị chuyên gia này cũng đánh giá hiện nay kinh tế số và chuyển đổi số đã đi trước quá xa ở trong thực tiễn so với khuôn khổ chật hẹp về mặt pháp lý, nên thể chế cần là động lực mở đường thì chúng ta mới có thể hy vọng có những kế hoạch phát triển kinh tế số.

GS.TS Trần Thọ Đạt.

GS.TS Trần Thọ Đạt. Nói về việc có hệ thống văn bản pháp lý đầy đủ để thành lập NH số, hay để cho fintech tham gia vào cung cấp dịch vụ tài chính cho các thị trường tài chính, TS. Dương Quốc Anh cho rằng chúng ta không thể có hệ thống pháp lý đẩy đủ trong giai đoạn này, mà phải học tập các nước để triển khai cơ chế thử nghiệm có kiểm soát.

Bàn thêm về câu chuyện thế giới, TS. Hồ Quốc Tuấn cho rằng thị trường tiền mã hóa đang thu hút một lượng lớn đầu tư, trong đó những nền tảng tài chính phi tập trung (DeFi) đang chiếm tỷ trọng lớn, đã thu hút hơn 140 tỷ USD, còn tổng giá trị vốn hóa của các đồng tiền mã hóa đã vượt 1.000 tỷ USD (chỉ riêng bitcoin đã vượt 500 tỷ USD vốn hóa). Các nhà đầu tư vào thị trường này không chỉ là nhà đầu tư cá nhân mà còn có các nhà đầu tư tổ chức. Các nhà đầu tư phân bổ vốn vào thị trường tiền mã hóa như một kênh đầu tư thay thế trong bối cảnh lãi suất thấp.

Do vậy theo ông Tuấn, Việt Nam cần xác định một quan điểm triết lý chủ đạo của mình với thị trường này, đó là mở ra bao nhiêu, như thế nào cho các sáng tạo mới, nhưng cũng đảm bảo không để nhà đầu tư thiếu kinh nghiệm đặt cược quá lớn vào các tài sản số, có tính rủi ro cao.

Ông Tuấn đề xuất, ở trong điều kiện hiện tại của Việt Nam, nhu cầu về những khung pháp lý này là cấp thiết và không thể chờ đợi một qui trình làm luật thông thường. Một giải pháp có thể cân nhắc là cấp các giấy phép tạm thời có thời hạn 18-24 tháng như nước Anh từng áp dụng, đồng thời cho phép bộ ngành trực tiếp quản lý có thể đưa ra thông tư trên khuôn khổ sandbox thử nghiệm mà không cần thông qua một dự thảo luật hoàn chỉnh.

Hiện nay kinh tế số và chuyển đổi số đã đi trước quá xa ở trong thực tiễn so với khuôn khổ chật hẹp về mặt pháp lý, nên thể chế cần là động lực mở đường chúng ta mới có thể hy vọng có những kế hoạch phát triển kinh tế số.