Giảm mạnh đầu cơ, đất bỏ hoang

Thứ nhất, thu ngân sách địa phương. Tại hầu hết các nước thu thuế từ đất đều thuộc ngân sách địa phương. Có nhiều nước, thuế BĐS chiếm tới 90% ngân sách địa phương như tại Anh. Đa số địa phương tại các nước G7 đều có nguồn thu từ thuế BĐS chiếm 40-70% ngân sách địa phương. Ở nước ta, nguồn thu từ thuế BĐS chỉ chiếm 0,3% tổng thu ngân sách địa phương.

Thứ hai, phát triển hạ tầng khu dân cư. Tại các khu dân cư (cả đô thị và nông thôn), sự hiện diện của các cư dân thể hiện ở các BĐS nhà ở. Để phát triển hạ tầng và hệ thống tiện ích công cộng tại khu dân cư, cần sự đóng góp của các cư dân. Biện pháp tốt nhất là tính qua thuế đối với BĐS nhà ở tính trên giá trị nhà ở và đất ở. Khoản thu từ thuế này hướng tới phát triển hạ tầng và dịch vụ công cộng, bởi khi càng phát triển giá BĐS càng cao làm cư dân được lợi rất nhiều từ giá trị tăng thêm của BĐS. Như vậy, thuế là giải pháp phát triển khu dân cư rất hữu hiệu.

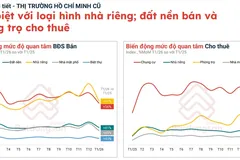

Thứ ba, nâng cao hiệu quả sử dụng đất. Khi thuế thấp, các nhà đầu tư BĐS luôn nghĩ tới khả năng đầu cơ nhằm thu hẹp nguồn cung hàng hóa BĐS, chờ tăng giá do thiếu cung để bán ra. BĐS lúc đó như nằm trong kho, không cần đưa vào khai thác, coi như đất đai không được sử dụng. Khi thuế cao, mọi người có BĐS phải tìm cách khai thác BĐS để có tiền nộp thuế, tức đất đai phải được sử dụng với hiệu quả ngày càng cao. Hiện ở nước ta đất để hoang hóa nhiều, các khu đô thị không có người ở (đô thị ma) xuất hiện khá phổ biến, các dự án treo có đất nhưng không triển khai dự án hoặc triển khai chậm xuất hiện ở rất nhiều nơi.

Thứ tư, giảm đầu cơ và tích trữ tiền tiết kiệm của dân vào BĐS. Đầu cơ BĐS và tích trữ tiền nhàn rỗi của dân vào BĐS là thói quen thường gặp của giới nhiều tiền. Thói quen này gây ra hệ lụy xấu vì vốn trong dân không được động viên đầu tư cho sản xuất, kinh doanh. Mặt khác, đầu cơ và tích trữ BĐS làm giá BĐS ngày càng tăng cao. Từ đó, năng lực cạnh tranh của nền kinh tế suy giảm. Vậy đánh thuế cao đối với BĐS là giải pháp duy nhất làm giảm đầu cơ và tích trữ tiền vào BĐS, nâng cao được năng lực cạnh tranh của nền kinh tế.

Thứ năm, điều tiết quá trình phân bổ dân cư. Mọi người luôn mong muốn di cư tới nơi có điều kiện kiếm sống thuận lợi hơn. Các đô thị lớn vẫn được gọi là những miền đất hứa. Tất nhiên, thuế BĐS là yếu tố chi phí cần cân nhắc so với thu nhập tương lai khi quyết định di cư. Từ đây, dòng di cư sẽ được tự điều chỉnh khi không công cụ hành chính nào làm nổi.

Thuế tài sản tại Việt Nam vẫn đi lùi

Thời gian qua Quốc hội đã tiếp nhận nhiều chính sách thuế hiện đại, song nhìn lại thuế đối với đất đai và tài sản đầu tư trên đất của Việt Nam vẫn rất lạc hậu. So sánh ngay với các quốc gia thuộc hiệp hội Đông Nam Á, thuế tài sản của Việt Nam chỉ chiếm 0,034% GDP, trong khi thuế này của Indonesia 0,42%, Thái Lan 0,25%, Philippines 0,84%. So với các nước thuộc Tổ chức Hợp tác kinh tế và Phát triển OECD, thuế tài sản của nhóm các nước G7 đều đạt 1-4% GDP, trung bình toàn khối OECD đạt 1,856%; hay của nhóm các nước Đông Âu cũng đạt 0,2-1%.

Như vậy, thuế tài sản tại Việt Nam chỉ bằng khoảng 7% nhóm các nước phát triển trung bình thuộc ASEAN, bằng 1,6% mức trung bình của nhóm các nước OECD và chỉ 1% của các nước thuộc nhóm G7. Tình trạng thu thấp như vậy chắc chắn dẫn tới các hệ lụy xấu trong các chức năng của thuế BĐS đã nói trên.

Chính phủ đã nhìn thấy các hệ lụy xấu này và đã có chủ trương đổi mới hệ thống thuế về đất đai, BĐS. Từ năm 2008, đề xuất đổi mới thuế nhà đất đã được EU trợ giúp và Bộ Tài chính đã trình phương án nhưng không thành. Năm 2011, Ngân hàng Thế giới đã có nghiên cứu công phu và giới thiệu báo cáo “Cải cách thuế ở Việt Nam: hướng tới hệ thống hiệu quả và công bằng hơn”, trong đó có Chương 9 về đổi mới thuế tài sản.

Bộ Tài chính đã dựa vào đó để đề xuất đổi mới toàn bộ hệ thống thuế Việt Nam nhưng cũng không thành. Sau đó vài lần nữa Bộ Tài chính tự đề xuất như thuế đánh vào ngôi nhà thứ 2, nâng tỷ suất thuế sử dụng đất phi nông nghiệp và đánh thuế vào nhà ở có giá trị cao...

Ngày 31-10-2012, Hội nghị lần thứ 6 Ban Chấp hành Trung ương Đảng khóa 11 đã ban hành Nghị quyết 19/NQ/TW về tiếp tục đổi mới chính sách, pháp luật về đất đai trong thời kỳ đẩy mạnh toàn diện công cuộc đổi mới, tạo nền tảng để đến năm 2020 nước ta cơ bản trở thành nước công nghiệp theo hướng hiện đại, trong đó ban hành thuế BĐS là nhiệm vụ quan trọng được đặt ra. Đến nay, Luật Thuế sử dụng đất phi nông nghiệp 2010 vẫn đang có hiệu lực thi hành.

Song nhìn vào tổng thu từ đất ở Việt Nam, 75% thu từ giao đất ở có thu tiền, 15% từ cho thuê đất sản xuất công nghiệp và kinh doanh dịch vụ, chỉ 1,5% từ thuế sử dụng đất phi nông nghiệp (tức thuế BĐS). Nhìn vào số liệu này, có thể thấy các địa phương rất tích cực thu hồi đất nông nghiệp để giao thành đất ở. Nhà ở giá rẻ không còn, chủ yếu nhà ở giá trung bình và giá cao, đã làm giao dịch nhà ở phục vụ mục đích kinh doanh là chính nên người mua để ở vẫn khó khăn, chật vật. Hoàn cảnh này không phù hợp với mục tiêu phát triển và làm thị trường nhà ở xa rời nhu cầu thực của dân. Việt Nam cần chuyển gấp sang cấu trúc nguồn thu từ đất chủ yếu từ thuế BĐS.

Cải cách thuế tài sản là trọng tâm

Theo Nghị quyết Đại hội Đảng khóa 13, tầm nhìn 2045 đã được xác định hướng tới quốc gia phát triển. Vấn đề là tại sao Nghị quyết 19 của Ban Chấp hành Trung ương Đảng đã đặt ra, Bộ Tài chính đã có nhiều lần đưa ra dự thảo vẫn không thành. Lý do chủ yếu được đưa ra vẫn là dân ta thu nhập còn thấp, cần nghiên cứu kỹ lưỡng, nên tránh những bất đồng thuận xã hội xảy ra vì luật thuế này.

Nhưng nhìn sâu vào bản chất, nhiều chuyên gia cho rằng thu nhập thấp của dân chỉ là bình phong che chắn, điều cốt yếu là những ai có nhiều BĐS mới không tán thành việc ban hành luật thuế tài sản ở mức thu cao. Từ các phương tiện thông tin đại chúng, có thể thấy giới có nhiều BĐS hiện nay chủ yếu là doanh nhân hàng đại gia và các quan chức tham nhũng đất đai.

Để vượt qua khó khăn này, chúng ta cần có sự quyết tâm của toàn dân, sự vào cuộc của cả hệ thống chính trị. Thực chất chúng ta cần vượt lên chính mình vì lợi ích của toàn dân, của quốc gia. Mặt khác, về kỹ thuật xây dựng luật thuế nhạy cảm này cũng cần chuẩn bị kỹ lưỡng. Cần có chính sách miễn, giảm thuế này đối với người có thu nhập thấp tại đô thị và toàn bộ vùng nông thôn kém phát triển để không còn lý do thu nhập thấp của dân. Ngoài ra, cũng không nên quá tham vọng với phương thức đánh thuế lũy tiến. Trước mắt, hãy xem xét tỷ suất thuế cơ bản phù hợp yêu cầu cần đưa đất vào sử dụng mới có tiền nộp thuế.

Hiện nay, nguồn thu từ thuế tài sản ở ta mới ở mức 0,03% GDP. Cố gắng trong vòng 5 năm tới, đưa được nguồn thu này ngang với Thái Lan, Philippines và Indonesia, ở mức 0,3% GDP. Tiếp tục, 5 năm tiếp theo đưa lên ngang mức trung bình thấp của khối OECD khoảng 1% GDP. Mặt khác, việc công khai số lượng BĐS của mọi người là cần thiết, như “nhát cắt” quyết định xóa dần rủi ro tham nhũng về đất đai.

| Lý luận và thực tiễn cho thấy việc ban hành luật thuế tài sản BĐS phù hợp là cấp thiết, có tác động quan trọng vào nền kinh tế, tạo được sức cạnh tranh cao trong hội nhập quốc tế, là động lực để vượt qua bẫy thu nhập trung bình. |