Theo giới chuyên gia, sàn giao dịch nợ VAMC ra đời tới đây là bước đi cần thiết để áp dụng các giải pháp xử lý nợ cao hơn.

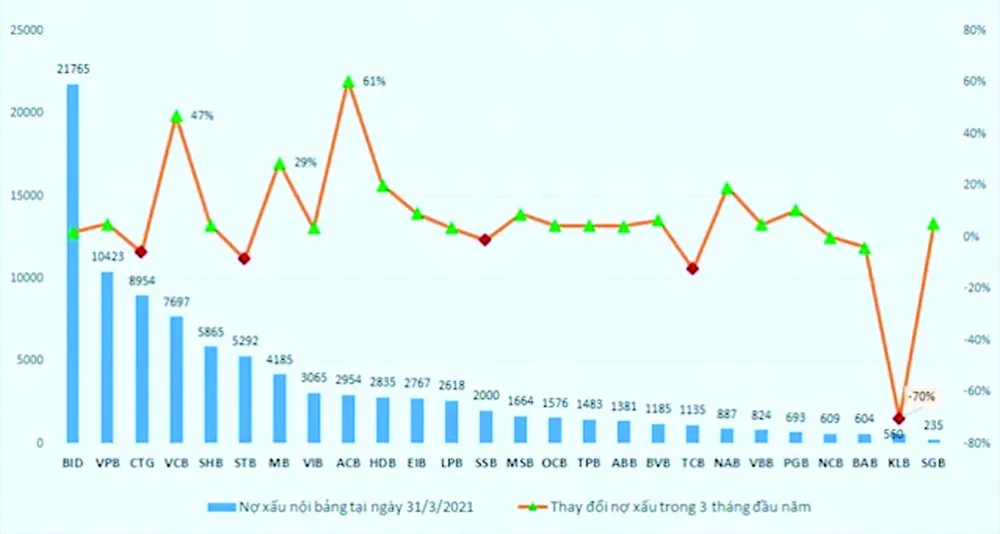

Nợ xấu của các ngân hàng có xu hướng tăng trong quý 1/2021. Nguồn: BCTC

Nợ xấu của các ngân hàng có xu hướng tăng trong quý 1/2021. Nguồn: BCTC Còn nhớ vào năm 2013, TS. Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn Chính sách Tài chính-Tiền tệ quốc gia khẳng định, chưa thể thực hiện chứng khoán hóa nợ xấu do chưa làm tốt định giá, phân loại nợ, thị trường chứng khoán (TTCK) còn nhỏ, chưa đa dạng nhà đầu tư.

Nợ xấu vẫn được các ngân hàng rao riết rao bán nhưng để đóng gói phát hành chứng khoán hóa thì vẫn còn chờ pháp lý (ảnh: Tòa nhà Crystal Palace ở vị trí đất vàng Phú Mỹ Hưng đang bị BIDV siết nợ, phát mãi)

Nợ xấu vẫn được các ngân hàng rao riết rao bán nhưng để đóng gói phát hành chứng khoán hóa thì vẫn còn chờ pháp lý (ảnh: Tòa nhà Crystal Palace ở vị trí đất vàng Phú Mỹ Hưng đang bị BIDV siết nợ, phát mãi) Trong khi TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng cũng từng chia sẻ với DĐDN, dù Nghị quyết 42/QH14 của Quốc hội đã đề cập đến sàn giao dịch nợ xấu, nhưng chưa có quy định về chứng khoán hóa nợ xấu để tạo hành lang pháp lý triển khai công cụ này.

So với năm 2013, đến nay thị trường mua bán nợ đã có hoạt động tốt hơn. Quy mô TTCK từ chỗ tương đương 31% GDP, nay đã đạt 90,4% GDP. Các sản phẩm tài chính phái sinh đã có, đi cùng là sự thu hút quỹ đầu tư, nhà đầu tư tổ chức, cá nhân… Nhưng vấn đề mấu chốt lúc này vẫn là hành lang pháp lý: Chưa có quy định chính thức nào “bật đèn” cho hoạt động chứng khoán hóa nợ xấu.

Trong khi đó, đại dịch Covid-19 có thể sẽ mang đến những hệ lụy mới đối với hệ thống ngân hàng. Đặc biệt theo ông Phan Lê Thành Long, Giám đốc Viện Kế toán Quản trị Công chứng Úc tại Việt Nam, ngân hàng đang tăng trưởng lợi nhuận mạnh mẽ ở hôm nay và tạm đẩy rủi ro về tương lai.