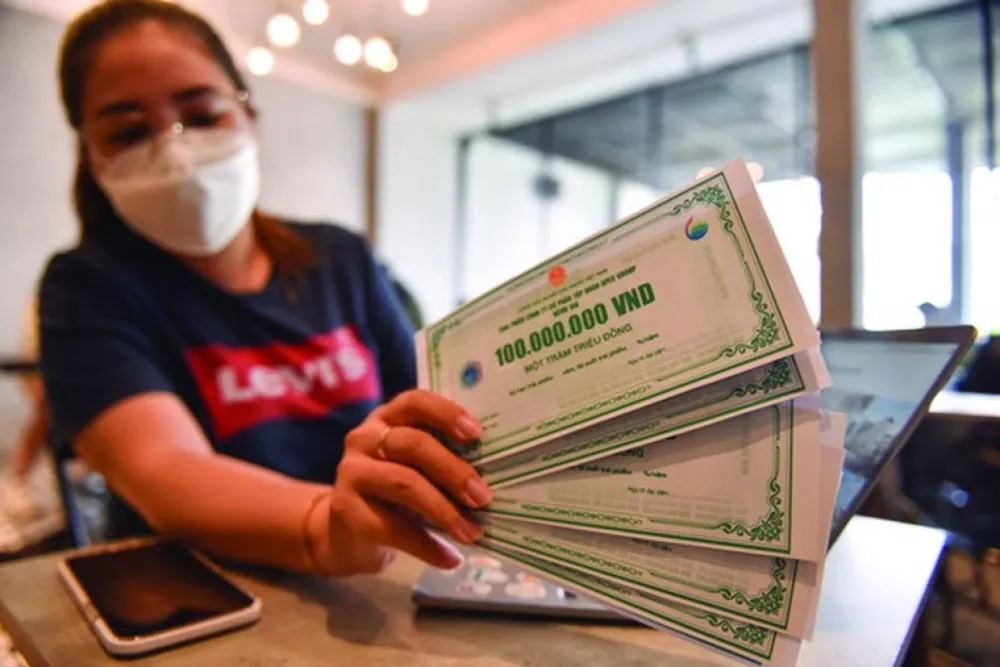

Phát hành trái phiếu là một trong những kênh huy động vốn hiệu quả của DN. Tuy nhiên, thời gian qua đã xảy ra một số vấn đề tiêu cực khiến niềm tin nhà đầu tư giảm sút, thị trường TPDN đóng băng tạm thời khiến nhiều DN, tổ chức phát hành khó khăn. Lúc này, rất cần những giải pháp "phá băng" kịp thời để lấy lại niềm tin thị trường.

Tiềm năng phát triển của thị trường TPDN vẫn còn rất lớn

Trái phiếu là kênh huy động vốn trung, dài hạn hiệu quả của doanh nghiệp, đồng thời cũng là lựa chọn quen thuộc của nhiều nhà đầu tư nhờ lãi suất hấp dẫn. Đặc biệt, trong bối cảnh ngân hàng “siết” chặt tín dụng bất động sản.

Theo TS. Trịnh Đoàn Tuấn Linh, chuyên gia tài chính ngân hàng, lợi ích của việc phát hành trái phiếu là không bị những tiêu chuẩn thẩm định khắt khe của ngân hàng về vay vốn đầu tư. Đồng thời, không bắt buộc phải có tài sản thế chấp, sử dụng nguồn vốn chủ động và linh hoạt hơn. Giảm áp lực trả vốn trong các năm chưa đến hạn thanh toán. Đặc biệt là lãi suất vay có thể thấp hơn lãi suất ngân hàng.

Trong giai đoạn 2016-2020, dư nợ TPDN Việt Nam đã tăng từ mức 237.000 tỷ đồng lên mức 950.000 tỷ đồng, tổng dư nợ tín dụng cũng tăng từ 4,3% lên 10,3%. Cũng trong năm 2020, tỷ lệ đóng góp vào GDP của TPDN tại Việt Nam đạt 15,1%. Mặc dù giá trị phát hành TPDN Việt Nam đã tăng mạnh trong giai đoạn 2018 - 2021, tuy nhiên, theo TS. Trịnh Đoàn Tuấn Linh, thị trường TPDN Việt Nam vẫn được xem là giai đoạn mới phát triển. So với những nước trong khu vực như Singapore và Malaysia thì tổng giá trị phát hành vẫn chiếm tỷ lệ nhỏ.

“Phương thức phát hành chủ yếu là phát hành riêng lẻ với nhà đầu tư chủ yếu vẫn là các ngân hàng. Nguồn vốn đầu tư từ các tổ chức tài chính chuyên nghiệp và nhà đầu tư cá nhân tham gia còn hạn chế, và thị trường giao dịch TPDN trên sàn chứng khoán chưa phát triển”, TS. Linh chỉ rõ.

Theo số liệu của Bộ Tài chính, lũy kế 10 tháng của năm 2022, thị trường có 23 đợt phát hành trái phiếu ra công chúng với giá trị 10.599 tỷ đồng (chiếm 4% tổng giá trị phát hành) và 413 đợt phát hành trái phiếu riêng lẻ trị giá 240.761 tỷ đồng (chiếm 96% tổng giá trị phát hành). So với cùng kỳ năm trước, giá trị trái phiếu phát hành ra công chúng đã giảm 56% và giá trị phát hành riêng lẻ giảm 51%.

Tiềm năng phát triển của thị trường TPDN vẫn còn rất lớn, đặc biệt sau khi cơ quan quản lý nhà nước đã có những quy định sửa đổi với mục tiêu bảo vệ quyền lợi hợp pháp của nhà đầu tư cũng như nâng cao chất lượng của thị trường vốn. Tuy nhiên, thời gian gần đây, nhiều vụ việc sai phạm liên quan đến hoạt động phát hành, sử dụng nguồn vốn trái phiếu ở một số doanh nghiệp đã bị cơ quan chức năng phát hiện, xử lý gây ảnh hưởng nghiêm trọng đến thị trường.

Mặc dù các sai phạm bị xử lý chỉ xuất hiện ở một số trường hợp nhất định, song tính “nhạy cảm” của thông tin đã vô tình tạo tâm lý bất an, khiến các nhà đầu tư có xu hướng dè chừng đối với TPDN. Do đó, hơn lúc nào hết, đây là lúc mà niềm tin nhà đầu tư cần được “vá lành” để sớm đưa thị trường TPDN trở lại guồng quay vốn có của nó.

Khơi thông nguồn vốn cho thị trường TPDN

Các chuyên gia cho rằng, trong bối cảnh ngắn hạn, giải pháp trước mắt cho thị trường trái phiếu là làm sao giải tỏa áp lực đáo hạn của các doanh nghiệp phát hành. Theo đó, các giải pháp như: mua lại, hay chuyển đổi trái phiếu thành cổ phiếu…, thậm chí đối với các doanh nghiệp có tài chính không đủ mạnh buộc phải có kế hoạch tái cấu trúc, bán bớt tài sản…

Theo TS. Phạm Xuân Hoè, nguyên Phó Viện trưởng Viện chiến lược (Ngân hàng Nhà nước), phải phân loại từng nhóm doanh nghiệp phát hành trái phiếu. Trong đó, doanh nghiệp nào tự xử lý được dự án để cân đối được dòng tiền trả nợ trái phiếu thì doanh nghiệp tự lo.

“Với nhóm gặp vướng mắc trong chuyển nhượng dự án, hoặc vướng mắc về pháp lý để hoàn thiện dự án thì Chính phủ cần có cơ chế cho các doanh nghiệp này chuyển nhượng dự án, hoặc chính sách pháp lý để các doanh nghiệp này hoàn thiện dự án và tạo dòng tiền”, TS. Hòe nêu ý kiến.

Còn theo TS. Trịnh Đoàn Tuấn Linh, các công ty nếu muốn bàn bạc với nhà đầu tư để hợp tác kinh doanh thì cần minh bạch các dự án, các vấn đề pháp lý, quy mô và tiến độ các dự án.

“Doanh nghiệp cần tái cấu trúc lại mô hình kinh doanh, kéo dài thời gian thanh toán cho đối tác và rút ngắn thời gian cho vay với khách hàng. Đồng thời, nhà đầu tư quan tâm nếu hoán đổi từ trái phiếu sang cổ phiếu thì định giá tài sản như thế nào, dựa trên cơ sở nào để định giá, làm thế nào để đảm bảo quyền lợi của trái chủ”, TS. Trịnh Đoàn Tuấn Linh nói.

Để khơi thông nguồn vốn cho thị trường TPDN, TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia cho rằng, cần quyết liệt chỉ đạo giải quyết nhanh chóng, dứt điểm và nghiêm minh những vi phạm về phát hành TPDN thời gian vừa qua để lấy lại niềm tin của các nhà đầu tư.

Đồng thời, đẩy mạnh hoạt động truyền thông về các điểm mới trong Nghị định 65/2022/NĐ-CP sửa đổi Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch TPDN riêng lẻ, cần sớm ban hành văn bản hướng dẫn thực hiện để hỗ trợ các đơn vị liên quan, DN và nhà đầu tư yên tâm tham gia.

"Cần nhanh chóng cải cách thủ tục, điều kiện, rút gọn thời gian cấp phép phát hành để tạo điều kiện, có chính sách khuyến khích DN phát hành trái phiếu ra công chúng. Đây sẽ là kênh gọi vốn quan trọng của doanh nghiệp, đặc biệt những doanh nghiệp bất động sản cần vốn để đảo nợ khi phát hành TPDN riêng lẻ đang được kiểm soát chặt chẽ hơn và dòng vốn tín dụng không dồi dào", TS. Cấn Văn Lực khuyến nghị.

Bên cạnh đó, TS. Lực cho rằng, cần cải thiện chất lượng nhà đầu tư cá nhân trên thị trường thông qua tăng cường giáo dục tài chính cho người dân và những nhà đầu tư mới, minh bạch thông tin cung cấp đến các nhà đầu tư, đưa ra các sản phẩm phù hợp với nhà đầu tư cá nhân… Những yếu tố này giúp nhà đầu tư nhận diện các rủi ro của thị trường, có thêm các lựa chọn đầu tư tùy vào khẩu vị rủi ro, từ đó, tránh những hệ lụy không đáng có.