Trong đó, quy định về giảm tỷ lệ sở hữu tối đa tại một tổ chức tín dụng (TCTD) và giới hạn cấp tín dụng tiếp tục được bàn thảo.

Giảm sở hữu chưa giải quyết được vấn đề

Mới đây, trả lời công văn của NHNN về đề nghị góp ý Dự thảo Luật Các TCTD (sửa đổi), Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI) đã góp ý 3 quy định sau khi tham vấn doanh nghiệp (DN) và chuyên gia, gồm giới hạn tỷ lệ sở hữu, hạn chế thành viên hội đồng quản trị và sử dụng vốn vay đúng mục đích. Trong đó, góp ý tập trung nhấn mạnh về quy định giới hạn tỷ lệ sở hữu.

Theo VCCI, Điều 54 của Dự thảo đề xuất giảm tỷ lệ sở hữu tối đa tại một TCTD so với quy định hiện hành: cá nhân giảm từ 5% xuống 3%, tổ chức giảm từ 15% xuống 10%, và nhóm cổ đông có liên quan giảm từ 20% xuống 15%. Sự thay đổi này cùng với việc mở rộng khái niệm “người có liên quan”, được suy đoán là nhằm chống lại tình trạng sở hữu chéo (SHC), tăng tính đại chúng trong sở hữu các TCTD, từ đó cải thiện tính minh bạch, giảm xung đột lợi ích khi cấp tín dụng và tăng tính an toàn cho các NH.

Thế nhưng, biện pháp này không phải là giải pháp phù hợp vào thời điểm này, vì tỷ lệ sở hữu tối đa ở các mức 5%, 15% và 20% tại Việt Nam hiện nay đã tương đối thấp so với nhiều quốc gia trên thế giới.

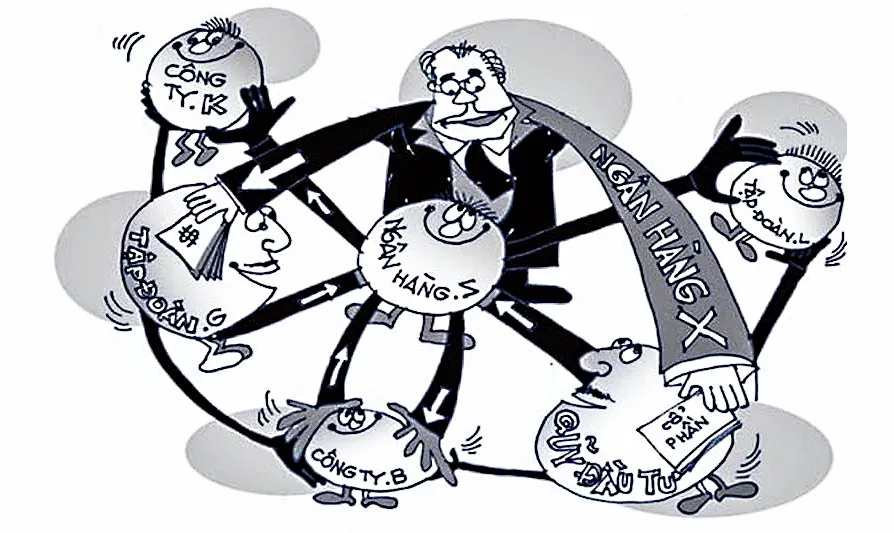

Vẫn biết tình trạng cấp tín dụng tập trung cho một nhóm khách hàng có liên quan vẫn thường xuyên diễn ra, làm tăng rủi ro của hệ thống. Và kết luận của Thanh tra Chính phủ đầu tháng 7-2023 cho thấy, tình trạng cấp tín dụng tập trung vẫn diễn ra tại một số NH. Như vậy, dường như quy định về tỷ lệ sở hữu tối đa đã không thực sự phát huy tác dụng, các cổ đông dù không rơi vào trường hợp người có liên quan theo định nghĩa của luật, vẫn có liên kết chặt chẽ với nhau để đồng thuận cấp tín dụng rất tập trung.

Theo phân tích của VCCI, tỷ lệ sở hữu của một số cổ đông cao không phải là vấn đề trực tiếp gây mất an toàn hệ thống NH, mà dễ dẫn đến xung đột lợi ích. Từ đây khiến hoạt động cấp tín dụng thường được điều hướng vào các khách hàng có liên quan đến cổ đông lớn khi không dựa trên các nguyên tắc và chuẩn mực phù hợp, từ đó mới gây mất an toàn cho NH.

Trong thực tế tỷ lệ sở hữu tối đa quá thấp cũng không thực sự tốt cho việc quản trị NH, vì các cổ đông sẽ không thực sự gắn bó với hoạt động kinh doanh của NH. Các cổ đông lớn thường không chỉ đầu tư tiền bạc mà còn mang theo cả công nghệ, quy trình quản trị vào các NH, giúp các NH hoạt động hiệu quả hơn.

Thêm vào đó, việc thay đổi pháp luật theo hướng giảm tỷ lệ sở hữu sẽ khiến một số cổ đông hiện hữu phải bán lại cổ phần của họ. Điều 198.8 quy định chuyển tiếp của Dự thảo cũng yêu cầu các cổ đông hiện hữu phải có phương án và lộ trình giảm tỷ lệ sở hữu theo Điều 54, phù hợp với hướng dẫn của NHNN nhưng không bảo đảm nguyên tắc bảo vệ quyền tài sản theo Hiến pháp.

Trong khi đó, một số quốc gia khác khi có sự thay đổi quy định pháp luật theo hướng giảm tỷ lệ sở hữu tại các NH, thường chỉ áp dụng cho các giao dịch mua bán cổ phần sau khi quy định mới có hiệu lực, mà không bắt buộc các cổ đông hiện hữu phải bán cổ phần của mình.

Vậy nên, VCCI đề xuất thay vì giảm tỷ lệ sở hữu, đề nghị quy định chặt chẽ hơn về điều kiện và thủ tục cấp tín dụng cho khách hàng liên quan với cổ đông lớn. Trong trường hợp vẫn quy định giảm tỷ lệ sở hữu thì không nên áp dụng hồi tố đối với các trường hợp đã sở hữu trước ngày luật này có hiệu lực…

Nhiều quy định cần xem xét lại theo thông lệ quốc tế

Liên quan đến vấn đề này, khi thảo luận về dự thảo Luật Các TCTD (sửa đổi) tại Kỳ họp thứ 5 vừa qua, các đại biểu Quốc hội cũng từng đặt ra câu hỏi, giảm tỷ lệ sở hữu có phải là giải pháp căn cơ để chấm dứt SHC hay không, nhất là khi NHNN cũng thừa nhận việc xử lý SHC vẫn khó khăn trong trường hợp cổ đông lớn và người có liên quan cố tình che giấu, nhờ cá nhân/tổ chức khác đứng tên hộ số cổ phần sở hữu.

Ở thời điểm hiện tại, Ủy ban Kinh tế của Quốc hội cũng cho biết, có hai loại ý kiến về quy định sở hữu tỷ lệ cổ phần và quy định giới hạn cấp tín dụng. (1) Đề nghị sửa đổi như dự thảo luật. (2) Đề nghị giữ quy định về tỷ lệ như luật hiện hành. Lý do chưa rõ cơ sở đề xuất sửa đổi, chưa giải quyết căn nguyên của vấn đề SHC, thao túng, chi phối các TCTD.

Trong khi đó, quy định này có thể ảnh hưởng đến các cổ đông hiện hữu, nhất là cổ đông chiến lược nước ngoài sẽ phải giảm tỷ lệ sở hữu cổ phần sau khi luật có hiệu lực, tác động lớn đến thị trường chứng khoán.

Ông Nguyễn Văn Phúc, nguyên Phó Chủ nhiệm Ủy ban Kinh tế Quốc hội chia sẻ, dự thảo luật nên bổ sung quy định người có liên quan với thành viên hội đồng quản trị ở phạm vi rất rộng, như anh/chị/em chồng, anh/em rể, chị/em dâu…

Trên thế giới các nước có quy định rộng như thế hay không? Trường hợp một người nước ngoài tham gia vào hội đồng quản trị phải kê khai anh/em rể, chị/em dâu… ở nước họ có phù hợp với thông lệ quốc tế hay không? Ông Phúc cho rằng điều đó không đúng nên cần phải cân nhắc, cần phải nghiên cứu kỹ kinh nghiệm quốc tế và điều chỉnh phù hợp với thông lệ quốc tế, vì Việt Nam không thể “một mình một sân”.

Là người trong cuộc, ông Wada Masaaki đến từ Mizuho Bank (Nhật Bản), đại diện các NH Nhật và cộng đồng DN Nhật Bản đang hoạt động tại Việt Nam góp ý với Ủy ban Kinh tế của Quốc hội và NHNN: Giới hạn cấp tín dụng đối với khách hàng, nhóm khách hàng và người có liên quan theo quy định tại dự thảo sẽ bất ổn cho DN FDI.

Ông giải thích, mặc dù các DN FDI có công ty mẹ hoạt động tại nước sở tại, và có mối quan hệ tín dụng lâu đời với NH ở nước sở tại. Tuy nhiên khi hoạt động đầu tư tại Việt Nam, ngoài phần vốn họ đem vào Việt Nam, các DN FDI cũng có nhu cầu vay từ các NH đang hoạt động tại Việt Nam để bổ sung vốn cho hoạt động sản xuất kinh doanh.

Nếu giảm giới hạn cấp tín dụng theo dự thảo, các DN FDI tại Việt Nam sẽ khó vay vốn hơn, khiến công ty mẹ có thêm nhiều gánh nặng hỗ trợ công ty con dưới các hình thức như cho vay công ty con. Điều này có thể dẫn đến hệ quả là họ giảm quy mô hoạt động tại Việt Nam, chuyển một phần đầu tư sang các nước lân cận.

Vẫn biết tình trạng cấp tín dụng tập trung cho một nhóm khách hàng có liên quan vẫn thường xuyên diễn ra, làm tăng rủi ro của hệ thống. Nhưng quy định về tỷ lệ sở hữu tối đa đã không thực sự phát huy tác dụng, các cổ đông dù không rơi vào trường hợp người có liên quan theo định nghĩa của luật, vẫn có liên kết chặt chẽ với nhau để đồng thuận cấp tín dụng rất tập trung.