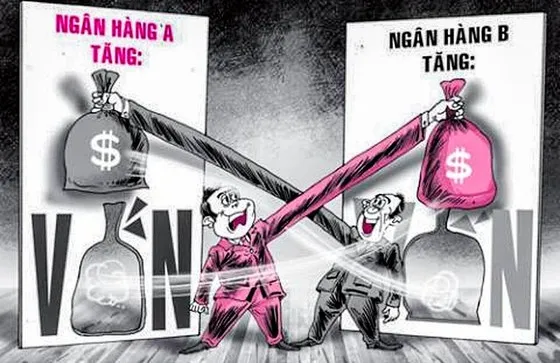

Và như vậy việc cho vay trong nội bộ hay trong hệ sinh thái không có lợi cho nền kinh tế, đặc biệt là đẩy giá bất động sản, đẩy bong bóng tài sản cố định trong nền kinh tế lên cao, tạo ra một khả năng tiềm ẩn trong báo cáo tài chính với dòng vốn ảo.

Trên nghị trường Quốc hội từng có đại biểu đã phát biểu, các ông chủ đứng sau NH chi phối ai cũng biết nhưng không thể điểm mặt, vì không có chứng cứ. Vậy cơ quan quản lý sẽ ngăn chặn SHC như thế nào?

Với pháp luật các nước, đơn giản là sẽ trừ hết tất cả các khoản vốn ảo, các khoản vốn mà các cơ quan quản lý phát hiện nằm trong hệ sinh thái. Việc giám sát và quản lý các NH ở các nước có nhiều mô hình, như mô hình nhiều đỉnh, song đỉnh, tức bên cạnh vai trò giám sát của NH trung ương, còn có sự giám sát của cơ quan khác như Ủy ban ổn định tài chính.

Một minh chứng có thể thấy là Trung Quốc, trong tháng 3 vừa qua đã thành lập một “siêu” cơ quan quản lý và giám sát thị trường tài chính; tái lập lại Ủy ban công tác tài chính trung ương để giám sát hệ thống tài chính, đặc biệt là hệ thống NH Trung Quốc.

Tuy nhiên, vấn đề ở đây phải chấp nhận sự đánh đổi, bởi khi có nhiều cơ quan quản lý có thể sẽ nảy sinh mâu thuẫn về mục tiêu. NH Trung ương có nhiệm vụ ổn định chính sách tài chính tiền tệ và ổn định giá cả, nên đôi khi họ không quan tâm đến giám sát hành vi thị trường của các NH.

Ngược lại, cơ quan giám sát tài chính lại có mục tiêu bằng mọi giá ổn định cả hệ thống tài chính mà không quan tâm nhiều đến từng NH. Do vậy khi xảy ra sự cố và bùng phát khó có thể cứu chữa, minh chứng vụ phá sản SVB (một NH của Mỹ) là một bài học điển hình.

Do vậy, một số ý kiến cho rằng, đối với những nền kinh tế nhỏ với hệ thống NH không nhiều như Việt Nam, chỉ nên tập trung cho một cơ quan quản lý là NHNN. Tất nhiên cần phải xem xét thấu đáo để có một mô hình phù hợp, có thể giám được sát hệ thống tài chính nhưng cũng có thể giám sát SHC trong các NH.

Bởi lẽ hệ thống NH rất đặc biệt, các rủi ro hầu như không xuất hiện trên báo cáo tài chính. Trong dự thảo Luật Các TCTD đặt ra một chương là can thiệp sớm các NH. Tuy nhiên, dựa trên kinh nghiệm Luật NH ở các nước trên thế giới đưa ra một khái niệm can thiệp giám sát, tức trước khi can thiệp sớm có can thiệp giám sát. Can thiệp giám sát ở đây nghĩa là nhiệm vụ của NHNN. Bởi chỉ có những người có chuyên môn trong NHNN mới có thể nắm bắt được các rủi ro của từng NH và toàn hệ thống.

Vậy cách thức can thiệp, giám sát như thế nào? Tại Mỹ với hệ thống NH rất lớn và phức tạp, đã đặt ra các chỉ tiêu kích hoạt các ngưỡng giám sát rất đơn giản dựa trên tiêu chuẩn vốn. NH Trung ương Mỹ và Công ty bảo hiểm tiền gửi liên bang Mỹ đưa ra 5 tiêu chuẩn vốn: (1) vốn quá tốt; (2) đủ vốn; (3) thiếu vốn; (4) thiếu vốn đáng kể; (5) thiếu vốn nghiêm trọng. Ngoài hai ngưỡng đầu tiên cơ quan giám sát sẽ cho hoạt động bình thường, nhưng khi NH nào bắt đầu từ ngưỡng thứ ba sẽ có những kích hoạt.

Vì sao NH là loại hình “đặc biệt”? Đó là do NH rất nhạy cảm, nên không thể nào thông tin tất cả cho thị trường biết. Bởi không phải ai cũng hiểu thông tin này nên dễ dẫn đến những bầy đàn hỗn loạn, rất nguy hiểm cho hệ thống tài chính. Do vậy ở đây vai trò của cơ quan giám sát sẽ phải thuyết phục đạo đức với các NH, tức sẽ có những lá thư riêng để thuyết phục NH phải chấn chỉnh nếu có vấn đề.

Trong trường hợp này, nếu công bố thông tin sẽ rất nguy hiểm cho thị trường, nên phải có những thuyết phục về đạo đức. Nếu trong một thời gian, chẳng hạn 3 tháng, NH không xử lý sẽ có những bước tiếp theo, như thông báo ra thị trường để biết được đây là NH có vấn đề.