Thay vì kỳ vọng một sự tăng trưởng bùng nổ, “hàn thử biểu” của TTCK lại cho thấy một sự nguội lạnh... Tuy vậy, đối với bất cứ NĐT nào đang “nhúng chân” trong thị trường thì đây là giai đoạn không thể nhìn từ bề nổi, bởi việc sụt giảm là điều hoàn toàn bình thường và không phản ánh đúng mức về giao dịch.

VN Index đang “méo mó”

Mặc dù chỉ số VN Index là chỉ số tổng hợp bao gồm tất cả các cổ phiếu (CP) đang giao dịch trên sàn HoSE, nhưng bản chất của chỉ số này lại bị tác động rất nhiều vào một nhóm CP vốn hóa lớn nhất. Nguyên nhân nằm ở chính công thức tính chỉ số này khi phụ thuộc vào vốn hóa của các CP thành phần.

Vì vậy sức mạnh của giá CP nói chung chỉ là một yếu tố, đôi khi rất phụ, vì biến động giá ở một nhóm CP lớn nhất mới quyết định VN Index có bao nhiêu điểm.

Thống kê trong 8 phiên giao dịch nói trên, VN Index giảm 9,83 điểm, có tới 9,57 điểm mất đi do 4 CP là VCB, BID, SAB và VIC. Nói đơn giản 4 CP này gần như vô hiệu hóa chỉ số, bất chấp các mã còn lại tăng. Vì thế khi nhìn vào biến động giảm nói trên, câu hỏi cần đặt ra là liệu 4 CP có đại diện được cho toàn thị trường hay không?

Thực tế ngày nào TTCK cũng có mã tăng, mã giảm, nhưng thống kê cũng cho thấy phần lớn CP có phản ứng tốt những ngày qua. Cụ thể, sàn HoSE kể từ sau tin giảm lãi suất, có 243/406 CP tăng giá, tương đương khoảng 60%. Nếu chỉ tính các mã có giao dịch trong thời gian này, khoảng 380 mã (khá nhiều CP ở HoSE không phát sinh giao dịch) thì tỷ lệ tốt hơn, đạt 64%.

Đương nhiên không thể trông đợi tất cả các CP trên sàn cùng tăng giá vì dòng tiền có hạn, nhưng một tỷ lệ quá một nửa như vậy cũng đem lại xác suất giao dịch tốt.

Thống kê kỹ hơn, cơ hội lợi nhuận cho NĐT cũng không quá tệ. Có 50 CP ở sàn này đạt tăng trưởng 8% trở lên (tương đương tính giản đơn là tăng 1% mỗi phiên). 24 mã trong số này đạt thanh khoản trung bình mỗi ngày trong kỳ từ 10 tỷ đồng trở lên, đủ độ sâu để các NĐT tham gia một cách an toàn. Một số CP tăng giá nổi bật có thể kể tới như TCD tăng 40,33%, BCG tăng 23%, SCD tăng 20,94%, VDS tăng 20,78%, DIG tăng 19,44%, HHP tăng 18,82%, LSS tăng 18,69%, NVL tăng 17,12%, ORS tăng 16,19%, DLG tăng 15,74%...

Có thể thấy các CP blue-chips hầu như vắng bóng trong nhóm tăng trưởng giá tốt nhất sau tin giảm lãi suất. Thực tế giai đoạn này chỉ có 10/30 CP trong rổ VN30 tăng giá, ngoài 2 mã bất động sản là NVL (+17,12%) và PDR (+13,25%) thì mã tăng tốt nhất là TCB cũng chỉ 4,78%. Tới 18/30 CP của rổ này lại giảm giá mà Top 3 chính là VIC, SAB, VCB.

Trong bối cảnh chỉ số “méo mó” thì rõ ràng chiến lược đầu cơ CP vốn hóa lớn lại không phải là chiến lược hiệu quả, thậm chí dễ gây thua lỗ. NĐT đã ưu tiên chọn các CP vốn hóa vừa tới nhỏ, vốn có thanh khoản khá hạn chế nhưng lại là lợi thế tự nhiên để tăng giá (vì khối lượng bán ra thấp).

Sự yếu ớt nội tại

Về mặt lợi nhuận, rõ ràng tiền kiếm được ở CP nào cũng tốt, bất kể là CP lớn hay nhỏ. Tuy nhiên, về mặt xu hướng thị trường chung, việc các CP blue-chips đem lại hiệu suất đầu tư thấp lại là vấn đề.

Đầu tiên, các blue-chips là cội nguồn sức mạnh của chỉ số đại diện VN Index. Các mã này không tăng trưởng tốt thì chỉ số không tăng. Rất nhiều NĐT lẫn giới phân tích vẫn coi VN Index là tín hiệu thị trường, nên khi chỉ số kém sẽ không có được sự đồng thuận trên mặt bằng chung. Khi xu hướng thị trường chung không rõ ràng, chiến lược phổ biến sẽ là đầu cơ chụp giật ngắn hạn, lướt sóng vài vòng T+ và sẵn sàng “nhảy tàu”.

Thứ 2, CP blue-chips là nơi tập trung giao dịch chủ yếu của các NĐT lớn tới rất lớn, các quỹ đầu tư, tổ chức. Vì vậy các mã này yếu, không tăng được mà giảm đồng nghĩa với đang có áp lực bán ra từ các NĐT lớn. Đó không phải là tín hiệu tốt, vì các tổ chức hay NĐT lớn luôn đánh giá cơ hội trung, dài hạn trên cơ sở yếu tố cơ bản. Không có sự tham gia mua mạnh mẽ từ nhóm NĐT này, thị trường rất khó để bùng nổ thành một xu hướng.

Thực tế những phiên vừa qua thanh khoản cũng có tăng lên, mức khớp lệnh trung bình 2 sàn khoảng 13.600 tỷ đồng/ngày. Nếu đánh giá đây là tín hiệu của dòng tiền quay lại với chứng khoán cũng không sai, nhưng với mức giá yếu ớt ở đa số CP blue-chips, thì dường như đang có hiện tượng bán ra của NĐT lớn cho các NĐT cá nhân hơn là ngược lại.

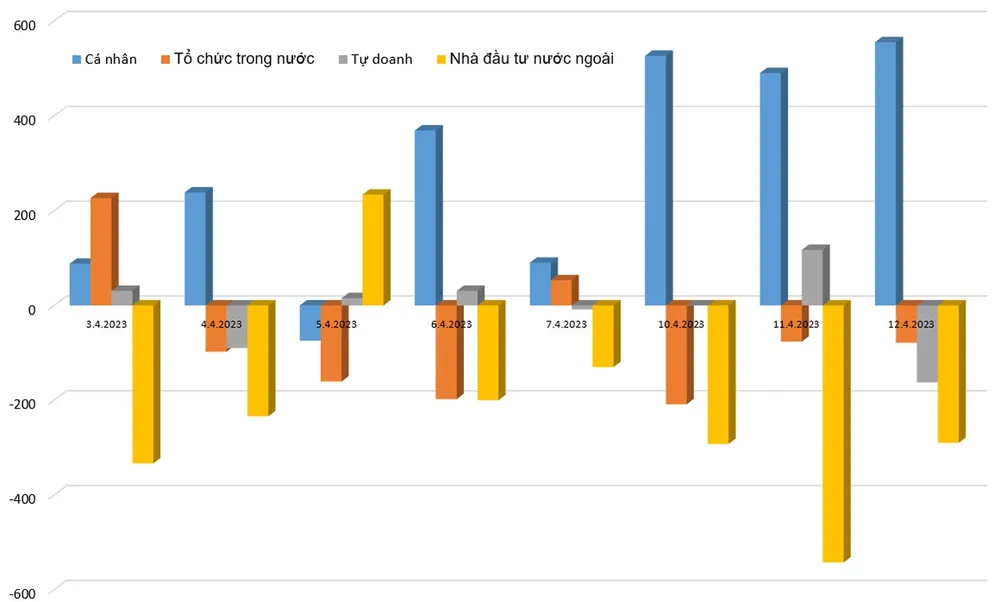

Một thống kê khá thú vị trong 8 phiên giao dịch vừa qua là NĐT cá nhân đã mua ròng 7/8 phiên, với mức ròng khoảng 2.284 tỷ đồng. Trong khi đó tổ chức trong nước bán ròng 6/8 phiên với giá trị bán ròng khoảng 539 tỷ đồng. Khối tự doanh bán ròng khớp lệnh sàn HoSE 3/8 phiên nhưng vẫn là bán ròng 65,7 tỷ đồng. NĐT nước ngoài tính riêng giao dịch CP HoSE cũng bán ròng 7/8 phiên với giá trị ròng 1.787 tỷ đồng.

Con số này cho thấy dù các nhóm NĐT vẫn có mua bán hàng ngày, nhưng tổng thể là các NĐT cá nhân đang giữ vai trò “xung kích”. Điều này cũng phù hợp với biến động giá tăng chủ đạo là ở các CP vừa và nhỏ, sân chơi ưa thích của các NĐT cá nhân.

Trong bối cảnh chỉ số “méo mó” thì rõ ràng chiến lược đầu cơ CP vốn hóa lớn lại không phải là chiến lược hiệu quả, thậm chí dễ gây thua lỗ. NĐT đã ưu tiên chọn các CP vốn hóa vừa tới nhỏ, vốn có thanh khoản khá hạn chế nhưng lại là lợi thế tự nhiên để tăng giá.