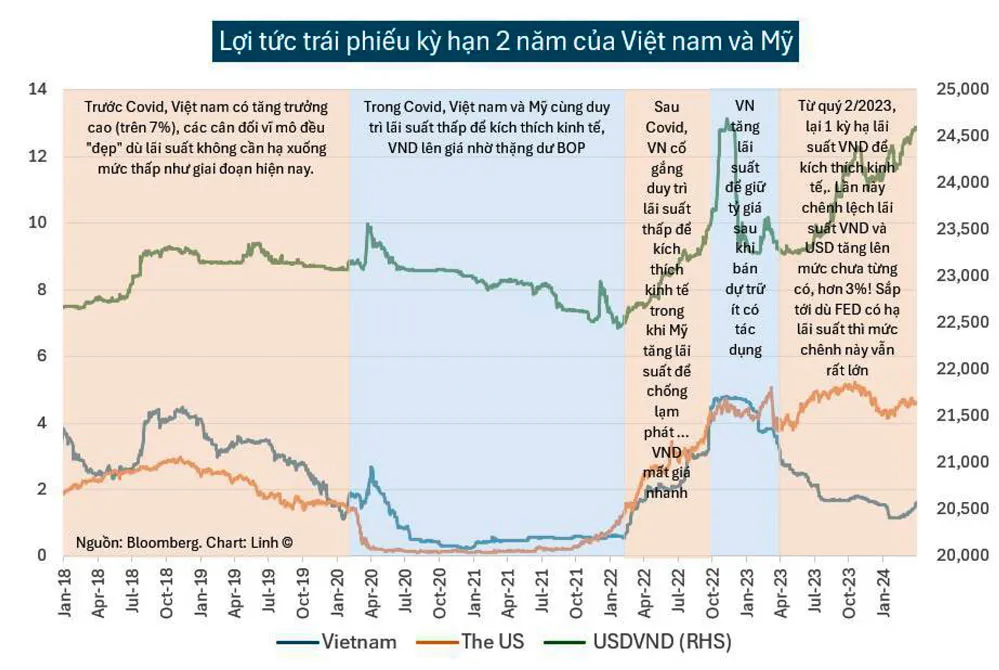

Trong 2 năm của đại dịch Covid-19 2020 và 2021, cả Việt Nam và Mỹ đều thực hiện chính sách nới lỏng tiền tệ, giảm lãi suất để kích thích kinh tế. Tuy nhiên sau khi ổn định từ dịch bệnh, Việt Nam và Mỹ đã đi theo 2 hướng trái ngược. Trong khi Mỹ tăng lãi suất liên tục để kiềm chế lạm phát, Việt Nam tiếp tục duy trì chính sách nới lỏng với mục tiêu thúc đẩy tăng trưởng kinh tế.

Sự chênh lệch này đã tạo ra hệ quả tức thì trong năm 2022, đó là VNĐ mất giá mạnh (cả năm 2022 VNĐ giảm 3,4% so với USD). Ngay cả khi đã mất giá như vậy, Ngân hàng Nhà nước (NHNN) cũng đã phải can thiệp bằng bán dự trữ ngoại hối (ước tính khoảng 20 tỷ USD), và sau đó đảo chiều chính sách tiền tệ từ nới lỏng sang thắt chặt.

Tuy nhiên, khi tỷ giá vừa mới ổn định thì chính sách tiền tệ 2023 lại được nới lỏng. Lãi suất được định hướng giảm nhanh từ quý II-2023, và một lần nữa khoảng cách chênh lệch lãi suất giữa VNĐ và USD được nới rộng, lần này lên mức cao nhất trong lịch sử hơn 3% (xem đồ thị).

Áp lực tỷ giá vì vậy không thể tránh khỏi. Tuy nhiên, một điều có thể coi là “may mắn” với tỷ giá trong năm 2023, là thặng dư thương mại hàng hóa dịch vụ tăng mạnh do nhu cầu nhập khẩu giảm, giảm nhập khẩu cả tư liệu sản xuất lẫn hàng hóa tiêu dùng. Nhờ vậy dù chênh lệch lãi suất lớn, tỷ giá năm 2023 chỉ giảm 2,3%, thấp hơn năm 2022, mà không cần phải dùng các biện pháp quyết liệt như bán dự trữ ngoại hối hay tăng lãi suất.

Dẫu vậy, “may mắn” này chắc chắn không phải là điều được doanh nghiệp và người dân mong muốn. Vì như vậy nền kinh tế tăng trưởng chậm, lao động và thu nhập giảm sút, không phải là điều 1 nền kinh tế mong đợi để kìm chế tỷ giá. Cuối năm 2023, xu hướng hoạt động sản xuất ấm dần lên, kéo theo nhu cầu nhập khẩu gia tăng, giống như một cảnh báo sớm với tỷ giá. Và cảnh báo này đã thành hiện thực khi vừa bước sang 2024.

Quý I-2024, các hoạt động kinh tế có phần sôi động hơn, giá trị xuất khẩu tăng mạnh 17%, nhập khẩu cũng tăng 14%, đã góp phần tạo ra tăng trưởng GDP quý I-2024 ở mức cao nhất trong 5 năm với 5,05% (quý I các năm 2020 đến 2023 tăng lần lượt 3,21%, 4,85%, 5,12% và 3,41%). Tuy nhiên đi kèm với đó xuất siêu hàng hóa dịch vụ giảm xuống, mức thấp nhất 7 quý là 4,6 tỷ USD.

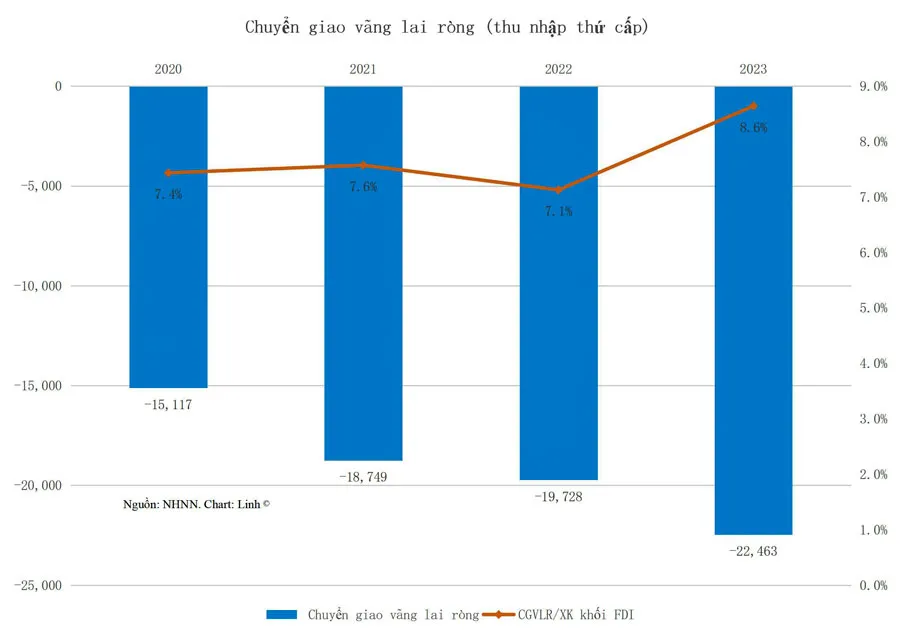

Xuất siêu giảm tạo thêm một cú hích khiến VNĐ mất giá nhanh hơn. Còn về cơ bản, chênh lệch lãi suất VNĐ và USD kéo dài, đã tạo ra tâm lý găm giữ của doanh nghiệp trong nước và chuyển dòng lợi nhuận ra nước ngoài của khối FDI. Theo thống kê trong cán cân thanh toán tổng thể (BOP), lợi nhuận chuyển ra ngoài của nhóm FDI (biểu đồ thể hiện ở mục Thu nhập sơ cấp ròng) tăng lên 22,46 tỷ USD trong năm 2023, mức cao nhất trong lịch sử. Điều đáng nói là việc chuyển lợi nhuận này xảy ra trong bối cảnh xuất khẩu của khối FDI giảm 5,8%.

Năm 2024, chúng ta đang đối mặt với một nghịch lý giữa tăng trưởng kinh tế và ổn định tỷ giá. Điều này dường như tái hiện bộ ba bất khả thi: Tăng trưởng, lạm phát và tỷ giá, một bài toán phức tạp trong việc duy trì ổn định vĩ mô và kiểm soát lạm phát.

Một điều đáng mừng là trong thực tế năm 2018 và 2019 (trước khi có Covid-19), chúng ta đã gần như kiểm soát tốt cả 3 lĩnh vực này: GDP tăng liên tục trên 7%/năm, đạt mức cao nhất trong 10 năm; VNĐ chỉ mất giá 1,4% trong 2 năm. Điểm đáng chú ý là lãi suất trong giai đoạn này không thấp như giai đoạn hiện tại. Điều này đặt ra câu hỏi, việc kéo lãi suất xuống thấp có thực sự mang lại hiệu quả hay chúng ta cần phải cân đối lãi suất với các công cụ vĩ mô khác?

Lãi suất là một công cụ quan trọng trong việc điều chỉnh nền kinh tế. Khi lãi suất thấp, nó có thể thúc đẩy đầu tư, tiêu dùng và tăng trưởng kinh tế. Tuy nhiên, việc kéo lãi suất xuống quá thấp cũng có nhược điểm, đặc biệt trong bối cảnh gần đây chênh lệch lãi suất VNĐ và USD ngày càng lớn, làm tăng nguy cơ biến động tỷ giá và dòng vốn chảy ra ngoài Việt Nam.

Hơn nữa, trong khi lãi suất thấp có thể kích thích tăng trưởng ngắn hạn, chúng cũng có thể gây áp lực lạm phát và bong bóng tài sản. Do đó, cân đối lãi suất với các công cụ khác như chính sách tài khóa, chính sách kích cung là cần thiết, để duy trì sự ổn định và đạt được mục tiêu vĩ mô.

Gần đây, việc giải ngân đầu tư công và các dự án cơ sở hạ tầng đã có nhiều chuyển biến rất tích cực. Tuy nhiên, song song với việc đẩy mạnh đầu tư công, các chính sách kích cung như hỗ trợ doanh nghiệp trong việc xúc tiến thương mại, thúc đẩy xuất khẩu, bảo vệ sản xuất trong nước và khuyến khích tiêu dùng nội địa cũng cần được tăng cường.

Trong việc kích cung, một điều quan trọng cần chú ý là phát triển các doanh nghiệp đầu đàn, bao gồm cả doanh nghiệp nhà nước và tư nhân. Những doanh nghiệp này sẽ đóng vai trò trụ cột tạo mũi nhọn tăng trưởng và sẽ tạo sức lan tỏa lớn đến toàn bộ nền kinh tế.

Tóm lại, trong bối cảnh biến động của tỷ giá và lãi suất, Việt Nam đang đối diện với nhiều thách thức và cơ hội. Việc duy trì ổn định kinh tế và tăng trưởng bền vững đòi hỏi sự linh hoạt và hiệu quả trong việc thúc đẩy đầu tư, phát triển doanh nghiệp, và thúc đẩy xuất khẩu.

Đồng thời, cần có các chính sách tài khóa và kích cung phù hợp để phối hợp cùng chính sách tiền tệ (lãi suất, tỷ giá) một cách hiệu quả. Bằng cách này, chúng ta có thể tạo ra một môi trường kinh doanh tích cực, thúc đẩy sự phát triển bền vững của nền kinh tế Việt Nam trong thời gian tới.