CP vốn hóa lớn phục hồi tích cực

Tuy cùng chứng kiến đà tăng trưởng mạnh “hậu” Covid-19, nhưng TTCK Việt Nam có nhiều điểm khác so với các thị trường thế giới. Yếu tố nhóm ngành theo chu kỳ cũng như các nhóm ngành chịu ảnh hưởng/hưởng lợi từ dịch bệnh không rõ ràng. Lấy thí dụ thị trường Mỹ, các CP tăng trưởng mạnh nhất trong tháng 5 vẫn là nhóm công nghệ như AAPL của Apple, MSFT của Microsoft, GOOGL của Alphabet (sở hữu Google), FB của Facebook, trong khi đó nhóm CP tài chính lại tăng trưởng rất kém.

CP BAC của Bank of America chỉ tăng 0,29% trong tháng 5-2020. CP JPM của JPMorgan Chase chỉ tăng 1,62%. WFC của Well Fargo giảm 8,88%. Citigroup giảm 1,34%... Việc các TTCK phát triển có tính hiệu quả cao nên hiện tượng xoay vòng giữa các nhóm CP theo yếu tố cơ bản rất dễ nhận thấy. Lĩnh vực tài chính thường là một trong những nhóm chịu ảnh hưởng tiêu cực nặng nhất từ dịch bệnh và đình đốn sản xuất.

Tuy nhiên đối với thị trường Việt Nam, nhóm ngân hàng lại là một trong những nhóm tăng trưởng tốt nhất trong giai đoạn phục hồi, bất chấp các tác động từ dịch bệnh và giảm tăng trưởng tín dụng có nguy cơ ảnh hưởng đến lợi nhuận: CP VCB tăng trưởng 25,3% trong tháng 5, BID tăng 12,6%, CTG tăng 12,5%, VPB tăng 13,9%, EIB tăng 15,3%, HDB tăng 17,2%, STB tăng 13,2%, TPB tăng 18,7%, ACB tăng 11,7%, TCB tăng 20,3%. CP công nghệ nổi bật duy nhất là FPT chỉ tăng trưởng 10,5%.

Đóng góp lớn nhất vào mức tăng 12,4% của VN Index trong tháng 5, tương đương 95,4 điểm vẫn là các CP vốn hóa lớn. Do thị trường Việt Nam có quá ít CP tiêu biểu theo nhóm ngành, trong khi yếu tố vốn hóa lại chi phối hoàn toàn VN Index, nên vai trò của CP lớn áp đảo các yếu cơ bản. Trong số 10 CP đóng góp điểm số nhiều nhất cho VN Index tháng 5-2020 (71,2 điểm/95,4 điểm), các mã ngân hàng chiếm số lượng rất lớn.

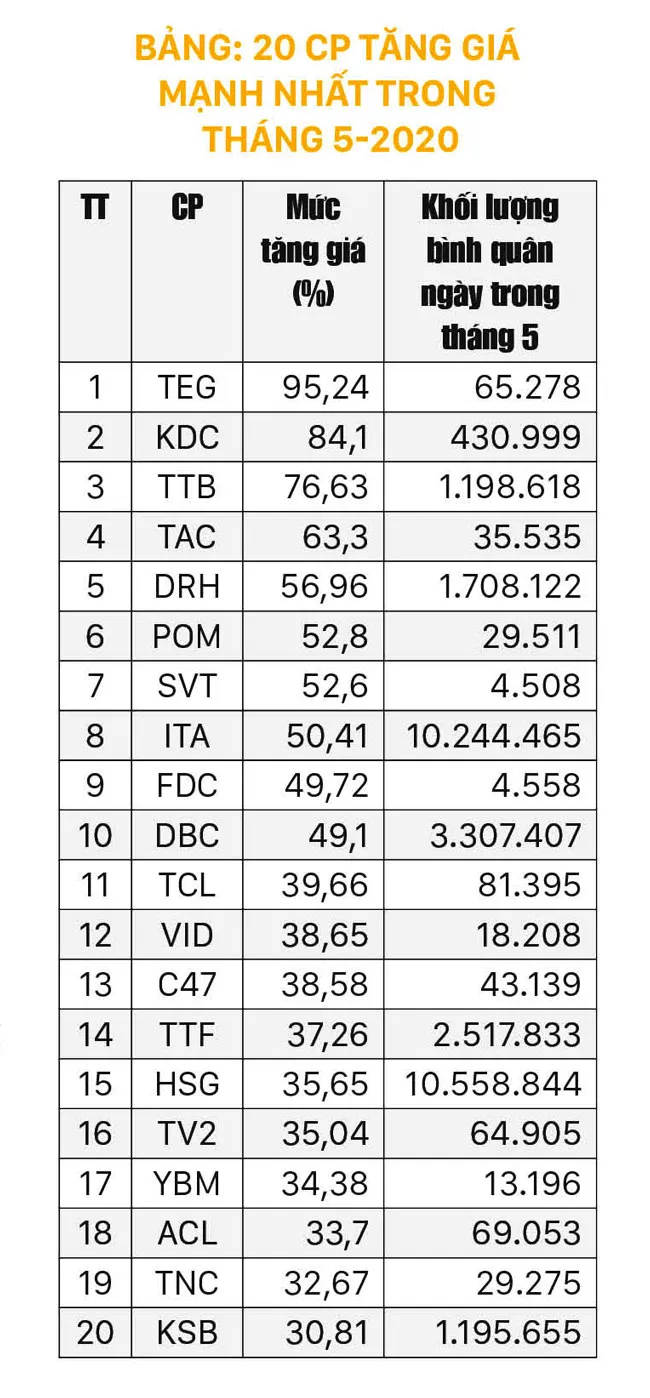

Tuy nhiên, xét về lợi nhuận, các CP vừa và nhỏ mới là những mã đem lại lãi lớn cho nhà đầu tư. Nhóm này cũng rất ít CP có yếu tố cơ bản hưởng lợi trong dịch bệnh hay phục hồi kinh tế hậu Covid. Chỉ một số mã có câu chuyện riêng như ITA với kỳ vọng thu hút làn sóng đầu tư nước ngoài, hay DBC với câu chuyện giá thịt lợn tăng phi mã, phần lớn các CP còn lại tăng nhờ xu hướng chung của thị trường và hoạt động đầu cơ thuần túy.

Kỳ vọng xóa sạch dấu vết đại dịch Covid-19

Kỳ vọng xóa sạch dấu vết đại dịch Covid-19

Xu thế tăng kỷ lục của tất cả các TTCK trên thế giới trong tháng 5 cũng phản ánh một hy vọng giống nhau: Nền kinh tế sẽ sớm xóa sạch dấu vết của ảnh hưởng từ đại dịch Covid-19, khi các hoạt động xã hội trở lại bình thường. Điển hình là tình trạng biểu tình hỗn loạn tại Mỹ nhưng TTCK nước này vẫn liên tục tăng. Hay như căng thẳng mới giữa Mỹ và Trung Quốc trong điều kiện bình thường sẽ dẫn đến những cú sốc của TTCK, nhưng vẫn không xảy ra.

Đối với thị trường Việt Nam, những diễn biến của thị trường cũng bắt đầu được xác nhận từ những chỉ báo vĩ mô mới nhất. Quan trọng nhất có lẽ là chỉ số sản xuất toàn ngành công nghiệp tháng 5-2020 đã tăng 11,2% so với tháng 4, dù vẫn giảm 3,1% so với cùng kỳ 2019. Chỉ số nhà quản trị mua hàng (PMI) tháng 5 tăng lên mức 42,7 điểm trong khi tháng 4 là 32,7 điểm.

Kim ngạch xuất khẩu hàng hóa tháng 5 tăng 5,2% so với tháng 4. Vận tải hàng hóa tháng 5 tăng 31,7% so với tháng 4. Những chỉ số này đều thể hiện các hoạt động kinh tế đã có tín hiệu phục hồi trở lại. Việc suy giảm so với cùng kỳ 2019 là điều đương nhiên vì tác động của dịch bệnh. Điều khiến thị trường lạc quan chính là sự cải thiện. Nếu tốc độ cải thiện càng nhanh thì nền kinh tế càng sớm trở lại trạng thái bình thường.

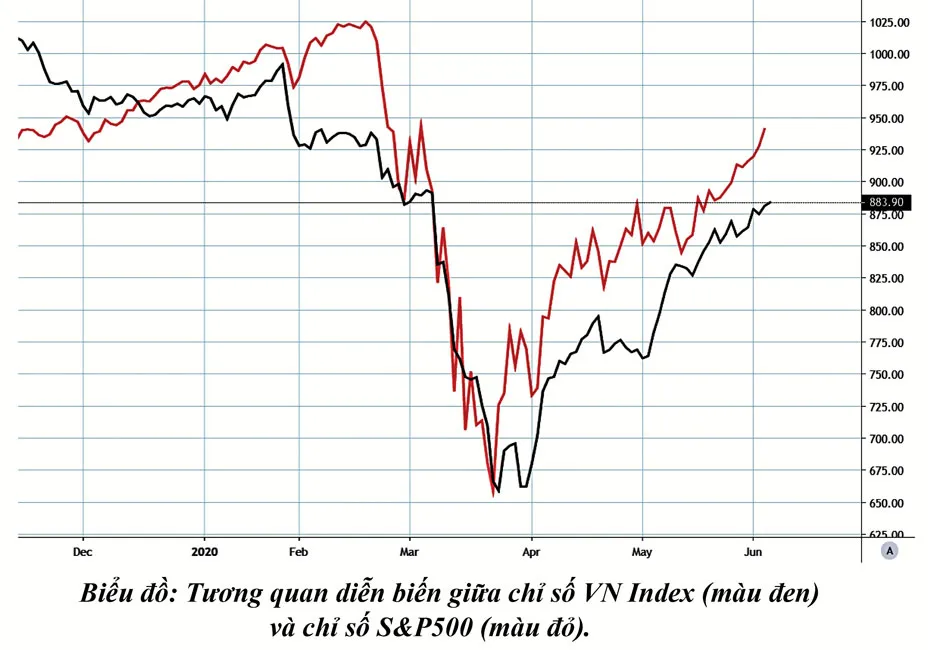

Trong khi đó TTCK đã sớm phản ánh kỳ vọng này. Hiện chỉ số VN Index chỉ còn thấp hơn thời điểm đầu năm 2020 khoảng 8,5% (tính đến ngày 4-6-2020). Thời điểm đầu tháng 1-2020, hệ số P/E của VN Index khoảng 15,9 lần và hiện tại P/E khoảng 14,6 lần. Tại đáy tháng 3-2020, P/E đạt 10,3 lần. Như vậy mức định giá của thị trường cũng gần tương đương giai đoạn “tiền Covid-19”.

Không chỉ Việt Nam, các thị trường khác cũng đang trong giai đoạn xóa sạch dấu vết tác động của Covid-19. Chỉ số S&P500 của Mỹ chỉ còn cách đỉnh cao lịch sử hơn 7%, DJIA thấp hơn khoảng 11% và riêng chỉ số Nasdaq đã quay lại đỉnh lịch sử. Điểm chung của các TTCK là sự cải thiện dần trong các chỉ báo hoạt động kinh tế và kỳ vọng lượng tiền cực lớn được bơm ra sẽ đẩy nhanh hơn tốc độ phục hồi.

TTCK Việt Nam không có được sự can thiệp trực tiếp của chính sách tiền tệ như thị trường Mỹ (FED trực tiếp mua trái phiếu doanh nghiệp, quỹ ETF) mà chỉ được giảm lãi suất. Tuy nhiên tăng trưởng tín dụng đến giữa tháng 5-2020 mới đạt 1,2%, thì cơ hội cho dòng vốn chảy vào TTCK là rất cao.

Tính từ đầu năm, lãi suất tiền gửi của các ngân hàng lớn đã giảm 60-75 điểm phần trăm với kỳ hạn dưới 12 tháng, về mức 4-5,5%/năm. Các kỳ hạn dài hơn (12, 13 tháng) cũng giảm 65-100 điểm phần trăm, xuống mức 5,7-6,2%/năm. Lãi suất quá thấp khiến việc giữ tiền mặt không mấy hấp dẫn, trong khi TTCK lại đang tăng trưởng mạnh hiếm thấy.

Việc bơm tiền dữ dội và giữ lãi suất ở mức thấp cũng đã được chứng minh trong lịch sử TTCK sẽ luôn dẫn tới sự bùng nổ về giá. Yếu tố định giá cơ bản thường không được coi trọng vì thị trường đang bị lạm phát sức mua. Tốc độ phục hồi cũng như mức độ phục hồi của doanh nghiệp nói riêng và cả nền kinh tế nói chung vẫn còn là ẩn số và chỉ có thể dự đoán tương đối.

Tuy nhiên cũng không thể so sánh trạng thái “bình thường mới” của nền kinh tế với trạng thái bình thường của TTCK, vì bên cạnh các yếu tố vĩ mô cải thiện, TTCK còn được nâng đỡ bởi kỳ vọng trở thành kênh đầu tư không thể thay thế và sinh lời nhất trong giai đoạn hiện tại.