So với nhiều nền kinh tế khác, thiệt hại và áp lực lên ngân sách của Việt Nam có phần nhẹ hơn. Và trong bối cảnh đồng USD giảm giá, lãi suất ở các thị trường phát triển được dự báo tiếp tục duy trì ở mức thấp và cơ hội kinh tế thế giới phục hồi đã rõ ràng hơn, Việt Nam có nên tận dụng để tăng nợ công, từ đó thúc đẩy tăng trưởng?

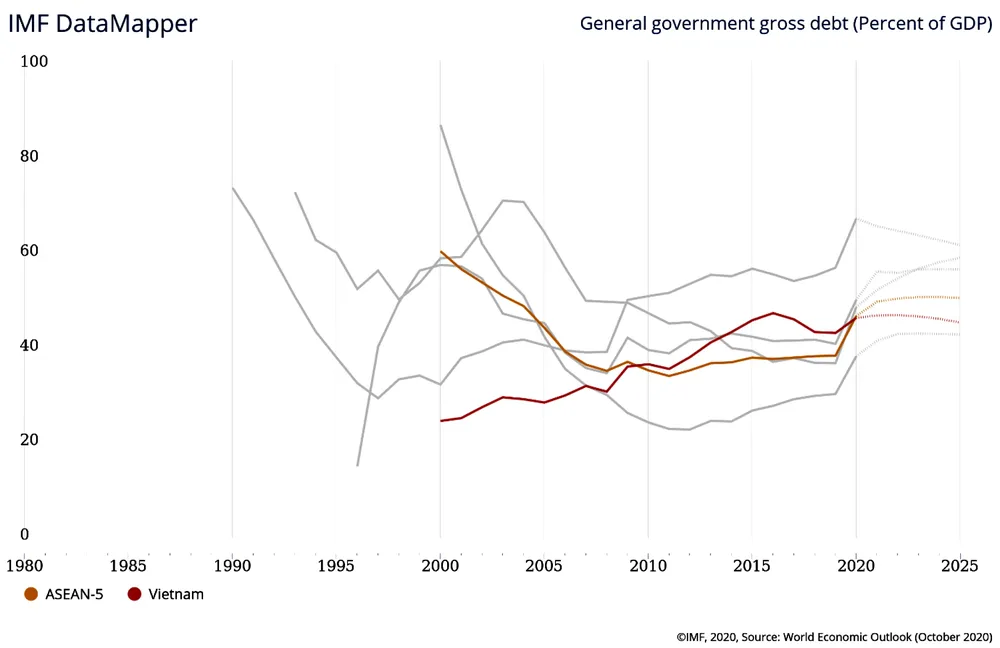

Theo số liệu mới nhất của Quỹ Tiền tệ Quốc tế (IMF), tỷ lệ nợ chính phủ/GDP của Việt Nam 46,6% sau khi đã điều chỉnh theo số liệu GDP mới. Trong nhóm ASEAN-5, tỷ lệ này chỉ cao hơn Indonesia, thấp hơn Thái Lan, Philippines và Malaysia. Các nước này so với Việt Nam có tỷ lệ nợ tăng đột biến trong năm 2020, tuy nhiên được dự báo sẽ giảm trong giai đoạn 2021-2025.

Hình 1.

Hình 1. Tỷ lệ nợ chính phủ/GDP của Việt Nam được dự báo khá ổn định trong những năm tới, do tốc độ tăng nợ xoay quanh tốc độ tăng trưởng GDP. Đây là yếu tố thuận lợi thứ nhất trong trường hợp Chính phủ muốn điều chỉnh tăng tỷ lệ này lên 5-7% vẫn nằm trong vùng an toàn của mục tiêu Quốc hội đặt ra 54% (hình 1).

Yếu tố thuận lợi thứ 2 là đồng USD đang định giá thấp, xu hướng còn có thể thấp hơn hoặc đi ngang. Chỉ số US Dollar Index đã tụt nhanh chóng trong những tháng gần đây, xuống gần mức thấp nhất vào giai đoạn đầu năm 2018.

So với 5 năm trước, đồng USD đã mất giá 7%. Nếu xét trong khung thời gian tương tự cho tỷ giá VNĐ/USD, đồng USD mất giá nhiều hơn. Trong trường hợp Việt Nam vay ngoại tệ (USD) chi phí vay cũng được giảm đáng kể (hình 2).

Yếu tố thuận lợi thứ 3 là lãi suất trên thị trường, đặc biệt ở nhóm các nước phát triển vẫn đang ở mức rất thấp, xu hướng này được dự báo còn kéo dài. Đây là cơ hội Việt Nam phát hành thêm trái phiếu để huy động vốn.

Cùng với đó, chủ động thực hiện hoán đổi hay phát hành để mua lại lượng trái phiếu đang lưu hành, sẽ giúp giảm áp lực trái phiếu đáo hạn tập trung vào một số thời điểm, từ đó giảm áp lực lớn cho ngân sách.

Ngoài ra, hiện có nhiều quỹ đầu tư dịch chuyển dòng tiền sang các nước châu Á, ưu tiên cho các khoản vay hay khoản đầu tư gắn liền với phát triển bền vững, thân thiện với môi trường.

Yếu tố thuận lợi cuối cùng là xếp hạng tín nhiệm của Việt Nam khá ổn định. Thời gian qua Việt Nam đã chủ động làm việc với các tổ chức xếp hạng tín nhiệm lớn trên thế giới. Việc minh bạch các thông tin phần nào giúp Việt Nam cải thiện thứ hạng xếp hạng, qua đó giảm chi phí vay không chỉ của Chính phủ mà cả doanh nghiệp. Xếp hạng mới nhất của Việt Nam do Fitch công bố vào tháng 4-2020 là triển vọng ổn định, trong khi rất nhiều nền kinh tế khác bị tụt hạng vì Covid-19.

Hình 2.

Hình 2. Tuy vậy, xếp hạng tín dụng của Việt Nam hiện nay theo Fitch trong ngắn hạn là B (4/7 bậc) và trong dài hạn là BB (5/11 bậc). Đây là mức xếp hạng tương đối rủi ro, nếu bị tụt hạng chi phí sẽ cao hơn so với việc tụt hạng từ thứ hạng cao hơn.

Thí dụ, Malaysia xếp hạng tháng 10 theo Fitch trong ngắn hạn là F2 (2/7 bậc) và trong dài hạn là BBB+ (4/11 bậc). Nếu so với Malaysia, trên thị trường vay nợ quốc tế, Việt Nam sẽ phải trả lãi cao hơn, còn trong trường hợp cả 2 nước cùng tụt hạng, mức độ tăng chi phí của Malaysia thấp hơn.

Với một số thuận lợi như vậy Việt Nam có mạnh dạn vay nợ quốc tế hay không còn phụ thuộc vào việc cải thiện các yếu kém trong giải ngân đầu tư công, hiệu quả của việc sử dụng vốn vay. Vay vốn phải trả lãi vay, nhưng vay về để vốn bị dồn ứ, giải ngân chậm là sự lãng phí rất lớn. Thực tế thời gian qua nhiều dự án đầu tư công thua lỗ, chưa nói tỷ suất lợi nhuận (ROI) thấp hơn mức sinh lợi bình quân của thị trường.

Việt Nam hiện phụ thuộc nhiều vào vốn vay ODA, IDA, ADF nhưng sắp tới ODA sẽ giảm dần, tiến đến kết thúc và IDA, ADF sẽ không còn các điều khoản ưu đãi. Với viễn cảnh như vậy, chúng ta nên chủ động tìm đến các nguồn vốn vay trên thị trường quốc tế.

Theo đó, xác định mục đích vay và phương án trả nợ rõ ràng để thuyết phục thị trường. Chẳng hạn, vay để cho vay lại hỗ trợ doanh nghiệp vừa và nhỏ, đầu tư vào chuyển đổi số, nâng cao năng suất lao động, đầu tư vào các lĩnh vực của kinh tế xanh theo chiến lược của EU. Cùng với đó, phải giám sát chặt hiệu quả đầu tư công, cải thiện vị trí xếp hạng tín nhiệm.