Mỗi khi có diễn biến bất thường trên TTCK, nhà đầu tư (NĐT) luôn cố gắng tìm kiếm lý do nào để giải thích, đôi khi yếu tố cơ bản như kết quả kinh doanh không thỏa mãn, NĐT dễ chấp nhận yếu tố dòng tiền.

Và quả thực dòng tiền đang tăng mạnh, đến từ cả nguồn vốn tự có lẫn nguồn vốn margin khổng lồ đang dư giả dưới áp lực lãi suất thấp.

Vốn vay tăng mạnh

Báo cáo tài chính quý II của các công ty chứng khoán (CTCK) cho thấy, nhu cầu sử dụng margin đã gia tăng khá mạnh. Số liệu tổng hợp của FiinTrade từ báo cáo tài chính của 40 CTCK ước tính mức cho vay ký quỹ toàn thị trường ở mức 143.500 tỷ đồng tại thời điểm cuối quý II, tăng 24.400 tỷ đồng (tương đương 20,5%) so với cuối quý I và tăng khoảng 1% so với cùng kỳ năm 2022.

Nhưng đây chưa phải là con số cuối cùng, và cũng có thể co dãn theo thời gian vì hiện tại đã là cuối tháng 7.

Nếu dựa trên yếu tố tâm lý thông thường, thị trường càng tăng cao hơn thì nhu cầu sử dụng margin càng lớn do 2 yếu tố. Thứ nhất là nhu cầu tối đa hóa nguồn lực để kiếm lời theo xu hướng thị trường. Thứ 2 là giá trị tài sản đảm bảo tăng theo giá CP làm tăng năng lực đi vay của NĐT. Không có con số thống kê cụ thể nào vào thời điểm hiện tại, nhưng hoàn toàn có khả năng mức sử dụng margin còn cao hơn nữa.

Một thống kê khác có thể giúp củng cố quan điểm này là thanh khoản. Trong tháng 6, tổng giá trị giao dịch (gồm cả thỏa thuận) trung bình phiên trên cả 3 sàn HoSE, HNX và UPCoMđạt khoảng 19.815 tỷ đồng, thì 18 phiên đầu tháng 7 này giá trị trung bình đạt 20.366 tỷ đồng/phiên. Mức tăng thanh khoản không quá lớn, nhưng cần đặt trong bối cảnh lượng vay margin đã được sử dụng ở mức cao và phần tăng thêm lúc này phụ thuộc vào mức tăng của giá trị tài sản cầm cố.

Việc NĐT sử dụng đòn bẩy lớn là bình thường trong bối cảnh thị trường đang tăng tốt. Điều này không hàm ý rủi ro chừng nào sức căng margin chưa đạt ngưỡng giới hạn.

Các CTCK đã tăng vốn mạnh mẽ trong năm 2022 giúp năng lực vốn cho vay cũng nhiều hơn. Mức margin tăng chỉ là một tín hiệu cho thấy thị trường đang có dòng tiền dồi dào và NĐT bắt đầu “say” khi duy trì vốn vay trong thời gian dài (nắm giữ CP bằng vốn vay).

Hiệu ứng dòng tiền

Số liệu tháng 6 vừa qua cho thấy, hoạt động mời chào mở tài khoản chứng khoán lại sôi động, tiêu chí KPI về mở tài khoản bắt đầu được áp dụng. Số lượng tài khoản mở mới đạt 146.060, trong đó 145.856 tài khoản của NĐT cá nhân trong nước.

Mặc dù còn xa thị trường mới quay lại giai đoạn 2021-2022 về mức độ quan tâm của NĐT mới, nhưng theo lời một số môi giới, việc thuyết phục mở tài khoản chứng khoán đã dễ hơn nhiều giai đoạn trước.

Điều này cũng không khó đoán, vì khi lãi suất tiết kiệm quá thấp thì những cuốn sổ đáo hạn sẵn sàng chuyển vào tài khoản đầu tư, nhất là khi lợi nhuận trên thị trường đang rất tốt.

Một số liệu thống kê từ báo cáo tài chính quý II của 40 CTCK cho thấy số dư tiền gửi của NĐT trên tài khoản ở các CTCK tăng 8.200 tỷ đồng, tương ứng tăng 14% so với cuối quý I, nhưng vẫn thấp hơn 30% (khoảng 31.000 tỷ đồng) so với mức đỉnh thiết lập vào quý IV-2021.

Như vậy có thể thấy, mức gia tăng thanh khoản trong những tháng gần đây đến từ cả vốn vay tăng lẫn vốn tự có tăng. Nói cách khác, TTCK thật sự nhận được một lượng vốn mới đi cùng với mức tăng năng lực mua nhờ vốn vay.

Đây là xu hướng đã được dự báo từ cuối quý I, khi Ngân hàng Nhà nước khởi động chu kỳ cắt giảm lãi suất liên tục.

TTCK trong quá khứ đã chứng minh một điều, dòng tiền một khi đã chảy vào thì rất khó chảy ra, trừ phi thị trường bước vào giai đoạn suy thoái. Trong khi đó, hiện tại thị trường vừa mới chạm đáy (tháng 11-2022) nên khả năng cao dòng vốn mới sẽ tiếp tục nằm lại.

Một thực tế rất đời thường, là nếu có dòng tiền nhàn rỗi lúc này, việc gửi tiết kiệm không phải là lựa chọn của những cá nhân năng động. Lãi suất tiết kiệm 12 tháng hiện chỉ còn khoảng 6,5-6,7%.

Dưới sức ép thúc đẩy tăng trưởng, mặt bằng lãi suất thấp chắc chắn sẽ còn kéo dài, thậm chí có thể xuống thấp hơn nữa. Nếu như giai đoạn khủng hoảng 2022 thổi bay tài sản của rất nhiều NĐT, thì những tài khoản mới mở có thể xem là nguồn vốn “tươi mới”.

Khi quan sát thị trường dưới góc độ dòng tiền, yếu tố cung cầu lúc này đang ủng hộ thị trường tăng giá, bất kể có xa rời thực tế định giá cơ bản hay không. NĐT không lạ gì hiệu ứng dòng tiền như vậy, khi càng nghi ngờ yếu tố cơ bản, giá CP càng tăng khỏe.

Hiện tại đã có những cảnh báo về sự bất cân xứng giữa giá CP và kết quả kinh doanh 6 tháng đầu năm, nhưng điều đó chưa đủ để cản bước sức mạnh của dòng tiền lúc này, vì nhu cầu mua vẫn cao hơn nhu cầu bán.

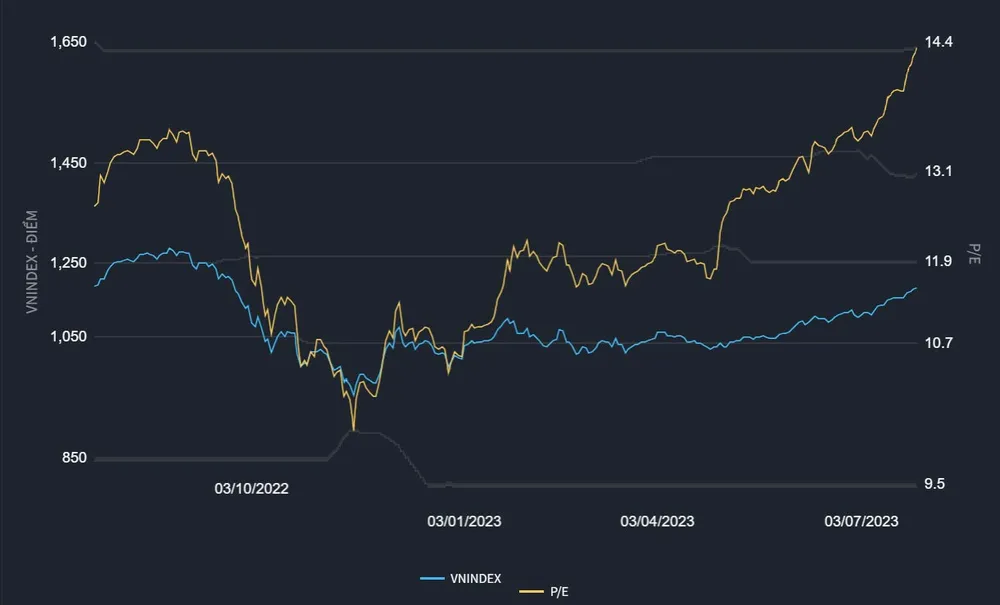

Số liệu lợi nhuận quý II kém đã bắt đầu phản ánh lên mức P/E cao của VN Index tới trên 14 lần, còn cao hơn cả thời điểm thị trường đạt đỉnh cuối tháng 8-2022 (13,7 lần), dù VN Index hiện tại vẫn chưa quay lại đỉnh cuối tháng 8-2022.

Nếu như trong tháng 6, tổng giá trị giao dịch (gồm cả thỏa thuận) trung bình phiên trên cả 3 sàn HoSE, HNX và UPCoM đạt khoảng 19.815 tỷ đồng, thì 18 phiên đầu tháng 7 này giá trị trung bình đạt 20.366 tỷ đồng/phiên. TTCK thật sự nhận được một lượng vốn mới đi cùng với mức tăng năng lực mua nhờ vốn vay.