NHNN đã làm tròn trách nhiệm?

Khi nói đến giảm lãi suất để hỗ trợ hay thúc đẩy nền kinh tế, thường nghĩ ngay đến nhiệm vụ của NHNN. Nhưng NHNN cũng chỉ có trong tay vài công cụ để điều hành. Bơm vốn vào thị trường mở (OMO) đã làm giảm lãi suất trên thị trường liên NH về mức thấp nhất, qua đó đẩy lãi suất huy động của nhiều NH giảm xuống.

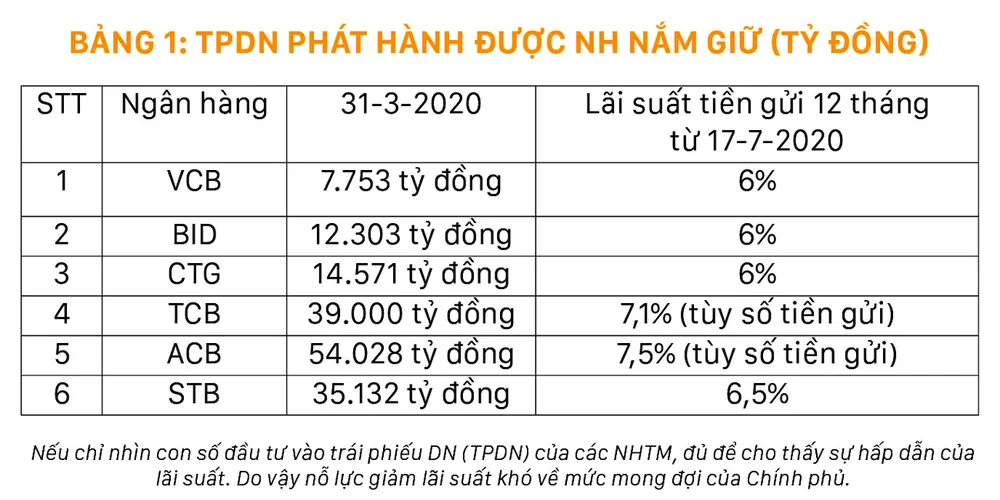

Công cụ này vốn dĩ truyền thống và cũng chỉ có bấy nhiêu. Trong khi mức lãi suất tiền gửi cũng khó giảm hơn bởi có quá nhiều NHTM đang gặp những vấn đề riêng. Chỉ cần nhìn vào khoản mục chứng khoán nợ nắm giữ đến ngày đáo hạn do các tổ chức kinh tế phát hành của một số NHTM trong quý I-2020, sẽ nhận thấy những vấn đề riêng của các NHTM làm lãi suất khó giảm thêm (bảng 1).

Trong khi đó, những nỗ lực của NHNN cũng chỉ dừng ở tăng trưởng tín dụng của cả hệ thống ở mức 3,26% trong 6 tháng đầu năm, thấp hơn mức 7,36%/6 tháng 2019, 7,82%/6 tháng 2018. Còn với DN khi thực hiện Thông tư 01/2020, các DN về cơ bản muốn được giảm lãi suất và cơ cấu nợ sẽ phải tất toán dư nợ của hợp đồng trước đó ở mức lãi suất cao, và giải ngân trên hợp đồng mới để có lãi suất thấp.

Các khoản dư nợ trước được NH tiến hành xem xét tái cơ cấu theo Thông tư 01/2020. Do vậy, bản chất của tăng trưởng tín dụng trong 6 tháng của hệ thống cần được xem xét gắn với bản chất của nền kinh tế.

Cảnh báo về tiềm ẩn nợ xấu trong hệ thống NH đã được NHNN phát ra từ bản chất của hoạt động DN. Theo đó, khi DN quay vòng dòng tiền hoạt động kinh doanh, họ có thể thanh toán những khoản dư nợ trước để vay mới với lãi suất thấp hơn.

Nhưng nếu lấy những DN trong ngành du lịch, khách sạn nhà hàng, các công ty may mặc, da giày… khi doanh thu nói chung chỉ còn 5% so với trước, gần như họ không thể thanh toán các khoản nợ cũ để vay mới với lãi suất thấp trên dư nợ đã vay. Do vậy, nhìn vào bản chất tín dụng tăng trưởng, lãi suất vay trung bình của DN vẫn không giảm là bao và nguy cơ nợ xấu càng gia tăng.

Lấy thí dụ một công ty có thương hiệu trong ngành dệt may, trước khi xảy ra đại dịch dư nợ chỉ ở mức 220 tỷ đồng, nhưng đến nay mức dư nợ đã lên đến 300 tỷ đồng. Các khoản nợ cũ 220 tỷ đồng thực hiện giãn nợ theo Thông tư 01 nhưng lãi vay của họ không được giảm. Để giảm lãi suất, DN chỉ có thể giải ngân mới nên dư nợ của công ty đã tăng lên.

Tuy nhiên, từ hơn 1.600 công nhân nay còn chưa tới 100 người, hoạt động kinh doanh của họ sẽ ra sao để thực hiện thanh toán các khoản nợ hiện nay. Có thể, chủ DN phải dùng tài sản cá nhân tích lũy được để chống chọi với những khoản nợ, nếu muốn nuôi hy vọng phục hồi kinh tế của Chính phủ.

Những phân tích trên phần nào thấy được bản chất của tăng trưởng tín dụng của hệ thống và tình trạng giảm lãi suất hiện nay để hỗ trợ nền kinh tế Chính phủ mong đợi. Với những gì có trong tay, NHNN đã làm hết sức cho mục tiêu của Chính phủ trong mùa Covid này.

Thế nhưng, mức lãi suất này vẫn không thể đáp ứng kỳ vọng của Chính phủ, khi các cuộc họp của Chính phủ phát đi liên tục chủ trương giảm lãi suất hơn nữa. Vậy ngoài NHNN, Chính phủ cần thêm những công cụ nào khác?

Dùng trái phiếu chính phủ

Dùng trái phiếu chính phủ

| Sử dụng TPCP sẽ làm tăng cung tiền cơ sở, giống như chiếc máy bơm làm cho hồ nước được lưu thông, tốc độ lưu thông của tiền được đẩy nhanh, giúp gia tăng nguồn thu ngân sách và nền kinh tế sẽ có hy vọng phục hồi. |

Ở Việt Nam, ngay khi dịch bệnh xảy ra, Chính phủ đã có gói hỗ trợ từ ngân sách lên đến 62.000 tỷ đồng và về cơ bản đã hoàn tất, nhưng tăng trưởng quý II cũng chỉ đạt 0,36% so với cùng kỳ. Do vậy Chính phủ phải hành động mạnh tay hơn cho các chính sách hỗ trợ nền kinh tế, nhất là mục tiêu giảm lãi suất cho nền kinh tế.

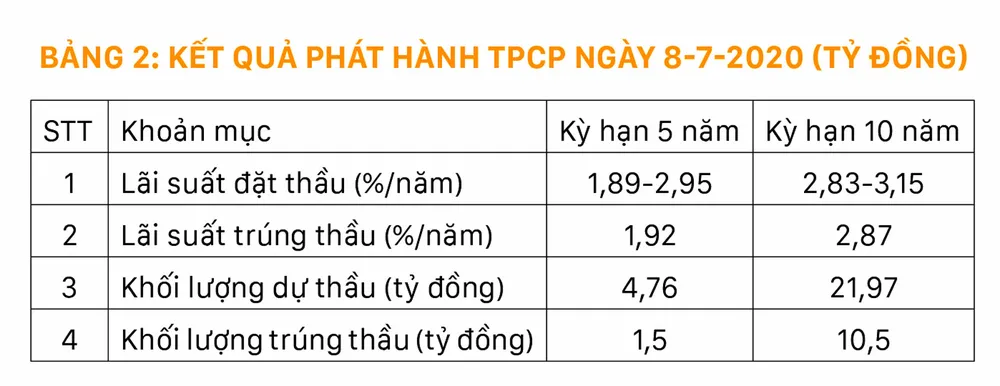

Theo kết quả phát hành trái phiếu chính phủ (TPCP) ngày 8-7, lãi suất trúng thầu cho kỳ hạn 5 năm 1,92%/năm. Nếu sử dụng mức lãi suất này để thực hiện cho vay nền kinh tế từ gói tái cấp vốn cho các hợp đồng vay vốn của các DN, việc giảm lãi suất như Chính phủ mong đợi sẽ rất khả dĩ (bảng 2).

Nếu Chính phủ mong muốn giảm lãi suất để thúc đẩy kinh tế trong những tháng cuối năm và xa hơn là thời kỳ hậu Covid-19, sẽ xác định gói tín dụng này từ ngân sách. Bằng việc phát hành 50.000 tỷ đồng TPCP để NHNN cho vay tái cấp vốn đối với các khoản vay phục vụ sản xuất kinh doanh của DN ở các NHTM, sẽ được lãi suất bằng hoặc thấp hơn lãi suất TPCP.

Mục đích của khoản cho vay này được thu hồi không phải là lãi suất cho vay mà là nguồn thu ngân sách. Dù Chính phủ chấp nhận thiệt trong lãi suất huy động và lãi suất cho vay, nguồn thu ngân sách từ thuế cũng sẽ được duy trì.

Thậm chí, chính sách này sẽ giúp giảm thiểu rủi ro gia tăng nợ xấu cho hệ thống NH, nên các NH có trách nhiệm trong việc mua và nắm giữ TPCP, thay vì nắm giữ các loại TPDN. Lãi suất TPCP không chỉ 1,92% như hiện nay mà còn thấp hơn nữa.

Thực hiện giải pháp này không làm tăng cung tiền cơ sở, mà có thể hình dung như chiếc máy bơm làm cho hồ nước được lưu thông, tốc độ lưu thông của tiền được đẩy nhanh, sẽ giúp gia tăng nguồn thu ngân sách và nền kinh tế sẽ có hy vọng phục hồi. Vấn đề còn lại cho giải pháp này là thẩm quyền chi ngân sách.

Khi đa số chính phủ trên thế giới đều làm việc tích cực với quốc hội trong các gói hỗ trợ nền kinh tế, gần như Việt Nam ít được các đại biểu Quốc hội bàn thảo. Do vậy, DN kỳ vọng vào chức trách của các đại biểu trong những giải pháp của Chính phủ nhằm phục hồi kinh tế.