Những biến động trong môi trường quốc tế mấy năm gần đây sẽ có nhiều tác động sâu sắc đến diện mạo kinh tế, chính trị thế giới trong thời gian tới. Và Việt Nam cần có các chính sách thích nghi như thế nào? Ðây cũng là chủ đề hội thảo “Ðịnh hình lại hệ thống tài chính toàn cầu và chiến lược của Việt Nam” diễn ra tại TPHCM vào ngày 27-4. Kể từ số báo này, ÐTTC trích đăng những ý kiến của các chuyên gia, phân tích những quan điểm của mình để bạn đọc, nhà đầu tư và các nhà quản lý có cái nhìn toàn diện.

Thu hẹp tỷ trọng GDP toàn cầu của Mỹ

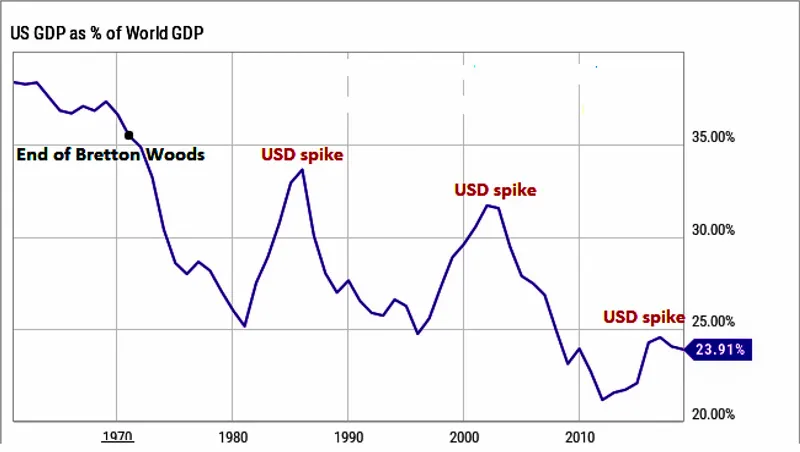

Sau Thế chiến II, Mỹ chiếm hơn 40% GDP toàn cầu. Vào thời điểm hệ thống Bretton woods kết thúc và hệ thống Petrodollar bắt đầu, Mỹ vẫn chiếm 35% GDP toàn cầu. Nhưng giờ chỉ còn 23,9% GDP toàn cầu (hình 1).

Nếu USD có một chu kỳ giảm khác, con số này có thể giảm xuống còn 20%. Và dựa trên sức mua tương đương, Mỹ chỉ chiếm 15% GDP toàn cầu.

Hình 1: Tỷ trọng GDP của Mỹ so với toàn cầu (%).

Hình 1: Tỷ trọng GDP của Mỹ so với toàn cầu (%). Thị trường năng lượng toàn cầu và rộng hơn là thương mại quốc tế, hiện quá lớn để được định giá chủ yếu bằng tiền tệ của duy nhất một quốc gia, nhất là quốc gia chiếm tỷ trọng nhỏ trong GDP toàn cầu.

Và như vậy khi nền kinh tế Mỹ chiếm tỷ trọng ngày càng nhỏ, việc cung cấp đủ USD cho cả thế giới định giá toàn bộ năng lượng càng trở nên không thể.

Thương mại quốc tế đa tiền tệ

Thương mại quốc tế đa tiền tệ

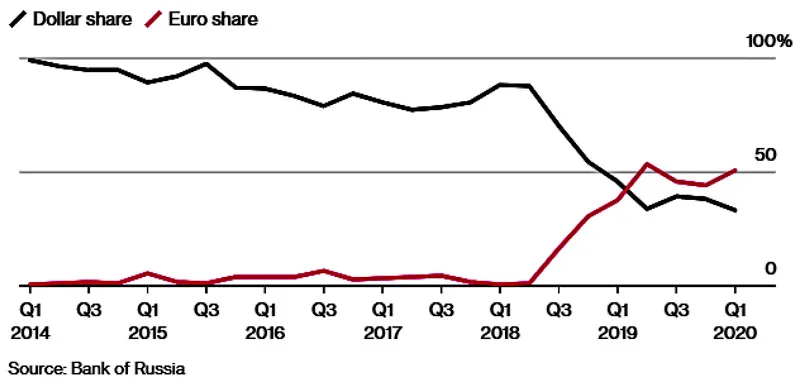

Theo dữ liệu của Ngân hàng trung ương Nga, trong những năm qua xuất khẩu từ Nga sang Trung Quốc đã nhanh chóng thiết lập qua một rổ tiền tệ đa dạng hơn. 6 năm trước, xuất khẩu của Nga sang Trung Quốc dựa trên 98% là bằng USD.

Nhưng tính đến đầu năm 2020, tỷ lệ này chỉ là 33% dựa trên USD, 50% dựa trên EUR và 17% bằng tiền tệ của chính họ. Và quan trọng là hàng hóa xuất khẩu của Nga chủ yếu dựa vào năng lượng và hàng hóa, vốn là trọng tâm của hệ thống Petrodollar (hình 2).

Hình 2: Ngày nay Trung Quốc trả cho xuất khẩu Nga nhiều Eur hơn USD.

Hình 2: Ngày nay Trung Quốc trả cho xuất khẩu Nga nhiều Eur hơn USD. Tương tự, xuất khẩu của Nga sang châu Âu cũng ngày càng trở nên dựa trên đồng eur. 6 năm trước, xuất khẩu của Nga sang châu Âu là 69% tính theo đồng USD và 18% tính theo đồng EUR. Giờ đây, họ dựa trên 44% USD và 43% EUR.

Đó cũng là lý do mà Mỹ luôn phản đối và gây trở ngại cho dự án Nord Stream 2 (dòng chảy phương Bắc 2).

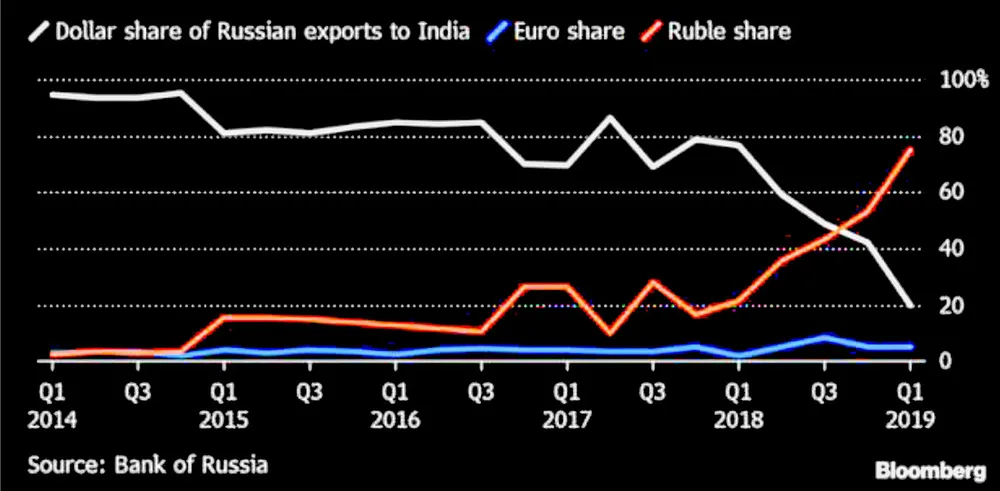

Thêm vào đó, vào năm 2019, Nga cũng đã đạt được kết quả tương tự với Ấn Độ. Theo đó Ấn Độ đồng ý không sử dụng đồng USD trong các thỏa thuận quốc phòng khổng lồ với Nga, đưa đến một sự sụt giảm đáng kể. Xuất khẩu của Nga sang Ấn Độ bằng USD chỉ còn chiếm 20% so với mức gần như tuyệt đối trong những năm trước đó.

Tỷ phần USD, EUR, và Rubble trong hoạt động xuất khẩu Nga-Ấn Độ.

Tỷ phần USD, EUR, và Rubble trong hoạt động xuất khẩu Nga-Ấn Độ. Tuy nhiên, khi các cường quốc lớn như Trung Quốc, Nga và Ấn Độ bắt đầu định giá những thứ bên ngoài hệ thống Petrodollar và sử dụng tiền tệ của họ cho thương mại, bao gồm cả năng lượng trong một số trường hợp, Mỹ không thể can thiệp quân sự, và thay vào đó chỉ có thể can thiệp với các biện pháp trừng phạt hoặc tranh chấp thương mại và các hình thức gây áp lực địa chính trị khác.

Điểm nóng mới nhất là nhiều đợt đe dọa trừng phạt của Mỹ đối với các công ty liên quan đến đường ống Nord Stream 2 từ Nga đến Đức, nếu hoàn thành sẽ củng cố hệ thống cung cấp khí đốt của Nga sang châu Âu. Cả cơ quan hành pháp và cơ quan lập pháp của Mỹ đã khá chú tâm vào dự án đó.

Một điểm nóng khác là lệnh trừng phạt của Mỹ đối với Iran. Châu Âu, Ấn Độ và Trung Quốc đều có quan hệ thương mại với Iran và muốn giao dịch với họ, tất cả đều là những nhà nhập khẩu năng lượng lớn trong khi Iran là nhà sản xuất năng lượng.

Nước Mỹ nắm giữ trái phiếu của chính mình

Nước Mỹ nắm giữ trái phiếu của chính mình

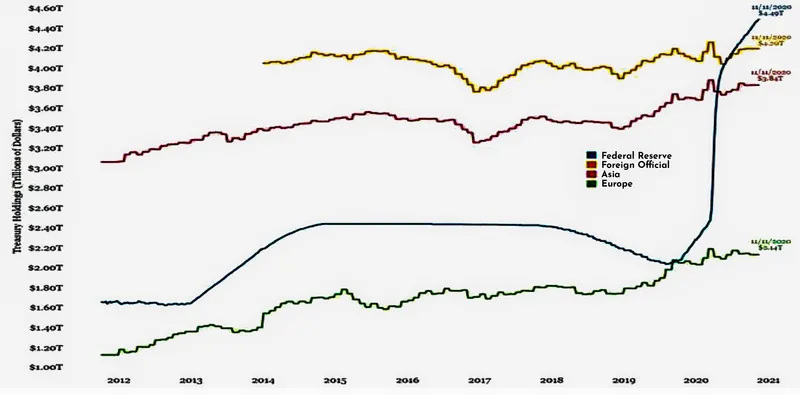

Một bất thường nữa là nước Mỹ đang nắm giữ các khoản nợ của chính mình. Hình 3 cho thấy, tính đến năm 2020-2021, Cục Dự trữ Liên bang Mỹ (Fed - đường màu xanh) sở hữu nhiều trái phiếu Kho bạc hơn tất cả các ngân hàng trung ương nước ngoài cộng lại (đường màu cam).

Hình 3: Giá trị nắm giữ trái phiếu kho bạc Mỹ trên toàn cầu (tỷ USD).

Hình 3: Giá trị nắm giữ trái phiếu kho bạc Mỹ trên toàn cầu (tỷ USD). Đó không phải là cách hoạt động bình thường của đơn vị tiền tệ đóng vai trò là “dự trữ toàn cầu”. Nó giống như một đầu bếp nhà hàng ăn món ăn do chính cô ấy nấu nhiều hơn so với thực khách của cô ấy.

Trong vòng một năm, Fed đã tăng mạnh sở hữu trái phiếu Kho bạc Mỹ, từ khoảng một nửa giá trị trái phiếu Kho bạc được nắm giữ bởi các ngân trung ương nước ngoài cộng lại, lên thậm chí là nhiều hơn con số đó.

Hậu Covid: Các gói kích thích khổng lồ, tăng thâm hụt ngân sách và nợ công

Hậu Covid: Các gói kích thích khổng lồ, tăng thâm hụt ngân sách và nợ công

Sự bùng phát của Covid-19 đã ảnh hưởng đến toàn thế giới với những tác động lên nền kinh tế có thể quan sát được.

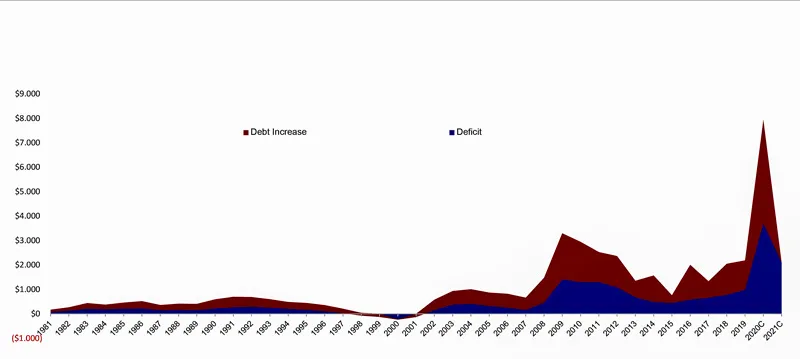

Lúc này sẽ có nhu cầu lớn hơn về kích thích tài khóa từ chính phủ Mỹ để giúp thúc đẩy sự phục hồi kinh tế, thâm hụt ngân sách vì thế sẽ tăng đột biến trong thời gian ngắn (hình 4).

Hình 4: Thâm hụt ngân sách Mỹ 1981-2020 (tỷ USD).

Hình 4: Thâm hụt ngân sách Mỹ 1981-2020 (tỷ USD). Gói cứu trợ 1.900 tỷ USD đã được thông qua, là một trong những gói cứu trợ lớn thứ 2 sau nhiều thập niên, kỳ vọng giúp nước Mỹ thúc đẩy tăng trưởng kinh tế. Tuy vậy, gói cứu trợ càng lớn thì đồng nghĩa nợ công của Mỹ càng tăng cao.

Thâm hụt ngân sách dự báo cho năm 2020 trước khi xảy ra Covid-19 ở mức 1.083 tỷ USD, vào khoảng 4,8% GDP. Tuy nhiên Covid đã đẩy mức thâm hụt lên một tỷ lệ cao kỷ lục, tới khoảng 3.700 tỷ USD (17,8% GDP).

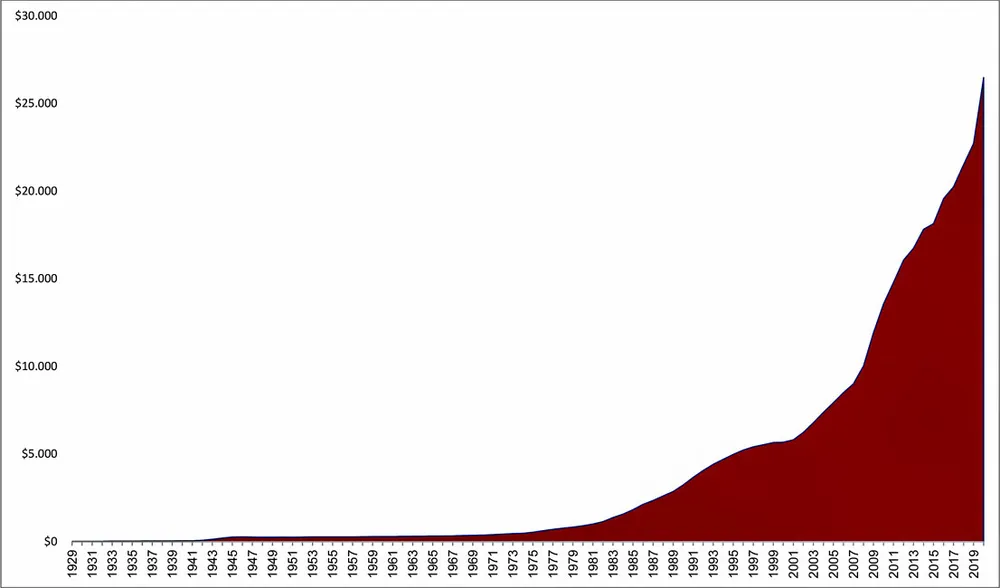

Nợ chính phủ Mỹ từ 1929-2020 (tỷ USD).

Nợ chính phủ Mỹ từ 1929-2020 (tỷ USD). Hậu Covid, đang đẩy nhanh việc tích lũy nợ của chính phủ Mỹ. Khi mà nợ trở nên đầm đìa và Fed không thể hỗ trợ thanh khoản cho thị trường, đó là lúc mà các nhà đầu tư nước ngoài sẽ giảm nhu cầu đối với trái phiếu Kho bạc Mỹ. Cùng với điều này có thể gây áp lực giảm giá đối với đồng USD.

Khi đồng USD giảm giá, nhà đầu tư nước ngoài nhận lại được một đồng tiền có giá trị ít hơn, khiến nhu cầu đối với trái phiếu Kho bạc Mỹ tiếp tục giảm thêm. Đến lúc đó, Mỹ có thể sẽ phải chấp nhận vay nợ với lãi suất cao hơn để giữ cho các nhà đầu tư không rời bỏ trái phiếu Kho bạc Mỹ.

Đấy là điều làm thị trường tài chính những tháng gần đây lo ngại đẩy lợi suất trái phiếu tăng lên.