Tận hưởng lỗ hổng từ hệ thống

Khi hầu hết các quốc gia khác thâm hụt thương mại, cuối cùng họ phải phá giá tiền tệ đủ lớn để hàng hóa xuất khẩu trở nên cạnh tranh hơn và hàng nhập khẩu trở nên đắt hơn.

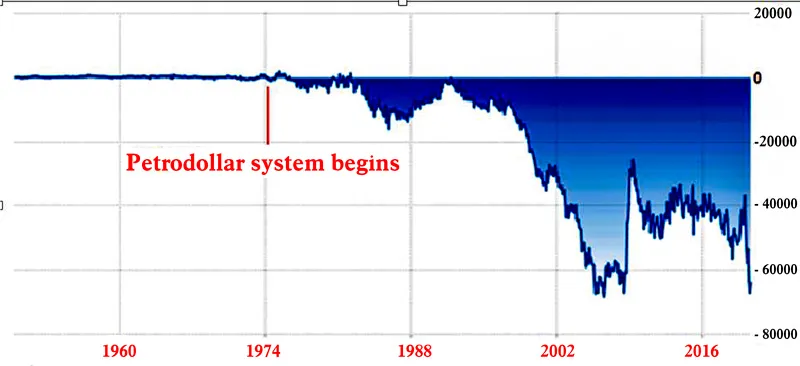

Tuy nhiên, do hệ thống Petrodollar tạo ra nhu cầu quốc tế liên tục cao đối với đồng USD, khiến cho thâm hụt thương mại của Mỹ không bao giờ được điều chỉnh và tự cân bằng.

Thâm hụt thương mại duy trì liên tục bởi cấu trúc của hệ thống tiền tệ toàn cầu, điều này tạo ra sự mất cân bằng vĩnh viễn, và cuối cùng sau một thời gian đủ dài, đã đưa hệ thống đi xuống (Charlotte and Larry, 2003).

Nhưng cũng chính sự thâm hụt thương mại của Mỹ đã mang lại lợi ích từ thặng dư thương mại cho nhiều quốc gia. Nhật thặng dư thương mại trong suốt thập niên 1980 và 1990.

Đức cũng thặng dư thương mại trong giai đoạn cuối thập niên 1990 và thập niên 2000, nhất là khi đồng Euro ra đời thì thặng dư thương mại của Đức càng gia tăng.

Cuối thập niên 2000 và 2010, Trung Quốc cũng đạt được thặng dư thương mại lớn.

Những quốc gia có thặng dư thương mại trực tiếp hoặc gián tiếp từ Mỹ đã có được cơ hội để quốc tế hóa tiền giấy của họ. Nhật sử dụng lượng dự trữ ngoại hối từ đồng USD để nâng đỡ cho đồng yên trong việc gia nhập vào danh sách các loại tiền tệ thanh toán quốc tế.

Trong khi đó, Đức dùng dự trữ ngoại hối từ đồng USD để đầu tư và cho vay đối với các quốc gia châu Âu. Qua đó Đức trở thành quốc gia có ảnh hưởng nhất trong khối này.

Ngày nay, Trung Quốc sau gần 10 năm thặng dư thương mại đã sử dụng lượng dự trữ ngoại hối để cho vay nhằm xây dựng nên con đường tơ lụa.

Mục đích của các quốc gia khi thặng dư thương mại đều muốn quốc tế hóa đồng tiền của mình. Vấn đề là, các đồng tiền này cũng dựa trên lượng dự trữ có được từ đồng USD.

Nghĩa là đồng USD vẫn là đồng tiền đảm bảo cho một đồng tiền khác thực hiện việc quốc tế hóa tiền tệ của họ, đưa đồng tiền đó tham gia vào hệ thống tiền tệ toàn cầu.

Diễn biến chỉ số đồng USD so với rổ tiền tệ tham gia vào hệ thống tiền tệ toàn cầu.

Diễn biến chỉ số đồng USD so với rổ tiền tệ tham gia vào hệ thống tiền tệ toàn cầu.Nguồn: StockCharts.com

Định giá thấp đồng nội tệ

Một lỗ hổng khác trong hệ thống Petrodollar là hệ thống này khuyến khích chủ nghĩa trọng thương. Điều này có nghĩa là hệ thống tiền tệ này khuyến khích các đối tác thương mại khác nhau tối đa hóa xuất khẩu, trong khi đó giảm thiểu nhập khẩu bằng cách thao túng tiền tệ của họ đến mức đủ yếu.

Do tiền tệ các quốc gia với chế độ tỷ giá hối đoái thả nổi, nhiều quốc gia cố gắng giữ cho đồng tiền của mình yếu đi, để họ có được cán cân thương mại dương với Mỹ và các đối tác thương mại khác.

Dĩ nhiên, họ không muốn đồng tiền của mình yếu đến mức công dân của họ không thể nhập khẩu hàng hóa, nhưng họ muốn đồng tiền của mình đủ yếu để xuất khẩu của quốc gia mình có tính cạnh tranh và sức nhập khẩu không mạnh, qua đó có thể điều hành thặng dư thương mại.

Điều này cho phép một quốc gia nhanh chóng xây dựng ngành sản xuất công nghiệp, tích lũy USD và dự trữ ngoại hối. Với tư cách là đơn vị tiền tệ dự trữ toàn cầu, Mỹ về cơ bản đã bị loại khỏi tùy chọn này, với một cán cân thương mại bị thâm hụt dai dẳng.

Bởi vì tỷ giá hối đoái được thả nổi tự do kể từ năm 1971 trong hệ thống đồng USD, đồng tiền này có thể mạnh lên hoặc suy yếu so với các đồng tiền khác một cách đáng kể, và các cặp tiền tệ khác có thể mạnh hoặc suy yếu so với nhau.

Đồng USD thực sự đã có 2 lần giảm giá mạnh đến 40% so với một rổ các loại tiền tệ chính khác trong hệ thống tiền tệ hiện tại, tuy nhiên việc sụt giảm này vẫn không làm mất trạng thái tiền tệ dự trữ toàn cầu.

Là một đồng USD giảm giá trong hệ thống Petrodollar, không có nghĩa là một sự kết thúc của một hệ thống tiền tệ. Hình 2 cho thấy chỉ số USD từ đầu những năm 1970 khi hệ thống Petrodollar bắt đầu. Biểu đồ đang hiển thị 3 chu kỳ chính mà nó đã và sẽ trải qua.

Các khoản nợ đang neo vào USD

Các khoản nợ đang neo vào USD

Một vấn đề khác mà hệ thống tiền tệ ngày nay đã siết chặt vào đồng USD khi mà có khoảng 40.000 tỷ USD các khoản nợ định danh bằng đồng tiền này. Các chính phủ và tổ chức ngoài nước Mỹ cũng có khoản nợ bằng USD trị giá 13.000 tỷ USD, và cũng có nhiều tài sản định danh bằng đồng USD trị giá 42.000 tỷ USD (số liệu từ BIS, IMF và US BEA).

Các khoản nợ và tài sản này được tích tụ trong nhiều thập kỷ do các quốc gia này thặng dự thương mại với Mỹ. Các khoản nợ định danh bằng đồng USD thể hiện cho nhu cầu ổn định về nguồn USD để thanh toán.

Do vậy, khi xảy ra sự suy thoái kinh tế, hoặc khi thương mại toàn cầu bằng đồng USD chậm lại, có khả năng xảy ra một sự thiếu hụt đồng USD bên ngoài Mỹ. Điều này xảy ra vào tháng 3-2020 khi đại dịch Covid-19 làm giảm mạnh thương mại toàn cầu và sự sụt giảm của giá dầu.

Như vậy, đồng USD được đảm bảo bởi cả dầu, thương mại và các khoản nợ bằng USD, và đó là một hiệu ứng mạng lưới cũng cố cho nhau một cách mạnh mẽ.

Khi đồng USD mạnh tương đối so với đồng nội tệ ở các thị trường mới nổi, nó sẽ đóng vai trò như là một dạng thắt chặt định lượng đối với quốc gia đó vì các khoản nợ định danh bằng đồng USD tính trên tiền tệ của quốc gia đó sẽ tăng so với tài sản và dòng tiền của họ, điều này có thể vô cùng nghiêm trọng trong các giai đoạn suy thoái kinh tế.

Ngược lại, khi đồng USD yếu, nó sẽ đóng vai trò như là một dạng nới lỏng định lượng.

Trong thời kỳ đồng USD yếu, thường có sự bùng nổ kinh tế toàn cầu, và các quốc gia trên thế giới bao gồm cả Mỹ có một thời kỳ phát triển thịnh vượng. Nếu các quốc gia thông minh, họ bắt đầu xây dựng dự trữ ngoại hối lớn với dòng vốn vào bằng đồng USD của mình.

Trong thời kỳ đồng USD mạnh, nền kinh tế toàn cầu thường tăng trưởng chậm lại và các quốc gia bị siết chặt bởi các khoản nợ bằng đồng USD. Các nước sẽ mua ít và thậm chí bán ra trái phiếu kho bạc Mỹ để trả nợ và phục vụ cho chính sách tiền tệ của họ.