Hãng tin BuzzFeed News đã chia sẻ những báo cáo này với Hiệp hội các Nhà báo Điều tra Quốc tế (ICIJ), và hơn 100 tổ chức tin tức ở 88 quốc gia.

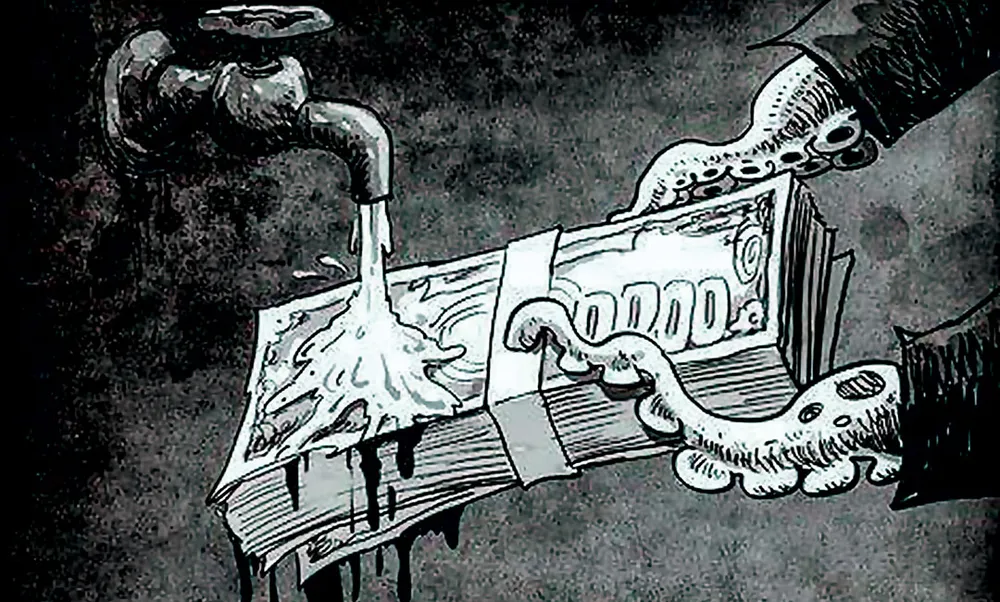

Theo những tài liệu này, các ngân hàng (NH) biên soạn có chia sẻ thông tin này với chính phủ nhưng không công khai, cho thấy các NH đã cố tình phớt lờ những biện pháp an ninh để thu lợi cho mình và cổ đông, trong khi các cơ quan chức năng hầu như chỉ là “cọp giấy” trong nỗ lực chống rửa tiền. Lợi nhuận từ các cuộc chiến ma túy chết người, công quỹ bị biển thủ từ các nước đang phát triển, và tiền tiết kiệm chắt chiu của hàng triệu khách hàng bị đánh cắp trong các kế hoạch Ponzi (mô hình lừa đảo) đều được phép rửa sạch qua các gã khổng lồ NH.

Sự tiếp tay của mạng lưới tiền bẩn

FinCEN là cơ quan chịu trách nhiệm chống rửa tiền, tài trợ khủng bố và các tội phạm tài chính khác. Họ đã thu thập hàng triệu báo cáo hoạt động đáng ngờ này (SAR), sau đó gửi cho các cơ quan thực thi pháp luật Mỹ và các cơ quan hoạt động tình báo tài chính của các quốc gia khác. Nhưng cuộc điều tra của FinCEN cho thấy, ngay cả sau khi bị truy tố hoặc bị phạt vì hành vi sai trái tài chính, các NH như JPMorgan Chase, HSBC, Standard Chartered, Deutsche Bank và Bank of New York Mellon vẫn tiếp tục chuyển tiền cho những kẻ tình nghi là tội phạm. Các khoản thanh toán đáng ngờ chảy khắp thế giới và vào vô số ngành công nghiệp, từ thể thao quốc tế đến giải trí Hollywood, bất động sản sang trọng đến nhà hàng sushi Nobu.

Hồ sơ FinCEN phơi bày một sự thật tiềm ẩn của kỷ nguyên hiện đại: Các mạng lưới tiền bẩn đi khắp thế giới đã trở thành động mạch quan trọng của nền kinh tế toàn cầu. Chúng kích hoạt một hệ thống tài chính ngầm trên phạm vi rộng và không bị kiểm soát, đến mức nó trở nên không thể tách rời khỏi cái gọi là nền kinh tế hợp pháp.

Đơn cử như Standard Chartered đã chuyển tiền thay mặt cho Al Zarooni Exchange, một doanh nghiệp có trụ sở tại Dubai, sau đó bị cáo buộc rửa tiền thay mặt cho Taliban. Trong những năm Al Zarooni là khách hàng của Standard Chartered, các tay súng Taliban đã tổ chức các cuộc tấn công bạo lực khiến dân thường và binh lính thiệt mạng.

Hay chi nhánh Hồng Kông của HSBC đã cho phép WCM777, một chương trình Ponzi, chuyển hơn 15 triệu USD cho một doanh nghiệp ngay cả khi doanh nghiệp này bị cấm hoạt động ở 3 tiểu bang Mỹ. Các nhà chức trách cho biết vụ lừa đảo của doanh nghiệp này đã lấy cắp ít nhất 80 triệu USD từ các nhà đầu tư, chủ yếu là người nhập cư gốc Latinh và châu Á, và chủ sở hữu của công ty đã sử dụng số tiền cướp được để mua 2 sân golf, 1 biệt thự rộng 7.000m2, 1 viên kim cương 39,8 carat và quyền khai thác ở Sierra Leone.

Rồi những Bank of America, Citibank, JPMorgan Chase, American Express và những NH khác đã xử lý tập thể hàng triệu USD các giao dịch cho gia đình Viktor Khrapunov, cựu thị trưởng thành phố đông dân nhất của Kazakhstan, ngay cả sau khi Interpol ban hành Thông báo Đỏ về việc bắt giữ ông. Khrapunov sau đó trốn sang Thụy Sĩ và bị kết án vắng mặt với các tội danh bao gồm nhận hối lộ và lừa đảo thông qua việc bán tài sản công.

SAR - chốt chặn vẫn như không

SAR - chốt chặn vẫn như không

Quốc hội Mỹ đã tạo ra chương trình SAR vào năm 1992, đưa các NH trở thành tuyến đầu trong cuộc chiến chống rửa tiền. SAR là bộ chia sẻ một số thông tin đó thông qua Egmont Group, một liên minh ít được biết đến của các đơn vị tình báo tài chính từ hơn 150 quốc gia và vùng lãnh thổ. Các SAR đã cung cấp cho các thành viên Egmont những chi tiết tài chính không ở đâu có, chẳng hạn những thông tin liên quan đến cựu thành viên Ủy ban Olympic Lamine Diack, người đã bị kết án tù vì bê bối doping ở Nga; hay nhà tài phiệt Nga Oleg Deripaska, người đã bị Mỹ trừng phạt cách đây hai năm.

Từ đây, FinCEN đã nhận được hơn 2 triệu SAR vào năm ngoái. Con số đó đã tăng gần gấp đôi trong thập niên qua, khi các tổ chức tài chính phải đối mặt với áp lực ngày càng lớn trong việc nộp hồ sơ và khối lượng giao dịch quốc tế đã tăng lên.

Trong khi đó, một số NH coi SAR như một loại thẻ miễn phí, gửi thông báo về một loạt các giao dịch mà không thực sự có hành động ngăn chặn chúng. Trong một số trường hợp, các NH đã nộp nhiều báo cáo về khách hàng điện tử, trình bày chi tiết các tội phạm bị nghi ngờ của họ trong suốt nhiều năm, nhưng vẫn tiếp tục chào đón hoạt động kinh doanh của họ. Như vào tháng 12-2013, JPMorgan Chase đã nộp ít nhất 8 SAR trên các tài khoản và công ty do Manafort kiểm soát, với số tiền hơn 10 triệu USD. Manafort, người sau đó trở thành Chủ tịch Chiến dịch tranh cử của Trump, đã bị kết tội gian lận NH và thuế vào năm 2018.

Nhưng cuộc điều tra của FinCEN Files cho thấy, các tổ chức tài chính lớn thường không thực hiện các bước kiểm tra cơ bản nhất đối với khách hàng của họ, chẳng hạn xác minh vị trí của doanh nghiệp khi ai đó mở tài khoản mới. Sự sai sót cho phép các nhóm tội phạm ẩn nấp sau các tập đoàn vỏ bọc, được đăng ký mà không có thông tin chi tiết nhận dạng về quyền sở hữu của họ và chuyển tiền thu được từ tội ác của họ vào hệ thống tài chính toàn cầu. Trong nhiều trường hợp, các NH dường như không biết họ đang chuyển tiền của ai.

Khi các nhà điều tra về hoạt động của HSBC tại Mỹ, hỏi các đồng nghiệp của họ ở Hồng Kông về tên của người sở hữu Trade Leader, một công ty đã chuyển hơn nửa tỷ USD qua NH trong vòng chưa đầy 2 năm. Câu trả lời nhận được là “Không có sẵn”. Theo báo cáo, công ty đó về sau nổi lên như một trung tâm quan trọng trong cái gọi là Russian Laundromat, một kế hoạch rộng lớn của những người Nga giàu có, được các NH tạo điều kiện bí mật chuyển tiền của họ sang phương Tây.

Lỗ hổng “thỏa thuận hoãn truy tố”

Lỗ hổng “thỏa thuận hoãn truy tố”

Nhưng cuộc điều tra FinCEN Files cho thấy điều gì đó rất khác. Các NH thường đi đến cuối thỏa thuận của họ chấp nhận phạt để sửa chữa, nhưng họ không thực sự sửa chữa các vấn đề: Đó là quy định của chính phủ Mỹ “Thảo thuận hoãn truy tố”.

Năm 2012, HSBC phải đối mặt với một cuộc khủng hoảng lịch sử. Sau khi cho phép những kẻ buôn ma túy rửa tiền và tiến hành kinh doanh ở các quốc gia bị giới hạn như Sudan và Myanmar, NH này đã bị phạt 1,9 tỷ USD. NH hứa sẽ thay đổi cách thức của mình. Và để giữ đúng lời hứa đó, chính phủ đã lắp đặt một hệ thống giám sát độc lập để theo dõi chặt chẽ. Nhưng cuộc điều tra của FinCEN Files cho thấy HSBC vẫn tiếp tục hoạt động NH và thu lợi từ chính những loại khách hàng đã gặp rắc rối ngay từ đầu, chẳng hạn như một công ty xuất nhập khẩu của Panama mà Bộ Tài chính sau đó cáo buộc rửa tiền cho ma túy.

Hay JPMorgan Chase trong nhiều năm là NH chính của kẻ mưu đồ Ponzi lớn nhất thế giới: Bernie Madoff. Bất chấp nhiều cảnh báo từ chính nhân viên của mình, NH không bao giờ đệ trình báo cáo hoạt động đáng ngờ về ông ta và bị cáo buộc đã thu 500 triệu USD phí. Để khỏi bị trừng phạt, NH buộc phải nộp phạt 1,7 tỷ USD và hứa sẽ cải thiện khả năng phòng vệ rửa tiền của mình. Nhưng sau khi giải quyết xong vụ Madoff, các điều tra viên của chính NH cho biết họ nghi ngờ nhân viên NH đã mở tài khoản cho một nhân vật tội phạm có tổ chức người Nga, được cho là buôn bán ma túy và giết người theo hợp đồng, cũng như các doanh nghiệp gắn liền với chế độ Triều Tiên mà Mỹ đã áp đặt giới hạn.

Hiện trạng cũng xảy ra ở Standard Chartered. Năm 2012, sau khi NH bị phát hiện tiếp tục thanh toán các giao dịch thanh toán bù trừ cho các cá nhân và doanh nghiệp ở các quốc gia giới hạn, chủ yếu là Iran. Nhưng rồi NH đã trả tổng số tiền phạt 1,1 tỷ USD cho các nhà chức trách Mỹ và Vương quốc Anh, đồng thời gia hạn các điều khoản của “thỏa thuận hoãn truy tố” lần thứ sáu trong khoảng thời gian 7 năm. NH đã xin lỗi vì "vi phạm và thiếu sót trong kiểm soát", hứa rằng không có điều gì xảy ra sau năm 2014. Nhưng các tài liệu FinCEN Files cho thấy, Standard Chartered đã xử lý hàng trăm triệu USD cho các công ty mà họ nghi ngờ đang lách lệnh trừng phạt chống lại Iran cho đến ít nhất năm 2017.

Theo phân tích của BuzzFeed News, kể từ năm 2010, ít nhất 18 tổ chức tài chính đã nhận được các “thỏa thuận hoãn truy tố” đối với các vi phạm chống rửa tiền hoặc trừng phạt. Trong số đó, ít nhất 4 tổ chức tiếp tục vi phạm luật và bị phạt.

Có thể sửa chữa?

Có thể sửa chữa?

Các chuyên gia về tội phạm tài chính cho rằng, nếu Chính phủ Mỹ muốn họ có thể ngăn chặn dòng tiền bẩn chảy qua các NH lớn, cũng như một loạt các hoạt động tội phạm mà chúng tài trợ. Đó là yêu cầu các công ty tiết lộ chủ sở hữu của họ cho Bộ Tài chính, thay vì cho phép mọi người ẩn sau một công ty vỏ bọc. Nhưng Liên đoàn Kinh doanh Độc lập Quốc gia đã phản đối nói rằng nó đặt ra các vấn đề về quyền riêng tư sẽ làm tăng chi phí.

Nhưng với những người khác nói rằng, chính các SAR là một phần của vấn đề. German, cựu đặc nhiệm FBI, gọi ý tưởng đằng sau chúng là "ngây thơ", bởi vì "các hoạt động rửa tiền lớn nhất xảy ra với sự hợp tác của các tổ chức tài chính, hoặc ít nhất là một số quan chức trong các tổ chức đó”. Cách mạnh mẽ nhất để khắc phục vấn đề có thể là đơn giản nhất: Bắt giữ các giám đốc điều hành NH vi phạm pháp luật. “Những kẻ này biết họ đang làm gì” - Thomas Nollner, cựu quản lý của Văn phòng Cơ quan quản lý tiền tệ, nói.

| Tập tin FinCEN Theo luật, các NH phải gửi báo cáo hoạt động đáng ngờ khi họ phát hiện các giao dịch có dấu hiệu rửa tiền hoặc các hành vi sai trái tài chính khác, chẳng hạn như các giao dịch lớn, làm tròn số hoặc thanh toán giữa các công ty không có mối quan hệ kinh doanh rõ ràng. Và thông tin từ hàng triệu tài liệu này được đưa vào một cơ sở dữ liệu duy nhất, gọi là Tập tin FinCEN. Tập tin FinCEN mở ra một cánh cửa hiếm hoi vào hệ thống trí tuệ tài chính rộng lớn chưa từng có trên thế giới, nhưng tất cả đều chưa được công chúng biết đến. Bản thân các SAR được tổ chức chặt chẽ đến mức công chúng không thể có được, cho dù yêu cầu hồ sơ hoặc trát đòi hầu tòa, các NH thậm chí không được phép xác nhận sự tồn tại của chúng. |

| Năm 2012, Standard Chartered và HSBC bị truy tố hình sự. George Osborne, lúc đó là Bộ trưởng Ngân khố của Vương quốc Anh, đã viết thư cho Chủ tịch Cục Dự trữ Liên bang Mỹ, Ben Bernanke và Bộ trưởng Tài chính Mỹ Timothy Geithner để thảo luận về “những lo ngại” của ông rằng một phản ứng nặng tay có thể gây ra “hậu quả không mong muốn”. Ông cảnh báo về một "sự lây lan", hàm ý việc đóng cửa một NH có thể khiến toàn bộ nền kinh tế bị ảnh hưởng. |