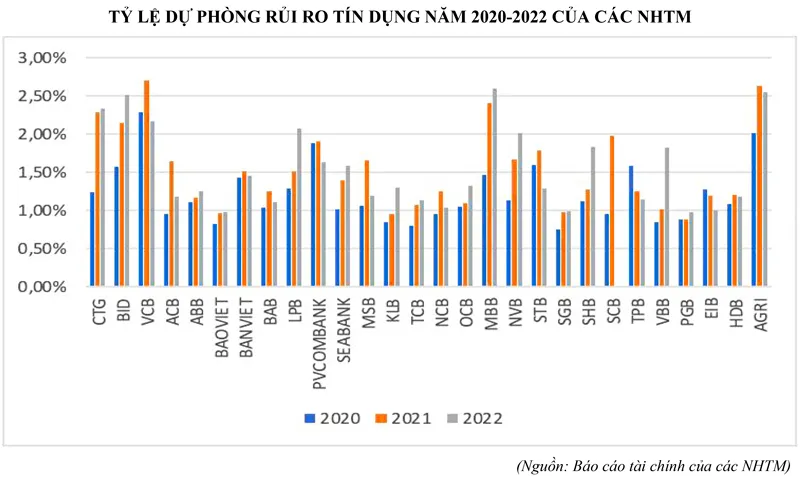

Điều này có thể do các NHTM xác định lại nợ xấu, trích thêm dự phòng rủi ro theo TT11, hoặc do các khoản nợ bị chuyển từ nhóm nợ có rủi ro thấp sang nhóm nợ có rủi ro cao hơn, kéo theo phải tăng tỷ lệ trích lập dự phòng.

Chia tách cơ cấu, nợ xấu vẫn tăng

Theo TT 02/2013/TT-NHNN, nợ xấu (NPL) là nợ thuộc các nhóm 3, 4 và 5, trong đó bao gồm cả nợ nội bảng và cam kết ngoại bảng. Tuy nhiên, TT11 đã có sự thay đổi về khái niệm nợ xấu so với TT02, khi xác định lại “Nợ xấu là nợ xấu nội bảng, gồm nợ thuộc các nhóm 3, 4 và 5”. Như vậy từ năm 2021, cam kết ngoại bảng không còn được tính là nợ xấu. Về mặt tính toán, tỷ lệ nợ xấu tại các NH vì thế sẽ giảm. Theo đó, mục tiêu phấn đấu đến cuối năm 2025, tỷ lệ nợ xấu nội bảng của hệ thống các tổ chức tín dụng (TCTD), nợ xấu đã bán cho VAMC chưa được xử lý, thu hồi, và nợ tiềm ẩn trở thành nợ xấu ở mức dưới 3% (không bao gồm các NHTM yếu kém).

Đến ngày 8-6-2022, Chính phủ ban hành Quyết định 689/QĐ-TTg, về việc phê duyệt đề án “Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021-2025”. Quyết định 689 cũng đưa ra các nhóm giải pháp xử lý nợ xấu, bao gồm đánh giá chất lượng các khoản nợ, trích lập dự phòng đầy đủ, các bên liên quan cần phối hợp đồng bộ để thu hồi nợ, nâng vốn điều lệ của VAMC.

|

Nguồn: Báo cáo tài chính của các NHTM |

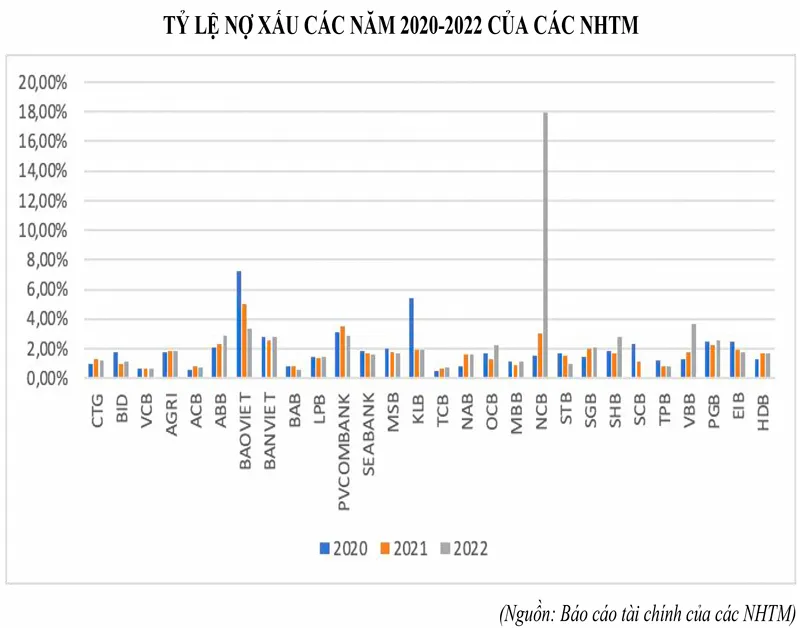

Theo số liệu của NHNN, tính đến cuối năm 2022, tỷ lệ nợ xấu nội bảng của toàn hệ thống ở mức 2%/tổng dư nợ. Tuy nhiên, theo báo cáo tài chính của các NHTM, vẫn còn một số NH có tỷ lệ nợ xấu vượt quá 3% như VietBank, BaoVietBank, NCB; một số NH có tỷ lệ nợ xấu lớn hơn 2,5% như ABBank, BVBank, PVcomBank, SHB, PGB.

Ngoài ra, vẫn có một số khoản chưa phải là nợ xấu theo quy định của pháp luật hiện hành nhưng có nguy cơ chuyển nợ xấu, như các khoản nợ được cơ cấu lại và giữ nguyên nhóm nợ, đầu tư vào trái phiếu doanh nghiệp với mục đích cơ cấu lại nợ…

Như vậy, dù cách tính tổng nợ xấu đã được thay đổi theo TT11 nhưng tỷ lệ nợ xấu của các NH vẫn không giảm. Cụ thể, tỷ lệ nợ xấu nội bảng của hệ thống NH năm 2021 là 1,9%, tỷ lệ nợ xấu gộp là 7,3%, trong khi năm 2020 tỷ lệ nợ xấu tương ứng 1,7% và 5,1%. Và tại thời điểm cuối tháng 7, tỷ lệ nợ xấu nội bảng 3,56% và tỷ lệ nợ xấu gộp 6,16%. Hiện tại, nợ xấu dự báo tiếp tục tăng, đặc biệt khi các khoản nợ xấu tiềm ẩn theo quy định tại Thông tư 01/2020/TT-NHNN (đã được sửa đổi, bổ sung) và Thông tư 02/2023/TT-NHNN hết hạn khoanh, giãn, hoãn.

Nợ xấu từ nhóm rủi ro thấp chuyển sang rủi ro cao?

Đối với các NHTM, việc duy trì dự phòng rủi ro tín dụng theo quy định sẽ phụ thuộc vào dư nợ, tài sản đảm bảo và phân loại nợ. Quan sát cho thấy từ năm 2021, tỷ lệ dự phòng rủi ro tín dụng tại các NH đã có chiều hướng gia tăng. Vấn đề là nhiều NHTM có tỷ lệ nợ xấu giảm nhưng vẫn tăng dự phòng rủi ro.

Điều này có thể do các NH chưa trích đủ dự phòng rủi ro theo quy định, và bắt đầu xác định lại nợ xấu, trích thêm dự phòng rủi ro cho đảm bảo theo TT11. Ngoài ra, tổng nợ xấu giảm, nhưng các khoản nợ bị chuyển từ nhóm nợ có rủi ro thấp sang nhóm nợ có rủi ro cao hơn, kéo theo phải tăng tỷ lệ trích lập dự phòng.

|

Nguồn: Báo cáo tài chính của các NHTM |

Để xử lý nợ xấu, các NH đang rà soát quy trình, đánh giá lại các khoản nợ để ngăn ngừa phát sinh thêm các khoản nợ xấu mới. Tuy nhiên, việc này gặp nhiều khó khăn do thị trường bất động sản (BĐS) đóng băng, doanh nghiệp sản xuất khó xuất khẩu, thiếu đầu ra.

Một số khách hàng lợi dụng quy định về tranh chấp để trì hoãn việc xử lý nợ xấu của NH, khiến nhiều NH đứng trước rủi ro lớn vì hàng loạt hợp đồng thế chấp có nguy cơ bị tuyên vô hiệu. Đó cũng là một trong các nguyên nhân kéo dài việc xử lý nợ xấu của các NHTM, đặc biệt việc giải quyết nợ xấu thông qua tài sản bảo đảm đối với các NH có tỷ trọng cho vay BĐS cao lại càng nan giải.

Cần hỗ trợ từ chính sách

Tăng trưởng kinh tế tính đến tháng 9 đang ở mức thấp nhất tính từ năm 2011 đến nay, chỉ ở mức 4,24%, trong khi năm 2022 là 8,85%. Một số ngành công nghiệp, khai khoáng, chế biến, chế tạo, BĐS còn tăng trưởng âm trong quý I, cho đến quý III như khai khoáng vẫn âm 6,01%, BĐS âm 1%. Kinh tế các nước đối tác chính của Việt Nam cũng gặp khó khăn dẫn đến xuất khẩu và đầu tư khó.

Bên cạnh đó, việc một số nước thắt chặt chính sách tiền tệ, giá nhiên liệu biến động bất thường, một số chuỗi cung ứng đứt gãy khiến hoạt động xuất khẩu của Việt Nam cũng gặp nhiều bất lợi.

Đến cuối tháng 9, tỷ lệ dư nợ đối với nền kinh tế đạt hơn 12,7 triệu tỷ đồng, tăng 6,92% so với cuối năm 2022. Dự kiến cả năm 2023 tín dụng chỉ tăng khoảng 9%, cho thấy khả năng hấp thụ vốn của nền kinh tế giảm mạnh. Thị trường BĐS vẫn đóng băng, thị trường trái phiếu doanh nghiệp vẫn chưa thể phục hồi, áp lực nợ của khu vực doanh nghiệp vẫn còn rất lớn. Đây là các bài toán nan giải để có thể giải quyết nợ xấu tại các NHTM.

Để có thể kiểm soát được nợ xấu, giảm áp lực lên hoạt động của doanh nghiệp và NHTM, cần tiếp tục chỉnh sửa và hoàn thiện khung pháp lý xử lý nợ xấu, tiến đến luật hóa quy định xử lý nợ xấu. Trước mắt, các NHTM cần tiếp tục kiểm soát chất lượng tài sản bảo đảm, tài sản thế chấp để tránh làm nợ xấu tăng thêm.

Đồng thời, Chính phủ có thêm các chính sách để hỗ trợ doanh nghiệp, tạo điều kiện cho các NH chia sẻ khó khăn với các doanh nghiệp thông qua việc tiếp tục hỗ trợ lãi suất, kéo dài thời gian giữ nguyên nhóm nợ và kết quả phân loại nợ…

Tỷ lệ nợ xấu nội bảng của hệ thống NH năm 2021 là 1,9%, tỷ lệ nợ xấu gộp là 7,3%, trong khi năm 2020 tỷ lệ nợ xấu tương ứng 1,7% và 5,1%. Và tại thời điểm cuối tháng 7, tỷ lệ nợ xấu nội bảng 3,56% và tỷ lệ nợ xấu gộp 6,16%.