PHÓNG VIÊN: - Thưa ông, ông nhận định thế nào về thị trường VTD ở Việt Nam so các nước?

TS. CẤN VĂN LỰC: - Tỷ trọng cho VTD tại thời điểm cuối năm 2017 chiếm khoảng 18% tổng dư nợ của nền kinh tế. Nhưng trong cho VTD có nhiều khoản vay mua nhà, sửa chữa nhà, nếu bóc tách ra, thực chất cho VTD chỉ chiếm khoảng 12%. Con số này còn quá nhỏ so với quy mô cho VTD của nhiều nước.

Chẳng hạn tại khu vực Đông Nam Á, cho VTD chiếm 35% tổng tín dụng, Trung Quốc 21% và tại Hoa Kỳ nếu tính cả cho vay mua nhà, sửa nhà chiếm 51%. Đó chính là tiềm năng phát triển.

Ngoài ra, tiềm năng còn nằm ở chỗ cho vay hộ gia đình tại Việt Nam cũng thấp, khoảng 23% GDP so với tại Hoa Kỳ chiếm khoảng 80% GDP, Trung Quốc 49% GDP. Thực tế VTD là hình thức tín dụng hỗ trợ cho xã hội; trong khi nhu cầu tiêu dùng cá nhân tại Việt Nam có thể lên đến 66-67% GDP. Nếu hạn chế VTD sẽ bóp nghẹt nền kinh tế vì tiêu dùng có vai trò rất quan trọng trong tăng trưởng kinh tế.

Tại Việt Nam, cho VTD chỉ có vài sản phẩm như mua hàng điện máy, học hành, mua xe, mua nhà. Trong khi đó, cho VTD ở các nước trên thế giới rất phát triển vì có nhiều sản phẩm. Thí dụ, ở Anh có hàng chục sản phẩm cho VTD, như cho vay thẻ tín dụng, cho vay các khoản tiêu dùng cá nhân không có tài sản thế chấp, cho vay trước ngày trả tiền lương (chiếm đến 10% tổng dư nợ)…

Ngoài ra, một số nước còn cho vay theo catalouge, tức các cửa hàng bán lẻ đưa ra danh sách các mặt hàng người dân có thể vay để mua. Do vậy, muốn khai thác tiềm năng VTD, các TCTD cần đa dạng sản phẩm, thí dụ cho VTD đối với đám tang, đám cưới, chữa bệnh, cho vay theo catalouge…

Vay P2P hiện đang là xu hướng, nhưng do thiếu hành lang pháp lý

Vay P2P hiện đang là xu hướng, nhưng do thiếu hành lang pháp lýnên loại hình này đang bị biến tướng, dễ rủi ro.

- So với mặt bằng chung lãi suất cho VTD cao hơn khá nhiều, có ý kiến cho rằng nên áp trần lãi suất nhưng cũng có ý kiến nói không nên áp trần. Quan điểm của ông như thế nào?

- So với lãi vay trung và dài hạn, lãi suất cho VTD cao hơn rất nhiều. Có 4 lý do chính dẫn đến điều này. (1) Lãi suất huy động đầu vào của các công ty tài chính (CTTC) cao vì họ không được huy động tiền gửi, phải vay của các tổ chức khác với lãi suất cao nên cho vay lại cao.

(2) Cho VTD trừ cho vay mua nhà và ô tô thế chấp luôn tài sản đó, còn lại đều là tín chấp. Trong khi đó tại Việt Nam thông tin thiếu chính xác, không minh bạch và tính tuân thủ của bên đi vay yếu.

(3) Bản thân nền kinh tế Việt Nam, đang được định hạng BB+. Đây là mức cực kỳ rủi ro nên không thể so sánh lãi suất với Hoa Kỳ được. Chi phí giao dịch cho nền kinh tế quá cao, đặc biệt là chi phí không chính thức.

(4) Lạm phát tại Việt Nam tương đối cao so với khu vực và trên thế giới. Tuy nhiên, đặt ra để so sánh lãi suất cho VTD tại Việt Nam khoảng 20-50%/năm, Brazil 30-70%, Ấn Độ 12-48%/năm. Như vậy lãi suất cho VTD tại Việt Nam chỉ ở mức trung bình.

Theo tôi, không nên áp trần lãi suất, vì trong hệ thống NH bên cho vay và bên vay đã có thỏa thuận về lãi suất. Nếu cho VTD áp trần lãi suất 20% trong điều kiện rủi ro sẽ không ai dám cho vay, tức vô hình chung bóp nghẹt cho VTD. Thực tế ở Anh cũng đã chứng minh áp trần lãi suất làm méo mó hoạt động cho VTD.

Hiện nay Bộ luật Dân sự 2015 nêu trường hợp các bên có thỏa thuận về lãi suất không được vượt quá 20%/năm của khoản tiền vay, trừ trường hợp luật khác có liên quan quy định khác. Còn Bộ luật Hình sự 2017 quy định, nếu cho vay với lãi suất gấp 5 lần mức trần (tương đương 100%/năm), và thu tiền lãi không hợp lý (trên 100 triệu đồng) trở lên, sẽ phạt tiền hoặc phạt tù từ 6 tháng đến 3 năm.

Sự không chặt chẽ giữa 2 bộ luật này khiến các CTTC ngầm hiểu với nhau lãi suất 100%/năm là vi phạm hình sự, nên họ liệt kê lãi suất chỉ 99%/năm. Vì vậy, tôi đề xuất phải có nghị định hướng dẫn chặt chẽ chuyện này.

- Nhu cầu VTD còn lớn cũng tạo điều kiện để một hình thức cho VTD chưa được cấp phép nhưng đang nở rộ, đó là cho vay ngang hàng (P2P) đang cạnh tranh với các NH và CTTC. Theo ông nên ứng xử như thế nào với hình thức cho vay này?

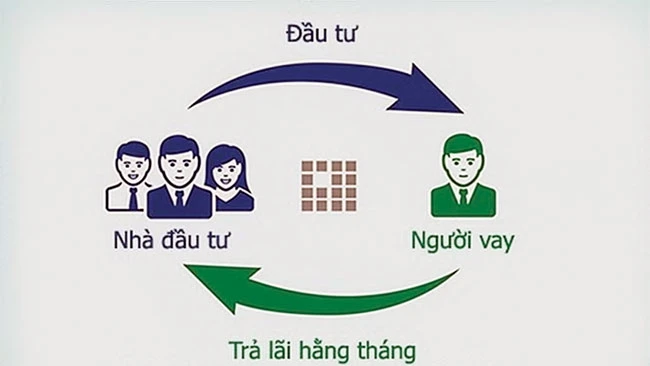

- P2P là hình thức cho vay trực tuyến, có bên đứng giữa là công ty cung cấp nền tảng công nghệ kết nối người cho vay và người vay. Mô hình này tương tự Uber hay Grab, dùng phần mềm để môi giới kết nối bên có nhu cầu và bên có nguồn cung, đang rất phát triển ở các nước trên thế giới.

Ở Trung Quốc, dư nợ P2P cuối năm 2017 khoảng 30-40 tỷ USD và có khoảng 6.000 công ty. P2P phát triển vì xã hội có nhu cầu, người có tiền cần cho vay, người cần tiền cần đi vay và công nghệ phát triển rất nhanh đáp ứng yêu cầu đó. Hình thức cho vay này không cần thông qua các định chế tài chính trung gian, không cần nhân viên, chi nhánh trụ sở nên chi phí thấp và lãi suất cho vay giữa 2 bên không cao.

Theo dõi 1 công ty P2P thành lập vào tháng 12-2017, tức là chỉ cách đây 10 tháng, nhưng hiện nay mỗi ngày có 2.000 đơn xin vay. Rõ ràng hình thức này rất phát triển. Nhưng vấn đề là P2P đã bị biến tướng, người huy động vốn làm sai, lấy tiền đó để làm việc khác không phải để cho vay.

Đồng thời, mối quan hệ nhà cung cấp nền tảng công nghệ và nhà đầu tư không bảo đảm. Các bên tham gia có nhiều rủi ro, nhưng rủi ro hơn vẫn thuộc về bên cho vay, nhà đầu tư. Hiện nay tại Việt Nam vẫn chưa có hành lang pháp lý quản lý hình thức cho vay P2P. Thực tế, cho vay ứng dụng công nghệ là xu thế, không thể cấm được. Vấn đề là quản lý hoạt động này và hiện NHNN và các bộ ngành đang tìm giải pháp.

- Xin cảm ơn ông.