Vì vậy, việc KDC công bố bán 35% cổ phần tại KDF khiến giới đầu tư ngỡ ngàng. ĐTTC đã phỏng vấn ông TRẦN LỆ NGUYÊN (ảnh), Chủ tịch HĐQT KDC, xoay quanh chủ đề này.

PHÓNG VIÊN: - Thưa ông, việc thâu tóm kem Wall’s từ Unilever được đánh giá là thương vụ M&A thành công nhất của KDC, để từ đó có thương hiệu KDF?

|

Ông TRẦN LỆ NGUYÊN: - KDC chính thức mua lại nhà máy kem Wall’s từ Unilever năm 2003. Vào thời điểm đó, đây là sự kiện tạo tiếng vang lớn bởi lần đầu tiên một doanh nghiệp Việt Nam mua lại nhãn hiệu của một tập đoàn lớn nước ngoài. Ngay khi sở hữu thương hiệu này, đội ngũ cán bộ giàu kinh nghiệm về thị trường của KDC đã tập trung xây dựng lại hệ thống phân phối sản phẩm.

Song hành với chiến lược mở rộng danh mục sản phẩm nhằm tiếp cận 85% người tiêu dùng, KDF cũng bắt đầu nghiên cứu và mở ra ngành hàng mới là thực phẩm đông lạnh. Đây là mảng thị trường rộng lớn và rất nhiều tiềm năng để khai thác do tính đa dạng của các dòng sản phẩm.

Dòng thực phẩm đông lạnh đầu tiên của KDF xuất hiện trên thị trường là bánh bao, kế tiếp sẽ là xúc xích và cá viên. Nhóm thực phẩm đông lạnh cùng với kem và sản phẩm từ sữa sẽ giúp hoàn thiện chuỗi sản phẩm hàng lạnh của KDF, nhằm khai thác triệt để lợi thế về hệ thống phân phối hiện nay.

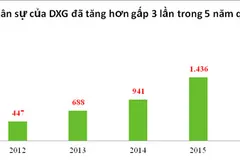

Năm 2016, doanh thu KDF cán mốc 1.000 tỷ đồng (tăng 35 lần so với giai đoạn mới thành lập), lợi nhuận đạt 143 tỷ đồng. Năm 2017, KDF đặt kế hoạch doanh thu 1.828 tỷ đồng, trong đó mảng kem dự kiến đóng góp 1.235 tỷ đồng, các sản phẩm sữa chua góp 435 tỷ đồng, còn nhóm hàng thực phẩm đông lạnh góp 158 tỷ đồng.

- Vậy tại sao KDC lại quyết định bán bớt cổ phần tại KDF trong đợt IPO sắp tới, và sau khi IPO liệu KDF có giữ được tốc độ tăng trưởng như hiện nay?

- Đã có rất nhiều NĐT tổ chức sẵn sàng trả mức giá cao hơn để mua trọn số cổ phần KDC dự định bán ra trong lần này, trong đó có cả Unilever. Nhưng mục tiêu của chúng tôi là đưa KDF trở thành công ty đại chúng, đa dạng hóa cơ cấu cổ đông của công ty.

Mặt khác, theo tính toán của chúng tôi, khi đưa KDF và các công ty thành viên lên sàn đây cũng là một kênh huy động vốn đáp ứng cho những chiến lược phát triển xa hơn trong những năm tới của KDC. Đây là những nguyên nhân để chúng tôi đi đến quyết định mang KDF ra IPO để tính chuyện xa hơn,thay vì nắm giữ toàn bộ như hiện nay.

Theo kế hoạch, KDF sẽ chào bán 11,2 triệu cổ phần tương đương 20% vốn điều lệ cho NĐT trong và ngoài nước. Sau khi thực hiện chào bán cổ phần ra bên ngoài, KDC tiếp tục thực hiện chào bán 15% cổ phần cho đối tác và cổ đông nội bộ.

Sau khi hoàn tất kế hoạch chào bán, chúng tôi sẽ làm thủ tục đưa KDF lên giao dịch trên UPCoM ngay trong tháng 4 này. Với việc nắm giữ 65% vốn điều lệ tại KDF, KDC sẽ tiếp tục hỗ trợ để KDF có được sự vững vàng và ổn định trong định hướng chiến lược, nền tảng quản trị và khả năng xây dựng các mục tiêu dài hạn. Do vậy, NĐT không nên quá lo lắng về điều này.

- KDC sẽ tiếp tục theo đuổi chiến lược M&A trong lĩnh vực hàng tiêu dùng sau thương vụ thâu tóm Vocarimex và Tường An?

- Sau các thương vụ trong nước, hiện nay chúng tôi đang nghiên cứu M&A nhắm vào một số công ty từ Indonesia, Malaysia hay Thái Lan để đưa sản phẩm về thị trường Việt Nam sản xuất, tiêu thụ và ngược lại. Lĩnh vực chúng tôi nhắm đến là sữa.

- Xin cảm ơn ông.