Thuế suất và cách tính lũy tiến theo bậc không hợp lý

Dư luận cho rằng, chậm đề xuất sửa đổi, điều chỉnh Luật Thuế TNCN do Bộ Tài chính đang cố “gọt chân cho vừa giày”, khi những quy định và cách tính thuế đã không còn phù hợp với thực tế, cả mức sàn thu nhập chịu thuế lẫn giá trị tuyệt đối người phụ thuộc được hưởng đều thể hiện sự bất cập.

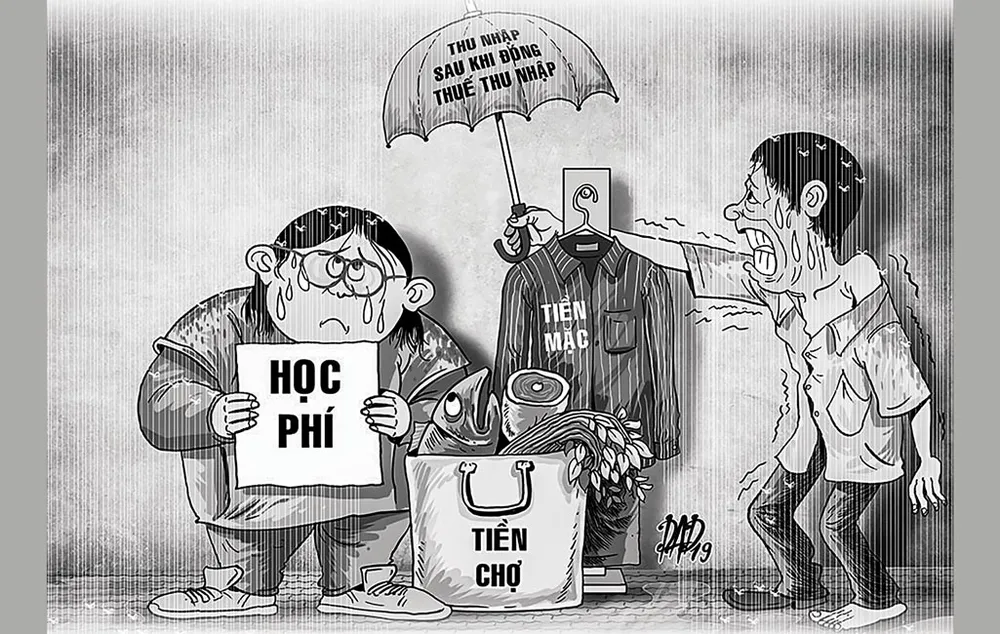

Bởi lẽ khi giá trị đồng tiền giảm do lạm phát, mốc tính thuế, giảm trừ gia cảnh cũng giảm tương ứng khiến cuộc sống người hưởng lương, người phụ thuộc ngày thêm khó khăn. Thậm chí, mấy năm khó khăn dịch bệnh, thu nhập người lao động giảm nhưng thuế TNCN vẫn tăng đều đặn. Chỉ mới quý đầu của năm nay, số thuế TNCN đã ước đạt 43,3% kế hoạch, tăng tới 20,6%.

Có 2 bất cập hiện nay của Luật Thuế TNCN cần sớm sửa đổi điều chỉnh, là cách tính thuế lũy tiến theo 7 bậc quá rườm rà và quy định về mức giảm trừ gia cảnh không phù hợp thực tế. Theo quy định của Luật Thuế TNCN hiện hành, cá nhân được trừ các khoản bảo hiểm xã hội, y tế, thất nghiệp, giảm trừ gia cảnh, các khoản đóng góp từ thiện, nhân đạo, phụ cấp, trợ cấp, số còn lại là thu nhập làm căn cứ tính thuế TNCN.

Cách tính thuế TNCN theo biểu lũy tiến 7 bậc, mỗi bậc thu nhập có thuế suất tương ứng. Cụ thể: (1) Mức thu nhập từ 5 triệu đồng/tháng trở xuống chịu thuế suất 5%; (2) mức 5-10 triệu đồng 10%; (3) mức 10-18 triệu đồng 15%; (4) mức 18-32 triệu đồng 20%; (5) mức 32-52 triệu đồng 25%; (6) mức 52-80 triệu đồng 30% và (7) từ 80 triệu đồng/tháng trở lên 35%.

Nhiều ý kiến cho rằng, quy định biểu thuế TNCN lũy tiến với 7 bậc và khoảng cách giữa các bậc thuế quá dày cộng với thuế suất cao, khiến gánh nặng không nhỏ đối với người nộp thuế, bởi thu nhập vừa mới nhích lên đã rơi vào bậc thuế cao hơn. Vì vậy Luật Thuế TNCN sửa đổi nên giảm bậc chịu thuế xuống còn 3-5 bậc và hạ thuế suất của các bậc xuống. Còn với mức thuế suất ở bậc cao quy định như hiện nay, chỉ có tính “cào bằng”, chưa thể hiện được tính công bằng.

Cụ thể, với mức áp dụng 35% thuế suất đối với thu nhập từ 80 triệu đồng/tháng trở lên chỉ nhắm được vào nhóm đối tượng làm công ăn lương, không thể bao quát được hết nhóm đối tượng có thu nhập cao khác trong xã hội như buôn bán, chứng khoán, bất động sản… với những khoản thu không thể kiểm soát.

Quy định về giảm trừ gia cảnh không sát thực tế

Theo PGS.TS Ngô Trí Long, nguyên Phó Viện trưởng Viện Nghiên cứu thị trường giá cả (Bộ Tài chính), việc lấy CPI làm thước đo điều chỉnh mức tính thuế TNCN, giảm trừ gia cảnh là không phù hợp. Hiện thống kê CPI chưa phản ánh hết được sự tăng giá hàng hóa, dịch vụ thiết yếu trong cuộc sống hàng ngày người dân phải chi trả. Chưa kể, theo quy định khi nào CPI tăng 20% mới trình Ủy ban Thường vụ Quốc hội xem xét điều chỉnh, nên thời gian qua việc điều chỉnh mức giảm trừ cho người lao động chưa được kịp thời, gây thiệt thòi cho người nộp thuế.

Thực tế, lạm phát của Việt Nam thường chỉ tăng khoảng 3-4%/năm, nếu để cộng dồn CPI tăng 20% phải mất khoảng 5 năm mới điều chỉnh mức giảm trừ gia cảnh. Trong khi đó, mức tăng CPI hàng năm đều có ảnh hưởng đến thu nhập và đời sống của người nộp thuế.

Vì thế, điều chỉnh mức giảm trừ gia cảnh không nên chỉ dựa vào CPI, mà cần dựa cả vào mức tăng thu nhập của người dân, bởi thuế TNCN hiện đang áp vào người có thu nhập cao, không phải áp vào đại đa số người dân có thu nhập trung bình.

Cũng theo PGS.TS Ngô Trí Long, mức giảm trừ gia cảnh trong Luật Thuế TNCN hiện nay chưa sát với thực tế, lộ rõ những bất cập. Cụ thể, kể từ tháng 7-2020, Luật Thuế TNCN quy định mức giảm trừ gia cảnh đối với người nộp thuế được điều chỉnh tăng từ 9 triệu đồng lên 11 triệu đồng/tháng, và với mỗi người phụ thuộc tăng từ 3,6 triệu đồng lên 4,4 triệu đồng/tháng.

Đây là mức giảm trừ lạc hậu khi nền kinh tế không ngừng tăng trưởng, giá hàng hóa, dịch vụ tăng cao khiến người nộp thuế phải tốn nhiều chi phí để trang trải cuộc sống.

Hiện nay, người có thu nhập 13-18 triệu đồng/tháng nhưng có 1-2 người phụ thuộc, số tiền đó chỉ đủ trang trải cuộc sống tương đương cách đây gần 10 năm, tính từ lúc điều chỉnh, bổ sung luật Thuế TNCN vào năm 2012. Số tiền này chủ yếu chi cho các mặt hàng sinh hoạt thiết yếu như lương thực thực phẩm, xăng dầu, điện nước, học hành…

Những chi phí đó hàng năm luôn có tỷ lệ tăng cao hơn con số lạm phát, bởi rổ hàng hóa tính CPI với 11 nhóm hàng hóa, dịch vụ, nhiều thứ không thiết yếu giá lại giảm đã kéo xuống, như bưu chính viễn thông; đồ uống, thuốc lá; may mặc, mũ nón, giày dép.

Cách đây 9 năm, tại Hà Nội mớ rau chỉ khoảng 2.000 đồng nay đã 6.000-10.000 đồng. Nếu tính “lạm phát theo mớ rau”, con số tổng CPI 20% cách xa một trời một vực, bởi nó tăng gần chục lần.

Bên cạnh đó, theo quy định hiện hành, mức giảm trừ gia cảnh là mức cố định chung cho tất cả người nộp thuế ở các vùng miền khác nhau, khi mức chi phí trang trải cuộc sống có sự chênh lệch đáng kể, cũng không hợp lý. Đồng thời, Luật Thuế TNCN cũng chưa cho phép người lao động được khấu trừ các loại chi phí như y tế, chăm sóc sức khỏe... mà bảo hiểm y tế không chi trả.

Do vậy, Luật Thuế TNCN sửa đổi cần bổ sung quy định các khoản chi phí có hóa đơn, chứng từ, như chi phí tiền học cho con, tiền lãi vay mua ngôi nhà đầu tiên, tiền chữa bệnh hiểm nghèo bảo hiểm không chi trả, tiền điện, tiền nước… phải được khấu trừ khi tính thuế TNCN.

Đồng thời, mức giảm trừ gia cảnh cũng phải nâng từ 11 triệu đồng lên mức 17-20 triệu đồng/tháng. Cùng với đó, mức người phụ thuộc được hưởng đang từ 4,4 triệu đồng hiện nay lên mức 6,5-7,5 triệu đồng/tháng.

| Mức thuế cao sẽ làm giảm tính cạnh tranh nội bộ quốc gia và quốc tế trong thu hút các nhà quản lý, nhà khoa học, nhân lực, lao động có tay nghề cao vào Việt Nam làm việc. |